НДФЛ и взносы — СКБ Контур

Какими налогами и страховыми взносами облагаются выплаты по гражданско-правовому договору?

НДФЛ с выплат по гражданско-правовым договорам

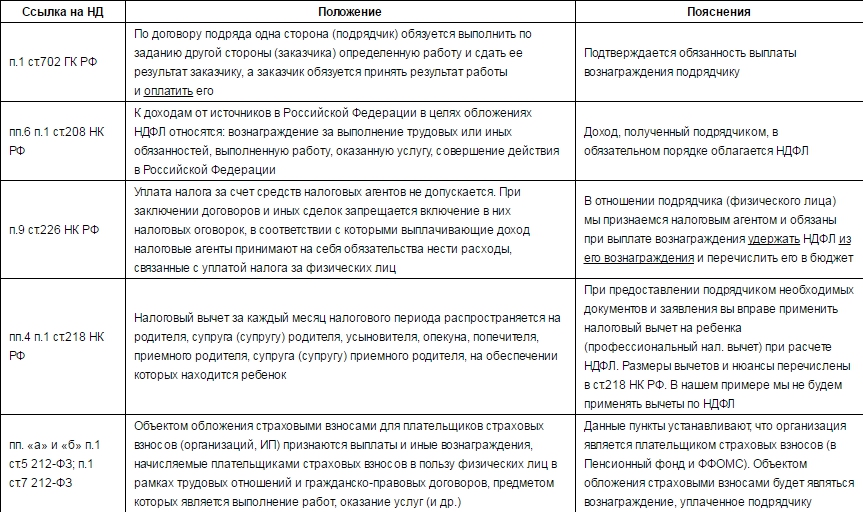

Вознаграждение по договору подряда — это доход физлица, который он получает от организации, поэтому он, согласно пп. 6 п. 1 ст. 208 НК РФ, облагается НДФЛ.

Если физлицо не является ИП, то налог с сумм выплачиваемого вознаграждения исчисляется, удерживается и перечисляется организацией (налоговым агентом), выплачивающей это вознаграждение. За невыполнение этого требования в налоговом законодательстве предусмотрена ответственность.

Если организация сотрудничает с ИП, то она не должна удерживать НДФЛ с суммы вознаграждения. В этом случае организация не признается налоговым агентом.

Если ИП работает на общей системе налогообложения, то на основании ст. 227 НК РФ он уплачивает НДФЛ самостоятельно.

ИП на УСН не уплачивает НДФЛ в отношении доходов, полученных от предпринимательской деятельности.

В договоре ГПХ следует указать, что исполнитель является ИП, то есть указать регистрационный номер в преамбуле договора из листа записи ЕГРИП. Тогда у проверяющих не возникнет вопросов о том, почему налог не удержан, а сумма вознаграждения перечислена контрагенту в полном объеме.

Налоговые вычеты

Гл. 23 НК, регулирующая правила исчисления и уплаты НДФЛ, предоставляет возможность налогоплательщикам получить налоговые вычеты. Они бывают разными.

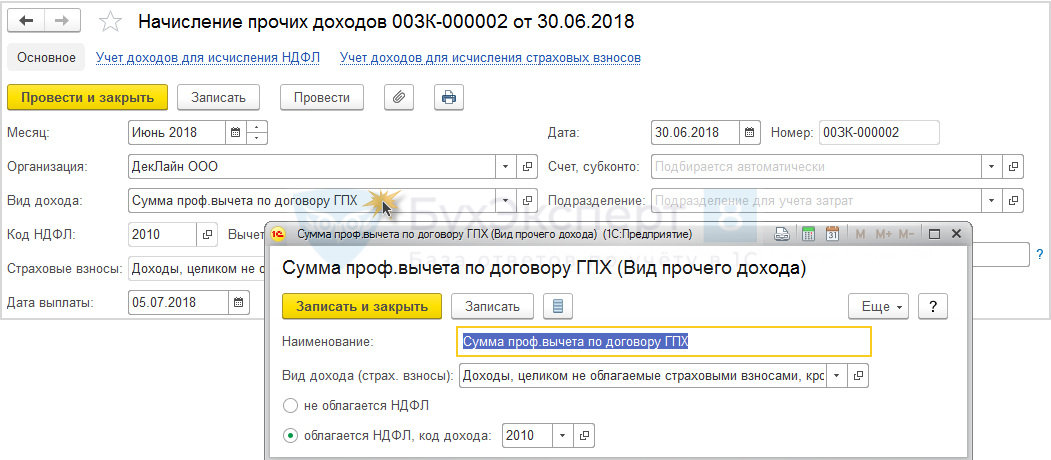

Профессиональный налоговый вычет

Исполнители получающие доходы от выполнения работ или оказания услуг по договорам ГПХ, вправе воспользоваться профессиональным налоговым вычетом в сумме документально подтвержденных расходов. Такое право предусмотрено ст. 221 НК РФ.

То есть физлицо, с которым сотрудничает организация по договору ГПХ, может получить налоговый вычет, подтвердив свои расходы по этому договору.

Все вычеты, предусмотренные гл. 23 НК РФ, предоставляются по заявлению налогоплательщика. Поэтому чтобы воспользоваться правом на профессиональный налоговый вычет, исполнитель должен предоставить налоговому агенту соответствующее заявление и документы, подтверждающие расходы.

Стандартный налоговый вычет

Организация вправе предоставлять исполнителю по гражданско-правовому договору стандартные налоговые вычеты, предусмотренные ст. 218 НК РФ, если его доход облагается НДФЛ по ставке 13 % (п. 3 ст. 210 и п. 1 ст. 224 НК РФ).

Согласно п. 3 ст. 218 НК РФ, стандартные налоговые вычеты предоставляются налогоплательщику:

- одним из налоговых агентов, который является источником выплаты дохода;

- по выбору налогоплательщика;

- на основании письменного заявления и документов, подтверждающих право на вычеты.

По сути, выбор налогоплательщика в данном случае будет оформлен его заявлением о предоставлении такого налогового вычета.

Имущественный налоговый вычет

Имущественный налоговый вычет в связи с приобретением жилья могут предоставлять исключительно работодатели. Его можно получать как по окончании налогового периода, так и в течение налогового периода через работодателя.

В рамках гражданско-правового договора заказчик не имеет права предоставлять исполнителю такие вычеты, даже если он является налоговым агентом (п. 8 ст. 220 НК РФ).

Ведите учет НДФЛ в веб‑сервисе, формируйте и сдавайте 6‑НДФЛ и 2‑НДФЛ через интернет

Узнать большеСтраховые взносы в фонды

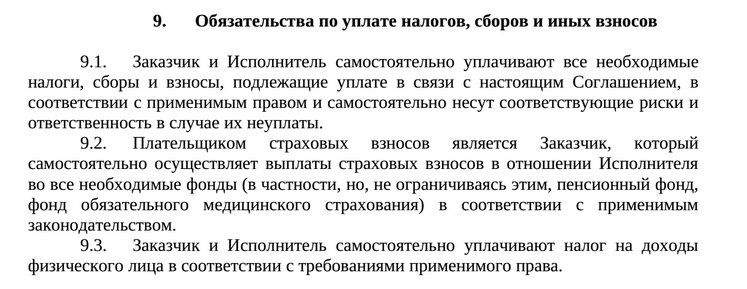

Согласно ст. 420 НК РФ, выплаты физлицам по гражданско-правовым договорам, предметом которых является выполнение работ или оказание услуг, облагаются страховыми взносами.

Страховые взносы на социальное страхование

Выплаты физлицам по любым договорам ГПХ не облагаются страховыми взносами на социальное страхование (ст. 422 НК РФ). То есть в данном случае социальное страхование исключается.

Страхование от несчастных случаев

И еще нам нужно исключить травматизм — страхование от несчастных случаев на производстве и профессиональных заболеваний. Здесь такая формулировка в законодательстве: объектом обложения страховыми взносами признаются выплаты в рамках гражданско-правовых договоров, предметом которых является выполнение работ или оказание услуг, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы (ст. 20 Федерального закона от 24.07.1998 № 125), то есть облагаются только если это прямо предусмотрено в договоре.

Пенсионные и медицинские страховые взносы

Для российских граждан страховые взносы исчисляются по следующим тарифам:

- На пенсионное страхование — 22 % до установленной предельной базы, свыше ее — 10 %.

- На обязательное медицинское страхование — 5,1 % без ограничений.

Таким образом, выплата по договору россиянам будет облагаться по ставке 27,1 %.

Взносы на травматизм

Как следует из абз. 4 п. 1 ст. 5 и п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ, данные взносы с вознаграждения исполнителю уплачиваются только тогда, когда это прямо предусмотрено договором.

Учет в составе расходов по налогу на прибыль

В зависимости от статуса физлица расходы будут учтены на основании различных норм и в составе тех или иных видов расходов, предусмотренных гл. 25 НК РФ.

1. Исполнитель — гражданин, не являющийся ИП и не состоящий в штате организации

В этом случае подобные расходы квалифицируются как затраты организации на оплату труда (ст. 255 НК РФ). Они учитываются на основании п. 21 ст. 255 НК РФ.

2. Исполнитель — ИП, не состоящий в штате организации

Выплаты по гражданско-правовым договорам в пользу физлиц, имеющих статус ИП, с которыми у компании нет трудовых отношений, отражаются в составе прочих расходов, связанных с производством и реализацией. Основание — пп. 41 п.1 ст. 264 НК РФ.

Основание — пп. 41 п.1 ст. 264 НК РФ.

3. Исполнитель — штатный работник

Минфин в своих разъяснениях (Письма Минфина РФ от 21.09.2012 № 03-03-06/1/495, от 19.08.2008 № 03-03-06/2/107, от 27.03.2008 № 03-03-06/3/7) предлагает эти расходы учитывать как прочие расходы, связанные с производством и реализацией, на основании пп. 49 п. 1 ст. 264 НК РФ.

Расходы по гражданско-правовым договорам должны соответствовать общим критериям признания расходов, которые содержатся в п.1 ст. 252 НК РФ. Они должны быть документально подтверждены, экономически обоснованы и направлены на извлечение прибыли. В противном случае в ходе контрольных мероприятий налоговые органы попытаются эти расходы снять.

налоги и взносы в 2019 году

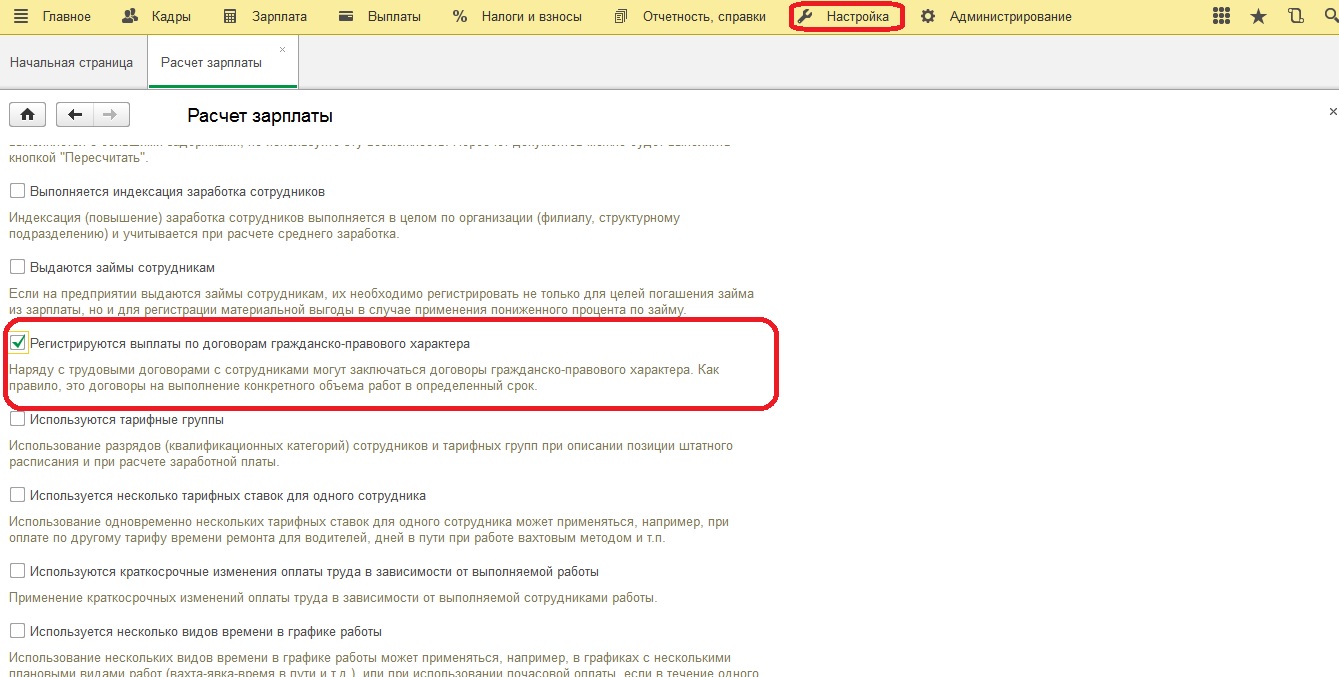

Помимо традиционного трудового договора, организация может оформить взаимоотношения со своим сотрудником или с наемным лицом в форме договора гражданско-правового характера (ГПХ), который имеет свои особенности налогообложения, уплаты страховых взносов и отражения в отчетности.

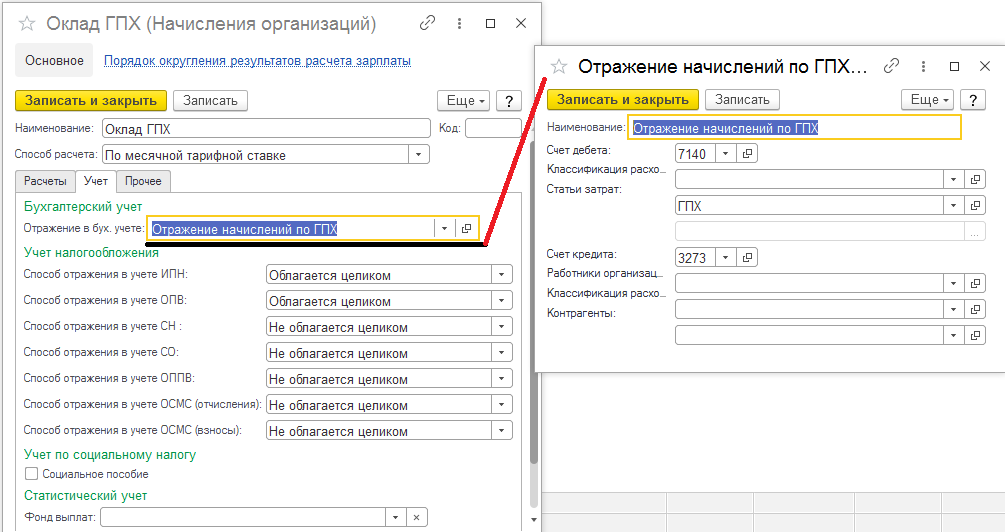

НДФЛ

Отличительной чертой договора ГПХ является то, что оформленные таким образом трудовые и правовые взаимоотношения организации с физическим лицом регулирует не Трудовой кодекс РФ, а Гражданский, более того, сотрудник, работающий по ГПХ, не является штатным сотрудником организации. Согласно ст.420 ГК РФ договор ГПХ — это соглашение двух или более лиц об установлении, изменении или прекращении гражданских прав и обязанностей. Сутью договора является выполнение определенных объемов работ, услуг, за которые физическое лицо, после сдачи результатов своей работы, получает доход (п. 1 ст. 702 ГК РФ). Вот тут и возникают вопросы, исчислять НДФЛ и каким образом, и является ли вознаграждение по договору ГПХ объектом обложения страховыми взносами? Вознаграждение, выплачиваемое физическим лицам по договорам ГПХ признается объектом обложения НДФЛ согласно пп. 6 п. 1 ст. 208 НК РФ. Организация-заказчик выступает в качестве налогового агента, а значит по общим правилам должна исчислить, удержать и перечислить в бюджет налог с доходов физлица (п. 2 ст. 226 НК РФ). Но тут важно учесть нюанс, что обязанностей налогового агента по НДФЛ не возникает по доходам, которые получает ИП, — платить НДФЛ самостоятельно будет предприниматель (п. 1, 2 ст. 227 НК РФ). Но как подтвердить, что вознаграждение по договору ГПХ выплачено предпринимателю, НК РФ не поясняет. Тем не менее, опираясь на письма Минфина от 07.03.2014 № 03-04-06/10185, от 10.10.2011 № 03-04-06/3-259, от 21.03.2011 № 03-04-06/3-52, от 01.02.2011 № 03-04-06/3-14, 07.05.2007 № 03-04-06-01/139, избежать претензий со стороны контролирующих органов возможно, запросив у ИП документы (копии), подтверждающие его статус.

2 ст. 226 НК РФ). Но тут важно учесть нюанс, что обязанностей налогового агента по НДФЛ не возникает по доходам, которые получает ИП, — платить НДФЛ самостоятельно будет предприниматель (п. 1, 2 ст. 227 НК РФ). Но как подтвердить, что вознаграждение по договору ГПХ выплачено предпринимателю, НК РФ не поясняет. Тем не менее, опираясь на письма Минфина от 07.03.2014 № 03-04-06/10185, от 10.10.2011 № 03-04-06/3-259, от 21.03.2011 № 03-04-06/3-52, от 01.02.2011 № 03-04-06/3-14, 07.05.2007 № 03-04-06-01/139, избежать претензий со стороны контролирующих органов возможно, запросив у ИП документы (копии), подтверждающие его статус.Согласноп. 1 ст. 224 НК РФ доходы, выплачиваемые по договору ГПХ облагаются НДФЛ по ставке 13%, помимо этого, физическое лицо вправе воспользоваться стандартными налоговыми вычетами. Но согласно письму Минфина РФ от 29 октября 2014 г. № 03-04-05/54901 предоставление вычетов возможно только за на период действия договора ГПХ.

Как налоговый агент организация обязана в соответствии с п.

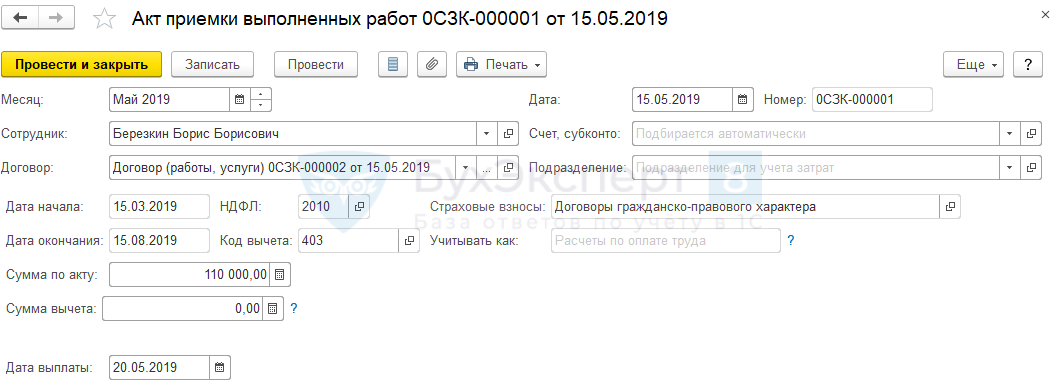

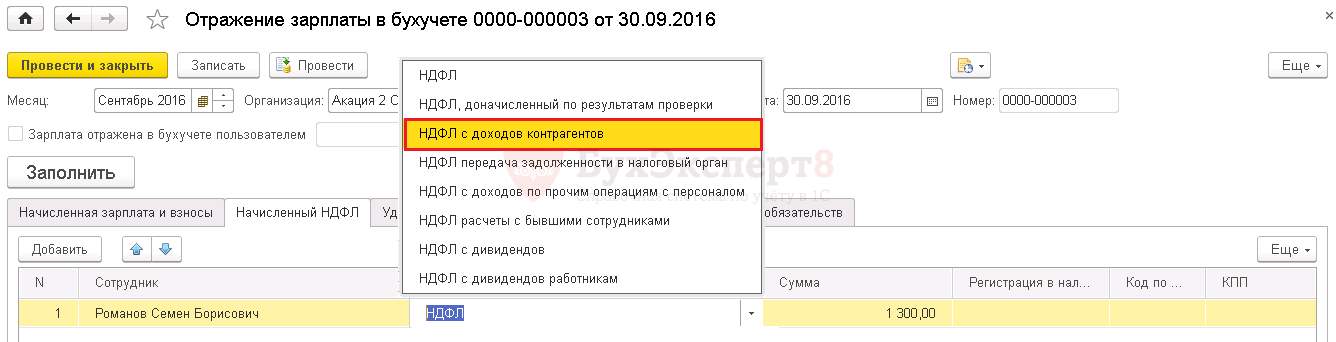

В форме 2-НДФЛ доход в виде вознаграждения по договору ГПХ отражается по коду дохода 2010 (за исключением авторских вознаграждений), это указано в Приложении № 1 к приказу ФНС РФ от 10.09.2015 № ММВ-7-11/387@.

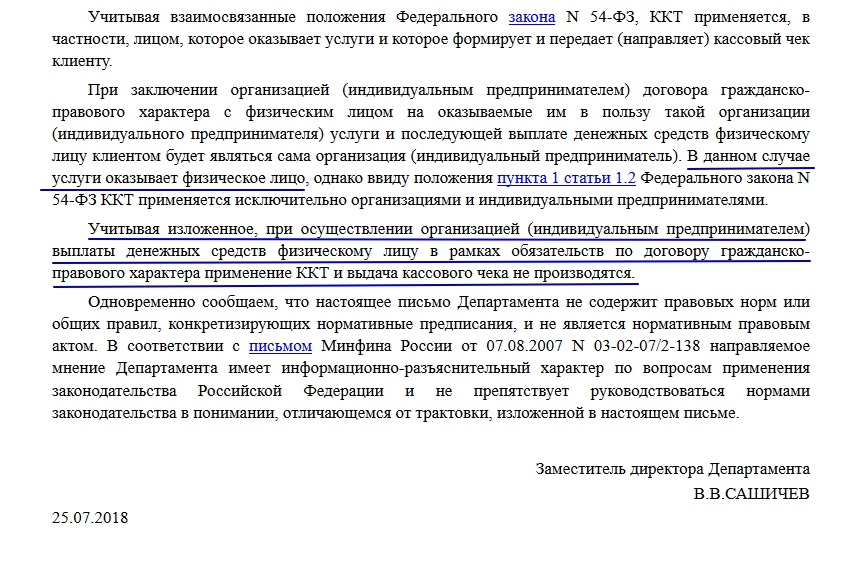

Что касается самого вида дохода, то датой его фактического получения является день выплаты этого дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц согласно пп. 1 п. 1 ст. 223 НК РФ и письму Минфина РФ от 22.02.2018 № 03-04-06/11533. Например, если вознаграждение по ГПХ начислено 25 марта 2019 г., а выплачено 5 апреля 2019 г., то доход отразится в разделе 1 и 2 формы 6-НДФЛ за полугодие 2019 г.

Таким образом, в разделе 2 6-НДФЛ доход в виде вознаграждения по договору ГПХ отразится в строке 100 (датафактического получения дохода) — день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (ст. 223 НК РФ), по строке 110 (дата удержания налога) — день фактической выплаты дохода (п. 4 ст. 226 НК РФ и п. 7 ст. 226.1 НК РФ), по строке 120 (срок перечисления налога ) — не позднее дня, следующего за днем выплаты дохода (п. 7 ст. 6.1 НК РФ, письмо ФНС РФ от 16.05.2016 № БС-4-11/8568@).

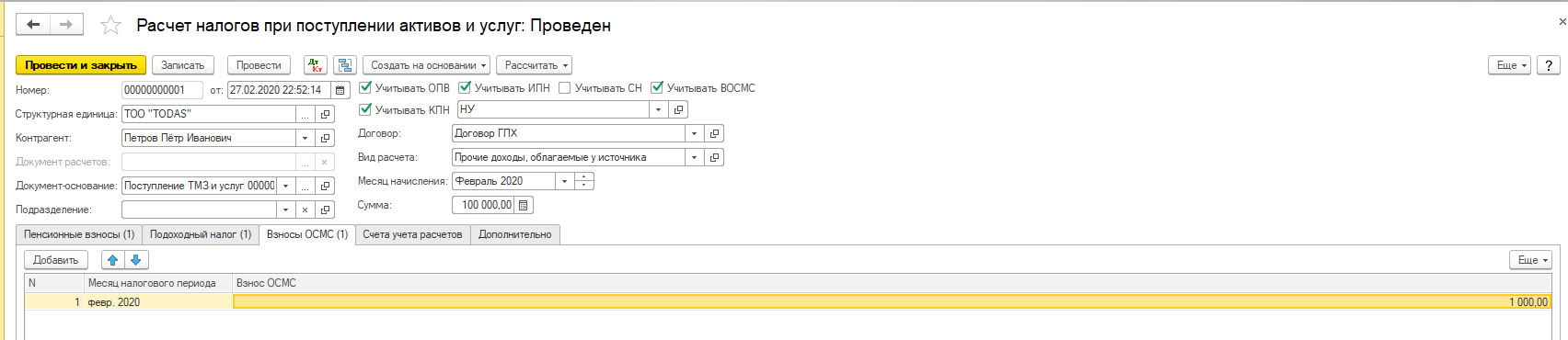

Страховые взносы

Согласно пп. 1 п. 1 ст. 420 НК РФ, выплаты по договорам ГПХ попадают по обложение страховыми взносами.

Однако, согласно той же статье НК РФ, организациям нужно учесть при исчислении взносов, что доход, получаемый по договору ГПХ, облагается только взносамина обязательное пенсионное и медицинское страхование. Взносы на страхование от несчастных случаев и профзаболеваний начисляются, только если это предусмотрено самим договором ГПХ (абз. 4 ст. 5 Закона от 24.07.1998 № 125-ФЗ). А вот страховые взносы на обязательное социальное страхование по нетрудоспособности и материнству не начисляются вовсе (пп. 2 п. 3 ст. 422 НК РФ).

4 ст. 5 Закона от 24.07.1998 № 125-ФЗ). А вот страховые взносы на обязательное социальное страхование по нетрудоспособности и материнству не начисляются вовсе (пп. 2 п. 3 ст. 422 НК РФ).

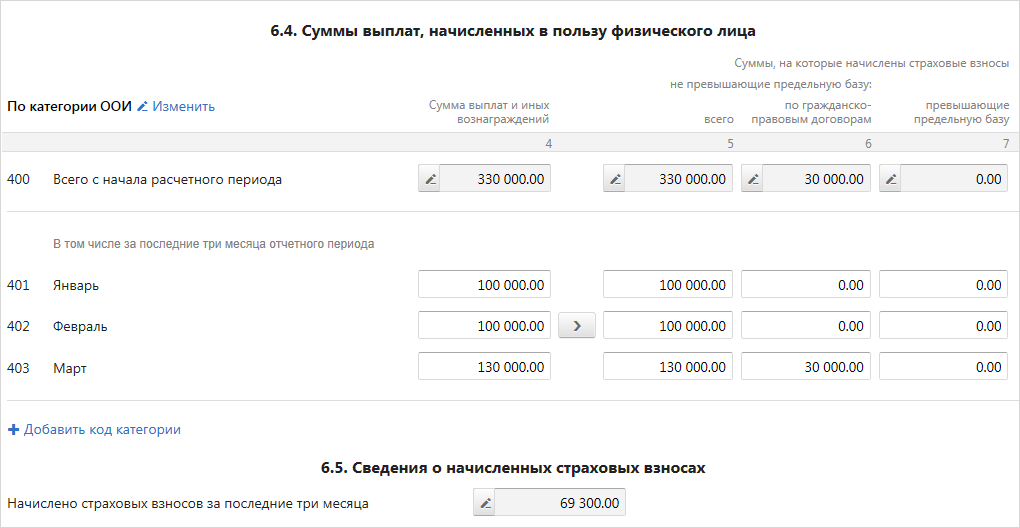

Исходя из того, что выплаты по договорам ГПХ признаются объектом обложения взносами, организация обязана подать в налоговую инспекцию Расчет по страховым взносам не позднее 30 числа месяца, следующего за расчетным (отчетным) периодом (приказ ФНС РФ от 10.10.2016 №ММВ-7-11/551@).

При заполнении отчетности по взносам важно учитывать, что сначала необходимо определить состав застрахованных, а затем их доходы, являющиеся объектом обложения взносами, об этом сказано в письме ФНС от 08.08.2017 №ГД-4-11/15569@.

Для Приложения 2 Расчета по страховым взносам, в котором приводится расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, застрахованными являются лишь сотрудники, принятые по трудовым договорам. Поэтому сотрудники, работающие по договорам ГПХ, не являются застрахованными лицами, и суммы их выплат по договорам ГПХ не включаются в это Приложение совсем. Например, сотрудник работает только по договору ГПХ — в Расчет в Приложение 2 он не попадает. Но если он работает и по договору ГПХ, и по трудовому договору в одной организации, то сотрудник является застрахованным лицом в системе социального страхования на случай временной нетрудоспособности и в связи с материнством (из-за наличия трудового договора), а это значит, что вознаграждение по договору подряда отражаются в Приложении 2 по обеим строкам 020 (суммы выплат и иных вознаграждений, поименованных в пп. 1 и 2 ст. 420 НК РФ) и 030 (суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в соответствии со ст. 422 НК РФ).

Поэтому сотрудники, работающие по договорам ГПХ, не являются застрахованными лицами, и суммы их выплат по договорам ГПХ не включаются в это Приложение совсем. Например, сотрудник работает только по договору ГПХ — в Расчет в Приложение 2 он не попадает. Но если он работает и по договору ГПХ, и по трудовому договору в одной организации, то сотрудник является застрахованным лицом в системе социального страхования на случай временной нетрудоспособности и в связи с материнством (из-за наличия трудового договора), а это значит, что вознаграждение по договору подряда отражаются в Приложении 2 по обеим строкам 020 (суммы выплат и иных вознаграждений, поименованных в пп. 1 и 2 ст. 420 НК РФ) и 030 (суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в соответствии со ст. 422 НК РФ).

4-ФСС

Что касается отражения в отчете 4-ФСС, утвержденном Приказом ФСС РФ от 26. 09.2016 № 381 (ред. от 07.06.2017), то вознаграждения, начисленные по договору гражданско-правового характера, только тогда облагаются взносами «на травматизм», когда соответствующее условие есть в самом договоре (п. 1 ст. 5, п. 1 ст. 20.1 Закона № 125-ФЗ). Если договор ГПХ предусматривает начисление взносов «на травматизм», то сумму такого вознаграждения нужно указать в графе 1 таблицы 1. Если в договоре не прописана обязанность страхователя уплачивать взносы «на травматизм», то сумма вознаграждения не отражается ни в одной из граф таблицы 1 отчетности.

09.2016 № 381 (ред. от 07.06.2017), то вознаграждения, начисленные по договору гражданско-правового характера, только тогда облагаются взносами «на травматизм», когда соответствующее условие есть в самом договоре (п. 1 ст. 5, п. 1 ст. 20.1 Закона № 125-ФЗ). Если договор ГПХ предусматривает начисление взносов «на травматизм», то сумму такого вознаграждения нужно указать в графе 1 таблицы 1. Если в договоре не прописана обязанность страхователя уплачивать взносы «на травматизм», то сумма вознаграждения не отражается ни в одной из граф таблицы 1 отчетности.Сведения персонифицированного учета

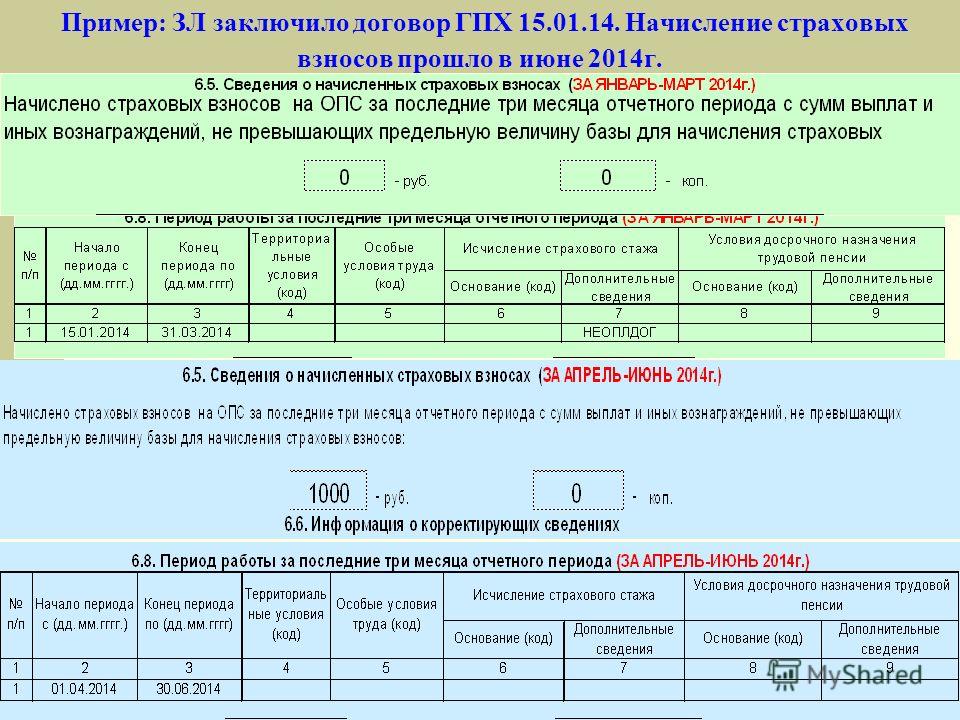

В форме СЗВ-СТАЖ организация также обязана отчитаться по лицам, с которыми заключены договоры ГПХ, так как в данном случае они являются застрахованными в системе ОПС (Постановление Правления ПФР от 6 декабря 2018 г. № 507п). Но тут есть важно учесть: СЗВ-СТАЖ представляется только при условии заключения договоров, предметом которых является выполнение работ или оказание услуг, причем срок действия договора ГПХ никаким образом не влияет на обязанность представления сведений в ПФР, будь то договор, заключенный на год или один день — сведения по физическому лицу должны быть представлены в фонд.

Данные о периоде работы, отражаемые в графах 6 и 7 Раздела 3 формы СЗВ-СТАЖ, заполняются на основании договора гражданско—правового характера следующим образом: в графе 6 указывается дата начала работ, указанная в договоре, если таковую не обозначали, то следует указать дату подписания договора. В графе 7 отразите дату подписания акта выполненных работ (оказания услуг).

Помимо этого, необходимо заполнить графу 11 «Дополнительные сведения» в отчете. В ней указывается один из двух кодов: «ДОГОВОР» или «НЕОПЛДОГ». Код «ДОГОВОР» указывается, если оплата по договору произведена в отчетном периоде, если оплата за работу по договору отсутствует, указывается код «НЕОПЛДОГ» (Постановление Правления Пенсионного фонда России от 6 декабря 2018 г. № 507п). В том же Постановлении указанные коды прописаны в таблице «Классификаторы параметров, используемых при заполнении сведений для ведения индивидуального (персонифицированного) учета».

При необходимости отражения периодов работы по нескольким договорам ГПХ по конкретному застрахованному лицу или в случаях, когда договор ГПХ заключается с работником организации, каждый из периодов указывается отдельной строкой. Исключением из этого правила будет являться ситуация, когда при выполнении работ (оказании услуг) по нескольким договорам сроки исполнения будут находиться в одном временном интервале, при этом оплата по всем этим договорам будет осуществлена в одном отчетном периоде.

Исключением из этого правила будет являться ситуация, когда при выполнении работ (оказании услуг) по нескольким договорам сроки исполнения будут находиться в одном временном интервале, при этом оплата по всем этим договорам будет осуществлена в одном отчетном периоде.

В отдельных строках будет отражена информация и по тем договорамгражданско—правового договора, периоды начала и окончания которых совпадают, но оплата по таким договорам осуществлена в разные отчетные периоды. При этом графы «Фамилия», «Имя», «Отчество», «СНИЛС» заполняются только один раз.

Касаемо отчетности по форме СЗВ-М, которая утверждена постановлением Правления ПФР от 01.02.2016 № 83п,то в отношении застрахованных лиц, работающих по гражданско—правовымдоговорам, сведенияпредставляются при условии начисления страховых взносов на вознаграждения, выплачиваемые по таким договорам (письмо ПФР от 13. 07.2016 № ЛЧ-08-26/9856).

07.2016 № ЛЧ-08-26/9856).

Материалы газеты «Прогрессивный бухгалтер», апрель 2019.

«Клерк. Премиум» — закрытое сообщество бухгалтеров. Неограниченные консультации от экспертов «Клерка». Онлайн-курсы и вебинары.

До конца рабочей недели держим скидку в 20%. Успевайте подписаться.

Договор ГПХ: налоги и взносы

Когда на работу приходит новый сотрудник, работодатель заключает с ним трудовой договор. А вот на выполнение определенных работ или услуг можно заключить договор гражданско-правовой. Облагаются ли договоры ГПХ налогами и страховыми взносами, и какие договоры обложению не подлежат — об этом наша статья.

Начисляются ли на договор ГПХ налоги и взносы?

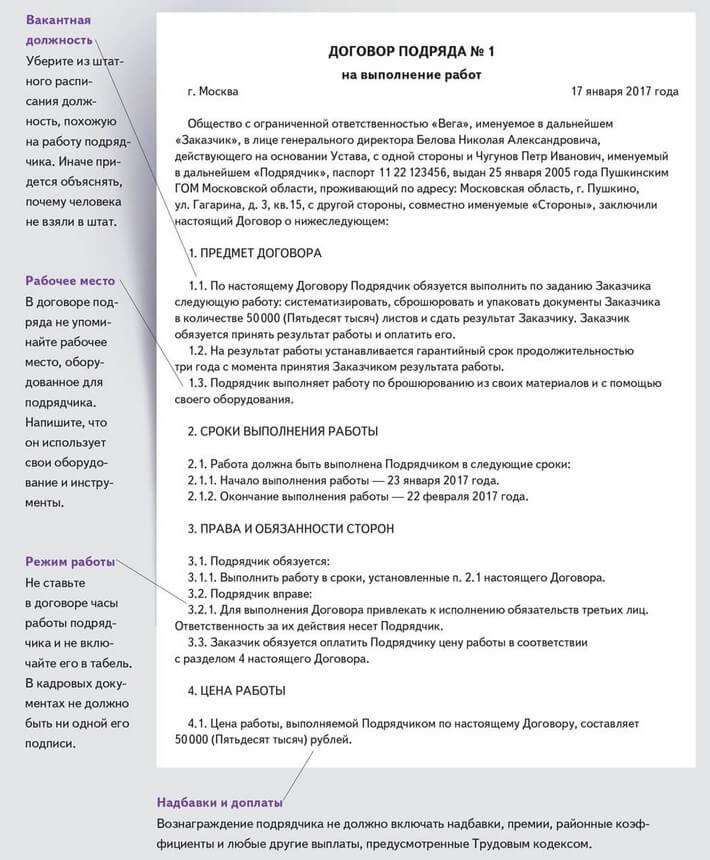

Гражданско-правовой договор от трудового отличает следующее:

- по трудовому договору отношения сторон (работника и работодателя) будут регулироваться положениями Трудового кодекса,

- по договору ГПХ, сторонами которого являются заказчик и исполнитель, отношения можно строить только на основании положений гражданского законодательства.

Отличен и предмет договора: для трудового – это личное продолжительное выполнение работы согласно штатному расписанию, профессии и должности (ст. ст. 15; 57 ТК РФ), за что работнику регулярно выплачивается заработная плата. Для ГПХ-договора предмет – выполнение работы, или услуги к конкретному сроку, то есть какой-то результат в пользу заказчика (ст. 702 ГК РФ), который он принимает по акту, и выплачивает вознаграждение за весь объем работ.

Заключив трудовой договор, работодатель удерживает и перечисляет в бюджет НДФЛ с дохода работника. Что касается подоходного налога с ГПХ-договоров, то заказчик, как налоговый агент, также обязан начислить, удержать и перечислить налог, но только если исполнитель является физлицом, а не ИП (ст. 226 НК РФ). Причем, не имеет значения, указано ли в тексте договора, что НДФЛ с вознаграждения исполнитель должен уплатить самостоятельно, или нет (письмо Минфина РФ от 09.03.2016 № 03-04-05/12891).

Работодатель должен регулярно перечислять взносы на пенсионное, медицинское и социальное страхование с выплат работникам, а облагаются ли страховыми взносами гражданско-правовые договора? Да, облагаются, но не все.

Не облагаются взносами ГПХ-договоры на выполнение работ или оказание услуг, заключенные:

- с ИП, т.к. они сами перечисляют взносы «за себя»,

- с иностранцами и временно находящимися в России лицами без гражданства,

- со студентами-очниками профессиональных и высших учебных заведений, работающих в студенческих отрядах с господдержкой (в части пенсионных взносов).

Также по договорам гражданско-правового характера страховые взносы не будут начисляться, если предмет договора – переход права собственности или иных имущественных прав, либо передача имущества в пользование (ч. 3 ст. 7 закона от 24.07.2009 № 212-ФЗ). То есть по договору, например, купли-продажи или аренды начислять взносы в фонды не нужно.

В то же время, из этого есть исключения – страховые взносы с договоров гражданско-правового характера следует платить, если это договор:

- авторского заказа,

- об отчуждении исключительных прав на литературные, научные произведения и произведения искусства,

- лицензионный – издательский, либо о предоставлении права использования произведений, указанных выше.

Таким образом, в большинстве случаев начислять страховые взносы по договору на выполнение работ или оказание услуг, придется.

Взносы в фонды по гражданско-правовому договору

По ГПХ-договорам страховые взносы платятся только в «пенсионной» части и на ОМС. Для исполнителей по договорам подряда и прочим договорам ГПХ не предусмотрено страхование на случай материнства и нетрудоспособности (п. 2 ч. 3 ст. 9 закона № 212-ФЗ). Не начисляются также на договоры ГПХ страховые взносы в ФСС от несчастных производственных случаев и профзаболеваний. Но, если условия договора прямо указывают на обязанность заказчика уплачивать взносы на «травматизм», то эти взносы следует уплатить (ч. 1 ст. 20.1 закона от 24.07.1998 № 125-ФЗ).

В остальном страховые взносы по гражданско-правовому договору начисляются аналогично договору трудовому, по ставкам:

- 22% — пенсионные взносы,

- 5,1% — взносы на медстрахование.

Если заказчик имеет право на применение пониженных ставок, то он будет применять их и к выплатам по ГПХ-договорам.

Обратите внимание, что начисляя на гражданско-правовой договор взносы, надо исключить из облагаемой базы компенсацию расходов исполнителя на материалы, инструменты и т.п. – эти затраты страховыми взносами не облагаются (п. 2 ч.1 ст. 9 закона № 212-ФЗ).

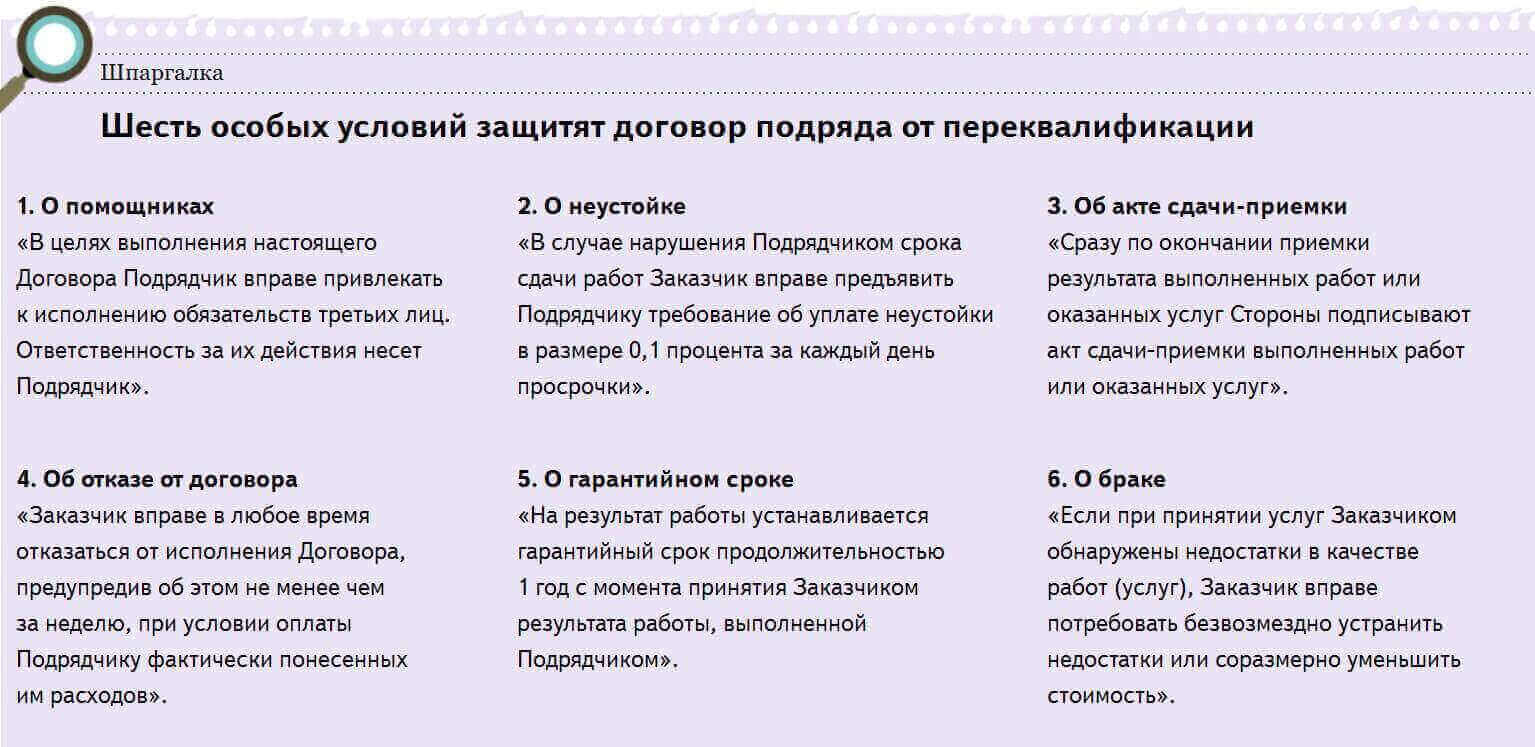

Заключая вместо трудового договора договор ГПХ, нужно очень тщательно отнестись к его содержанию, чтобы проверяющие органы не переквалифицировали его в трудовой. Если такой договор оспорит Фонд соцстраха, и его признают регулирующим трудовые отношения, то на всю сумму оплаты по договору ГПХ взносы будут доначислены, причем не только взносы на случай нетрудоспособности, но и на «травматизм».

При заключении договора с самозанятым необходимо учитывать ряд нюансов | ФНС России

Дата публикации: 02.04.2021 15:22

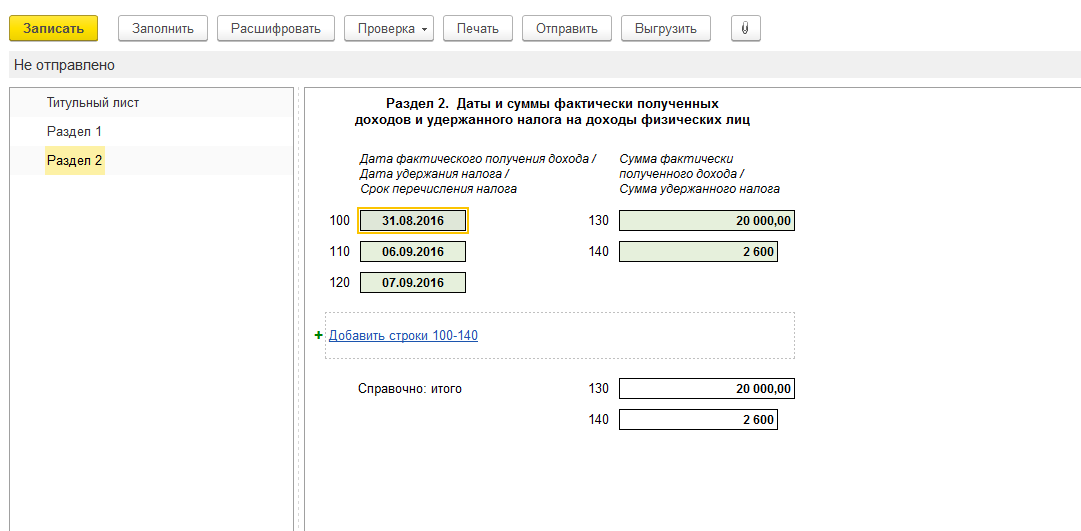

По общему правилу, организация, сотрудничая с физическим лицом в рамках договора гражданско-правового характера (ГПХ) или по трудовому договору обязана удерживать и уплачивать с его вознаграждения налог на доходы физических лиц в размере 13%, а так же начислять на сумму вознаграждения страховые взносы.

При сотрудничестве с физическим лицом, зарегистрированным в качестве налогоплательщика налога на профессиональный доход (так называемым самозанятым) уплачивать за него налог и начислять страховые взносы кампании не придется, эта обязанность ложится на самого самозанятого. Налог будет составлять 6% от каждой сделки с юридическим лицом.

Некоторые компании, почувствовав эту выгоду, стали задумываться о «переводе» своих работников в статус плательщиков налога на профессиональный доход. При этом забывая, что в соответствии с подпунктом 1 и 8 части 2 статьи 6 Федерального закона от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» не признаются объектом налогообложения доходы, получаемые в рамках трудовых отношений, а также доходы от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад.

Что это значит? Организация или индивидуальный предприниматель может работать с самозанятым, который является его бывшим сотрудником, но при условии, что с момента увольнения последнего прошло не менее двух лет.

Если же все-таки выяснится, что с момента увольнения прошло менее двух лет, то бывший работодатель должен обложить выплаты по договору гражданско-правового характера налогами и страховыми взносами в общем порядке, независимо от регистрации лица в качестве самозанятого.

Таким образом, уволить работников и заключить с ними в дальнейшем договоры ГПХ как с самозанятыми, чтобы сэкономить на уплате взносов и НДФЛ, не получится.

Как оформить в штат сотрудника, если он работает из-за рубежа

Дизайн, IT, контакт-центры и т. д. – перечень областей, где удобен дистанционный труд, растет с каждым годом. Удаленный труд позволяет оптимизировать многие бизнес-процессы: уменьшить число документов, снизить нагрузку на бухгалтерию, сэкономить фонд оплаты труда и т. д. Все это законно, отвечает задачам бизнеса и не ущемляет интересы сотрудников – наоборот, многим такой порядок очень удобен. Нередко к работе привлекается персонал из-за рубежа: системный администратор в Праге, дизайнер-верстальщик в Киеве. И возникают нюансы, о которых знают не все менеджеры по персоналу.

д. Все это законно, отвечает задачам бизнеса и не ущемляет интересы сотрудников – наоборот, многим такой порядок очень удобен. Нередко к работе привлекается персонал из-за рубежа: системный администратор в Праге, дизайнер-верстальщик в Киеве. И возникают нюансы, о которых знают не все менеджеры по персоналу.

Глава 49.1 ТК (особенности регулирования труда дистанционных работников) не ограничивает заключение трудовых договоров с иностранными сотрудниками. Но в каждом государстве свои законы. Именно вы несете риски их нарушения, если в этой стране, допустим, нет понятия дистанционной работы. Также согласно ст. 312.3 и 312.4 ТК работодатель обязан предоставить сотрудникам технику или компенсировать использование личного имущества, а также обеспечить безопасные условия труда, что за границей вряд ли удастся. А если сотрудник перестанет работать, как применить к нему дисциплинарные взыскания, да еще и опираясь на российское трудовое право?

Другой важный вопрос – налоги. Когда человек живет в России, ставка НДФЛ составляет 13%, при нахождении за рубежом более 183 дней в году он уже не резидент – и ставка налога равна 30%. Правда, для некоторых, прежде всего высококвалифицированных, специалистов процент останется тем же. И если человеку потребуется справка о доходах, работодатель обязан предоставить 2-НДФЛ, хотя заверять ее в ФНС России не надо. Нельзя забывать и о риске двойного налогообложения, когда платить приходится и тут и там. Следует поинтересоваться, есть ли между Россией и страной, где трудится дистанционный сотрудник, соглашение об исключении двойного налогообложения.

Правда, для некоторых, прежде всего высококвалифицированных, специалистов процент останется тем же. И если человеку потребуется справка о доходах, работодатель обязан предоставить 2-НДФЛ, хотя заверять ее в ФНС России не надо. Нельзя забывать и о риске двойного налогообложения, когда платить приходится и тут и там. Следует поинтересоваться, есть ли между Россией и страной, где трудится дистанционный сотрудник, соглашение об исключении двойного налогообложения.

Проблема в том, что, если работа выполняется из-за рубежа, сотрудник не считается налоговым агентом в России. Об этом, например, говорит Минфин. В письме от 20.02.2016 № 03-04-06/9783 ведомство ссылается на п. 2 ст. 209 ТК, из которого следует, что для дистанционных сотрудников – нерезидентов налогом облагаются только выплаты за работы, произведенные в нашей стране. Налогообложение доходов иностранца ведется в соответствии с законом государства, где он живет.

Таким образом, если компания заключила с гражданином России трудовой договор, в котором указано, что он работает за пределами нашей страны, обязанностей налогового агента по НДФЛ у компании не возникает независимо от того, резидент он или нерезидент. Об этом говорится в письме Минфина от 22.02.2017 № 03-04-06/10460. Так как сотрудник трудится за пределами России, то и платить налог он должен сам по законам страны, в которой находится. А вот страховые взносы компания-работодатель платить обязана, так как граждане России на трудовом договоре подлежат социальному страхованию и эта обязанность не зависит от места нахождения сотрудника.

Об этом говорится в письме Минфина от 22.02.2017 № 03-04-06/10460. Так как сотрудник трудится за пределами России, то и платить налог он должен сам по законам страны, в которой находится. А вот страховые взносы компания-работодатель платить обязана, так как граждане России на трудовом договоре подлежат социальному страхованию и эта обязанность не зависит от места нахождения сотрудника.

В то же время выплаты физлицам-иностранцам за работу, сделанную за пределами России по гражданским договорам, не облагаются страховыми взносами.

Работодателю надо взвесить все риски и решить, нужно ли оформлять дистанционного сотрудника за рубежом в штат или лучше заключить договор оказания услуг или подряда. Второй вариант проще, так как не надо учитывать непростые требования ТК. Ведь работодателю нужно не присутствие человека в офисе с 9 утра до 6 вечера, тотальный контроль действий или его трудовая книжка. Ему нужно простым и удобным способом получить результат – в соответствии с законом.

особенности исчисления и уплаты — Журнал «Налоговая политика и практика»

В организацию принимается на должность уборщицы гражданка Узбекистана, у нее есть патент на осуществление трудовой деятельности.

По какой ставке необходимо исчислить НДФЛ с доходов данного работника в случае заключения трудового договора и в случае заключения гражданско-правового договора? Необходимо ли начислять страховые взносы в данных случаях?

Рассмотрев вопрос, эксперты ГАРАНТ пришли к следующему выводу:

Общая сумма НДФЛ с доходов временно пребывающих на территории РФ иностранных работников, работающих по патенту, как по трудовым, так и по гражданско-правовым договорам, исчисляется налоговыми агентами по ставке 13% и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных за период действия патента применительно к соответствующему налоговому периоду.

В рамках трудового договора доход работника облагается взносами на обязательное пенсионное страхование, взносами на ОСС по временной нетрудоспособности и в связи с материнством, а также страховыми взносами от несчастных случаев на производстве и профессиональных заболеваний.

При оформлении гражданско-правового договора доход работника облагается взносами на обязательное пенсионное страхование. Страховыми взносами от несчастных случаев на производстве и профессиональных заболеваний доход облагается, если это предусмотрено самим договором. Взносами на ОСС по временной нетрудоспособности и в связи с материнством в этом случае доход работника не облагается.

Обоснование вывода:

Работодатели или заказчики работ (услуг), являющиеся юридическими лицами или ИП, имеют право привлекать к трудовой деятельности законно находящихся на территории РФ иностранных граждан, прибывших в РФ в порядке, не требующем получения визы, и достигших возраста 18 лет, при наличии у каждого такого иностранного гражданина патента на осуществление трудовой деятельности на территории соответствующего субъекта РФ (п. 1, п. 16 ст. 13.3 Федерального закона от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации», письмо ФНС России от 26.09.2016 N БС-4-11/18086@).

1. НДФЛ

Подпунктом 6 п. 1 ст. 208 НК РФ определено, что вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в РФ для целей налогообложения относится к доходам, полученным от источников в РФ. Общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика (как по трудовым, так и по гражданско-правовым договорам), дата получения которых относится к соответствующему налоговому периоду (п. 3 ст. 225 НК РФ).

Основная налоговая ставка для доходов, получаемых налоговыми резидентами РФ от источников на территории РФ и за ее пределами, равна 13% (п. 1 ст. 224 НК РФ).

Эта же ставка распространяется и на доходы, получаемые некоторыми нерезидентами (п. 3 ст. 224 НК РФ), в том числе, от осуществления иностранными гражданами трудовой деятельности, указанной в ст. 227.1 НК РФ (по найму на основании патента). То есть в рассматриваемой ситуации применяется ставка НДФЛ 13%.

В силу п.п. 1, 2 ст. 226, пп. 2 п. 1, п. 6 ст. 227.1 НК РФ российские организации при выплате доходов иностранным гражданам, которые работают на основании патента, выданного в соответствии с Законом N 115-ФЗ, признаются налоговыми агентами по НДФЛ.

Так, п. 2 ст. 226 НК РФ установлено, что исчисление сумм и уплата налога в соответствии с настоящей статьей производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, с зачетом ранее удержанных сумм налога (за исключением доходов, в отношении которых исчисление сумм налога производится в соответствии со ст. 214.7 НК РФ), а в случаях и порядке, предусмотренных ст. 227.1 НК РФ, также с учетом уменьшения на суммы фиксированных авансовых платежей, уплаченных налогоплательщиком.

В силу п. 6 ст. 227.1 НК РФ общая сумма налога с доходов иностранных работников исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду (календарному году).

Уменьшение исчисленной суммы налога производится в течение налогового периода только у одного налогового агента по выбору налогоплательщика при условии получения налоговым агентом от налогового органа по месту нахождения (месту жительства) налогового агента уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей (далее — Уведомление) (смотрите также письма ФНС России от 16.03.2016 N БС-3-11/1096@, от 25.03.2016 N БС-4-11/5190@, от 23.09.2015 N БС-4-11/16682@ и др., письмо Минфина России от 16.03.2016 N 03-04-05/14470).

Налоговый агент уменьшает исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей на основании письменного заявления налогоплательщика и документов, подтверждающих уплату фиксированных авансовых платежей, после получения от налогового органа указанного Уведомления.

Налоговый орган направляет это Уведомление в срок, не превышающий 10 дней со дня получения заявления налогового агента, при наличии в налоговом органе информации, полученной от территориального органа федерального органа исполнительной власти в сфере миграции, о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи налогоплательщику патента и при условии, что ранее применительно к соответствующему налоговому периоду такое уведомление налоговыми органами в отношении указанного налогоплательщика налоговым агентам не направлялось.

Таким образом, налоговый агент (работодатель) должен общую сумму НДФЛ, исчисленную с доходов иностранного работника, уменьшить на суммы фиксированных авансовых платежей, уплаченных данным лицом, только после выполнения следующих действий:

1) получения письменного заявления от иностранного работника и документов, подтверждающих уплату им фиксированных авансовых платежей;

2) обращения в налоговый орган с заявлением о получении Уведомления о подтверждении права налогоплательщика на уменьшение общей суммы НДФЛ на сумму фиксированных авансовых платежей;

3) получения от налогового органа Уведомления.

Пока у налогового агента не будет вышеуказанных документов, он не вправе исчисленную с доходов иностранного работника сумму НДФЛ уменьшить на суммы уплаченных им фиксированных авансовых платежей по налогу (письмо ФНС России от 23.09.2015 N БС-4-11/16682@). Так, например, после получения от налогового органа Уведомления на 2018 год (не зависимо от даты его получения) налоговый агент вправе уменьшить исчисленную в 2018 году сумму налога только на сумму уплаченных фиксированных авансовых платежей, приходящихся на 2018 год (письма ФНС России от 22. 03.2016 N БС-4-11/4792@ и от 14.03.2016 N БС-4-11/4184@, письмо УФНС России по г. Москве от 16.10.2015 N 20-15/109294). То есть надо понимать, что уменьшению подлежит сумма НДФЛ, исчисленная с доходов работника именно в том году, на который приходится действие патента.

2. Страховые взносы

Для организаций и индивидуальных предпринимателей объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (п. 1 ст. 420 НК РФ).

При этом в силу пп. 15 п. 1 ст. 422 НК РФ не подлежат обложению страховыми взносами суммы выплат и иных вознаграждений по трудовым договорам и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории РФ, за исключением сумм выплат и иных вознаграждений в пользу таких лиц, признаваемых застрахованными лицами в соответствии с федеральными законами о конкретных видах ОСС. Перечень застрахованных лиц установлен законодательством РФ по каждому виду обязательного социального страхования.

Перечень застрахованных лиц установлен законодательством РФ по каждому виду обязательного социального страхования.

2.1 Страховые взносы на ОПС

В соответствии с п. 1 ст. 7 Федерального закона от 15.12.2001 N 167-ФЗ застрахованными лицами по обязательному пенсионному страхованию (ОПС) являются в том числе иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов), временно пребывающие на территории РФ и работающие по трудовому договору или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг (независимо от продолжительности (срока) заключенных с ними договоров). Таким образом, временно пребывающие иностранцы (кроме ВКС) страхуются в системе пенсионного страхования сразу независимо от срока действия их трудового договора, и взносы с выплат в пользу таких лиц страхователь должен начислять с момента приема их на работу. Смотрите также письмо Минфина России от 21.07.2017 N 03-15-06/46670.

На основании п. 2 ст. 22.1 Закона N 167-ФЗ выплаты иностранным застрахованным лицам облагаются взносами на ОПС по тарифам, установленным для граждан РФ на финансирование страховой пенсии (независимо от года рождения), то есть по тарифу 22% с выплат в пределах лимита базы и 10% — для выплат, превышающих предел базы (п. 1 ст. 426 НК РФ, п. 2 ст. 33.1 Закона N 167-ФЗ).

2.2 Страховые взносы на ОМС

В соответствии с Федеральным законом от 29.11.2010 N 326-ФЗ иностранные граждане и лица без гражданства, временно пребывающие на территории РФ, не признаются застрахованными лицами по обязательному медицинскому страхованию (ОМС). Соответственно, на выплаты, производимые в пользу указанных лиц, страховые взносы на ОМС не начисляются, независимо от того, каким договором оформлены отношения с работодателем.

2.3 Страховые взносы на ОСС по временной нетрудоспособности и в связи с материнством (ВНиМ)

Согласно ч. 1 ст. 2 Федерального закона от 29.12.2006 N 255-ФЗ обязательному социальному страхованию по ВНиМ подлежат, в частности, работающие по трудовым договорам иностранные граждане и лица без гражданства, временно пребывающие в РФ (за исключением ВКС). Для выплат таким работникам установлен специальный пониженный тариф взносов по ВНиМ — 1,8% (пп. 2 п. 2 ст. 425 НК РФ, п. 2 ст. 426 НК РФ). Обратите внимание, что право на получение страхового обеспечения эта категория застрахованных лиц приобретает при условии уплаты за них страховых взносов не менее чем за шесть месяцев до наступления страхового случая (п. 4.1 ст. 2 Закона N 255-ФЗ).

Для выплат таким работникам установлен специальный пониженный тариф взносов по ВНиМ — 1,8% (пп. 2 п. 2 ст. 425 НК РФ, п. 2 ст. 426 НК РФ). Обратите внимание, что право на получение страхового обеспечения эта категория застрахованных лиц приобретает при условии уплаты за них страховых взносов не менее чем за шесть месяцев до наступления страхового случая (п. 4.1 ст. 2 Закона N 255-ФЗ).

Лица, работающие по договорам гражданско-правового характера, в том числе по авторским, обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством не подлежат (пп. 2 п. 3 ст. 422 НК РФ). Это относится и к временно пребывающим в РФ иностранцам.

При применении пп. 15 п. 1 ст. 422 НК РФ следует учитывать, что если международным договором РФ установлены иные нормы, чем предусмотренные НК РФ, применяются правила международного договора РФ (п. 1 ст. 7 НК РФ). Аналогичные нормы установлены ст. 2 Закона N 167-ФЗ, ч. 2 ст. 1.1 Закона N 255-ФЗ, ч. 2 ст. 2 Закона N 326-ФЗ.

Так, п. 3 ст. 98 Договора о Евразийском экономическом союзе (Астана, 29 мая 2014 г.) (далее — Договор о ЕАЭС) установлено, что социальное обеспечение (социальное страхование) (кроме пенсионного) трудящихся из государств — членов Договора (Армении, Белоруссии, Казахстана, Киргизии и России) и членов их семей осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства. Республика Узбекистан не является членом ЕАЭС, отсутствует и двухсторонний договор, предусматривающий подобные условия для граждан этой страны.

2.4 Взносы на страхование от несчастных случаев на производстве и профзаболеваний

Согласно ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ (далее — Закон N 125-ФЗ) объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ и (или) оказание услуг, договора авторского заказа, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы. В ст. 20.2 Закона N 125-ФЗ перечислены выплаты, не подлежащие обложению страховыми взносами.

В ст. 20.2 Закона N 125-ФЗ перечислены выплаты, не подлежащие обложению страховыми взносами.

В соответствии со ст. 5 Закона N 125-ФЗ обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний подлежат физические лица, выполняющие работу на основании:

— трудового договора, заключенного со страхователем;

— гражданско-правового договора, предметом которого являются выполнение работ и (или) оказание услуг, договора авторского заказа, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы.

При этом действие Закона N 125-ФЗ распространяется на иностранных граждан и лиц без гражданства, если иное не предусмотрено федеральными законами или международными договорами РФ (п. 2 ст. 5 Закона N 125-ФЗ).

Таким образом, выплаты в пользу иностранных работников (независимо от их статуса в РФ) подлежат обложению взносами на страхование от НС и ПЗ в том же порядке, что и в пользу граждан РФ, если иное не предусмотрено международными договорами РФ.

То есть в рассматриваемой ситуации взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний должны быть начислены в обязательном порядке только при оформлении трудового договора. При оформлении гражданско-правового договора взносы уплачиваются только в том случае, если это предусмотрено самим договором.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Молчанов Валерий

Ответ прошел контроль качества

Платить ли страховые взносы за иностранных рабочих?

Прежде чем уплачивать страховые взносы за иностранных граждан или отказаться от этого, работодатель должен выяснить, в каком статусе работник находится на территории Российской Федерации.

1.Временно пребывающий

Получать СНИЛС и уплачивать страховые взносы за иностранного работника в статусе «временно пребывающий» необходимо в том случае, если с таким сотрудником заключен трудовой договор или договор гражданско-правового характера.

Взносы с выплат временно пребывающим иностранцам платят только на страховую часть трудовой пенсии независимо от года рождения сотрудника, в соответствии с тем тарифом, по которому уплачивает организация.

Взносы в ФОМС на выплаты в пользу временно пребывающих иностранцев не начисляются, поскольку данная категория граждан не подлежит медицинскому страхованию. Однако взносы на страхование от несчастных случаев и профзаболеваний за таких работников уплачиваются.

2.Временно проживающий

За временно проживающего сотрудника необходимо уплачивать взносы, если с ним заключен как трудовой, так и гражданско-правовой договор. Причем трудовой договор может быть срочным и бессрочным.

Страховые взносы, как и в случае с временно пребывающими гражданами, уплачиваются только на страховую часть пенсии, независимо от года рождения иностранца, в соответствии с тем тарифом, по которому уплачивает организация. Однако взносы в Федеральный Фонд Обязательного Медицинского страхования начисляются в том же порядке, что и для российских граждан.

3.Постоянно проживающий

Постоянно проживающие, или, говоря проще, имеющие вид на жительство граждане приравниваются к российским гражданам. Поэтому все взносы (в ПФР, в ФФОМС) с выплат нужно начислять им так же, как с доходов российских работников. При этом не имеет значения, по какому договору трудится иностранец. Это может быть трудовой (срочный и бессрочный) договор или договор гражданско-правового характера. И в ПФР, естественно, нужно платить взносы и на страховую и на накопительную часть трудовой пенсии (в том случае, если гражданин выбрал формирование накопительной пенсии).

4.Высококвалифицированные иностранные специалисты

С выплат в пользу высококвалифицированных иностранных специалистов страховые взносы не начисляются.

| Сокращения | Срок |

| AMT | альтернативный минимальный налог |

| APA | Соглашение о предварительном ценообразовании |

| BEPS | Эрозия базы и перенос прибыли |

| КАРИКОМ | Карибское сообщество |

| CEEAC | Экономическое сообщество центральноафриканских государств |

| CEMAC | Экономическое и валютное сообщество Центральной Африки |

| CEN-SAD | Сообщество государств Сахель-Сахара |

| CFC | контролируемая иностранная компания |

| CGT | налог на прирост капитала |

| CIF | стоимость, страховка и фрахт |

| CIT | налог на прибыль организаций |

| CRS | Единый стандарт отчетности |

| ДТА | Соглашение об избежании двойного налогообложения |

| DTT | договор об избежании двойного налогообложения |

| ЕАЭС | Евразийский экономический союз |

| ЭКО | Организация экономического сотрудничества |

| EEA | Европейская экономическая зона |

| EFTA | Европейская ассоциация свободной торговли (или зона в более широком смысле) |

| EORI | Регистрационный и идентификационный номер экономического оператора |

| FATCA | Закон о соблюдении налогового законодательства по иностранным счетам |

| ФИФО | первым пришел — первым вышел |

| FOB | фрахт на борту / франко борт |

| G20 | Группа двадцати |

| GAAP | Общепринятые принципы бухгалтерского учета |

| GAAR | общее правило противодействия злоупотреблениям / общее правило противодействия |

| ВВП | валовой внутренний продукт |

| GST | налог на товары и услуги |

| МСФО | Международные стандарты финансовой отчетности |

| IGA | межправительственное соглашение |

| IMF | Международный валютный фонд |

| ITC | инвестиционный налоговый кредит |

| ЛИФО | последним пришел — первым вышел |

| НАТО | Организация Североатлантического договора |

| НПО | общественная организация |

| НПО | некоммерческая организация |

| СЗТ | налог на чистое имущество / капитал |

| OECD | Организация экономического сотрудничества и развития |

| OHADA | Организация по гармонизации коммерческого права в Африке |

| ОИК | Организация Исламская конференция |

| ОБСЕ | Организация по безопасности и сотрудничеству в Европе |

| PAYE | с оплатой по мере поступления |

| PE | постоянное представительство |

| НДФЛ | НДФЛ |

| ГЧП | по паритету покупательной способности |

| НИОКР | исследования и разработки |

| TIEA | Соглашение об обмене налоговой информацией |

| ООН | Организация Объединенных Наций |

| ЮНЕСКО | Организация Объединённых Наций по вопросам образования, науки и культуры |

| НДС | налог на добавленную стоимость |

| ВОЗ | Всемирная организация здравоохранения |

| БЕЛЫЙ | налог у источника выплаты |

| WIPO | Всемирная организация интеллектуальной собственности |

| ВТО | Всемирная торговая организация |

Оценка воздействия больницы

Если учесть как коммерческих, так и некоммерческих игроков в экономике округа Линкольн, экономическое влияние больницы North Platte становится неизбежным.

Через сорок четыре года после своего основания в результате слияния двух небольших больниц компания Great Plains Health уступает только Union Pacific Railroad в качестве крупнейшего работодателя North Platte.

Его 950 рабочих мест с полной занятостью в 2017 году поддержали примерно 540 других и принесли почти 96,2 миллиона долларов в фонд заработной платы округа Линкольн и 67,6 миллиона долларов на местные расходы, согласно недавнему исследованию муниципального района Небраски для больницы.

«Больницы часто являются центральным элементом экономического развития», особенно в сельской местности, — заявила директор по развитию GPH Фиона Либсак.Она выступила во время интервью для National Hospital Week, которое заканчивается в субботу.

По ее оценкам, полная и частичная занятость GPH составляет 1 092 человека, что составляет чуть более половины от 2 024 сотрудников, которые все еще работают на местном уровне в Union Pacific, несмотря на недавнее сокращение рабочих мест в Бейли-Ярде.

U.P. Лидеры назвали последнюю цифру во время посещения двора в начале этого месяца, сказал Гэри Персон, президент и генеральный директор компании North Platte Area Chamber & Development Corp.

Занятость GPH превышает таковую в государственных школах North Platte (No.3) и распределительный центр Walmart (№ 4), сказал Персон.

Его экономическое значение возрастает, если учесть «косвенную» и «вынужденную» занятость и расходы в округе, — сказал экономист NPPD Кеннет Лемке.

«Косвенные» цифры его исследования охватывают экономическую деятельность предприятий, которые поставляют GPH медицинские и немедицинские товары или услуги, такие как безопасность и озеленение.

«Индуцированные» воздействия отражают расходы сотрудников больниц, пациентов и их семей на предприятия розничной торговли, мотели, рестораны и развлекательные заведения.

Лемке сказал, что неудивительно, что GPH играет такую ключевую экономическую роль.

«В округах, где есть большая больница, это обычно один из лучших работодателей и один из наиболее высокооплачиваемых работодателей», — сказал он.

Это также верно в отношении городов Небраски с небольшими больницами с «критическим доступом», — сказал бывший руководитель GPH Майк Фиглер, вице-президент по финансам Ассоциации больниц Небраски.

«В Норт-Платте много высокооплачиваемых рабочих мест, которые не существовали бы в подобном сообществе без больницы», — сказал Фиглер, работавший в GPH с 1996 по 2017 год.

Экономический эффект GPH простирается за пределы графства Линкольн, говорят Фиглер и Лемке, за счет региональных пациентов и сотрудников GPH, которые ездят на работу. Либсак сказал, что сотрудники больницы приехали из 27 различных почтовых индексов.

Исследование Лемке показало, что в 2017 году GPH потратила почти 26,5 миллиона долларов в округе Линкольн, а сотрудники потратили чуть более 41 миллиона долларов.

Когда отделы GPH покупают расходные материалы, они должны по возможности покупать на месте, сказал Либсак. Когда это не так, больница ищет поставщиков в другом месте Небраски. В крайнем случае он обращается к зарубежным поставщикам.

В крайнем случае он обращается к зарубежным поставщикам.

«Мы действительно стараемся изо всех сил как организация тратить на местном уровне, потому что мы знаем, что это оказывает большое влияние на экономику нашего сообщества», — сказал Либсак.

Другие социальные льготы, по ее словам, стали возможны благодаря иногда спорному фактору: некоммерческому статусу GPH.

Этот статус можно проследить еще до открытия больницы 9 августа 1975 года католической и лютеранской организациями, которые, соответственно, владели и управляли старым зданием St.Марийская и Мемориальная больницы.

Оба были приобретены компанией Great Plains Medical Center Inc., созданной лидерами сообщества в 1971 году с целью улучшения качества здравоохранения в сообществе и регионе.

В момент открытия единственной больницы в ее медицинском штате было 20 врачей, — написал покойный редактор Telegraph Кейт Блэкледж в своей книге 2009 года «Этот город борется изо всех сил».

Сегодняшний GPH может похвастаться вдвое меньшим — 30 — доступными медицинскими специальностями. Больница также управляет 30 автономными и выездными клиниками сети врачей Грейт-Плейнс в 38 округах Небраски, Канзаса и Колорадо.

Приглашенные специалисты присоединяются к более чем 90 штатным врачам, что в 4½ раза больше, чем в 1975 году, и другим 1000 штатным сотрудникам GPH в оказании помощи, согласно веб-сайту GPH и его публикации «Влияние на сообщество за 2018-19 годы». Обновление медицинских технологий идет рука об руку.

«Жители Северного Платта и округа Линкольн могут получить доступ к большому количеству современных медицинских услуг», — добавил Фиглер.«Десять лет назад, чтобы получить это, им пришлось бы приехать в больницы Омахи или Линкольна или (поехать) в Денвер».

Либсак сказала, что в больнице не было «полноценной сердечной программы» до 2011 года, за год до того, как она присоединилась к персоналу GPH из больницы Poudre Valley в Форт-Коллинзе, штат Колорадо.

У ее мужа Рика случился сердечный приступ после того, как они переехали в Норт-Платт.

«Сколько жителей сельской Америки не смогли бы выжить без чего-то вроде сердечной программы?» — сказал Либсак, который также работал в Региональном Западном медицинском центре Скоттсблаффа в 1990-х и начале 2000-х годов.

Но она добавила, что для GPH было бы намного сложнее продолжать расширять свои услуги без налоговых льгот, которые дает его некоммерческий статус.

Исследование Лемке показало, что в 2017 году больница заплатила 258 800 долларов в виде налогов в округе Линкольн, в основном из-за налогов с продаж города Норт-Платт и ограниченного количества необлагаемой налогом собственности. Местные поставщики и сотрудники GPH внесли оставшуюся сумму в 2,17 миллиона долларов в виде общегосударственных налогов, приписываемых в исследовании Лемке присутствию больницы.

Законодательный закон сенатора штата Майка Грена из North Platte ограничит освобождение больниц от налога на имущество процентной долей услуг, «которые предоставляются бесплатно». LB 529 остается в Комитете по доходам.

GPH предоставило около 30 миллионов долларов в виде бесплатного «некомпенсированного ухода» как в 2016, так и в 2017 году, согласно отчету о влиянии на сообщество за 2018-19 годы.

Исследование экономического воздействия Лемке не включает эту цифру, примерно поровну разделенную на два года между безнадежными долгами, уходом за незастрахованными пациентами и другой «благотворительной» помощью.

Либсак сказал, что GPH предлагает гибкие планы платежей и «очень щедрую политику финансовой помощи», которая «позволила нам обслуживать большее количество людей, которые нуждались в помощи».

Но «мы не смогли бы этого сделать, если бы были коммерческой компанией», — сказала она. И «как некоммерческая больница мы предлагаем множество услуг, которые, честно говоря, нерентабельны, потому что они нужны нашему сообществу».

Это включает психиатрические и психиатрические услуги, которые считаются достаточными только в районах Омахи и Линкольна в соответствии с недавним проектом карты «зоны дефицита, обозначенной штатом», составленной Консультативной комиссией по вопросам здравоохранения в сельских районах Небраски.

Измерение преимуществ больницы «не может быть чисто экономическим, (и) это не может быть строго социальное обслуживание», — сказал Либсак. «Нашему сообществу важно понимать это, потому что я не могу представить себе жизнь в сообществе без качественной медицинской помощи».

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Укажите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Чтобы узнать о передовых методах эффективной загрузки информации с SEC.gov, в том числе о последних документах EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC. gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации свяжитесь с opendata @ sec.губ.

gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации свяжитесь с opendata @ sec.губ.

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Код ссылки: 0.67fd733e.1633976238.1713677a

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 USC §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других пользователей к SEC.содержание правительства. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период. Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.губ. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC. gov.

gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

ПС 92101 Таблицы и эквиваленты для природного газа и пропана для целей налогообложения моторного топлива

Эта информация устарела и предоставляется только для справки

ПС 92 (10.1) Таблицы и эквиваленты для природного газа и пропанадля целей налогообложения моторного топлива

Эта публикация цитировалась в SN 95 (3), SN 95 (4), SN 95 (14) и SN 95 (20)

Эта публикация заменена SN 2014 (2)

ИСТОРИЯ: Для целей налогообложения моторного топлива « топлива » определено Conn. Gen. Stat. Раздел 12-455a (b) означает «(1) топливо, как определено в разделе 14-1, и (2) любой другой горючий газ или жидкость, подходящие для выработки энергии для приведения в движение автотранспортных средств.»Это определение включает природный газ и пропан, а также другие виды топлива в газообразной форме.

До тех пор, пока не было опубликовано Заявление о политике 92 (10), Департамент не предоставил информацию, касающуюся расчета налога на моторное топливо в газообразной форме. В Заявлении о политике 92 (10) представлены коэффициенты для определения количества природного газа в газообразной форме, которое эквивалентно одному галлону бензина. Эти коэффициенты пересчета были получены путем сравнения количества БТЕ (британских тепловых единиц), произведенных при сжигании галлона бензина, с количеством БТЕ, произведенных при сжигании 100 кубических футов природного газа.То есть, в PS 92 (10) содержится призыв к приведению бензина и автомобильного топлива в газообразной форме к общей единице измерения (БТЕ). Следовательно, в PS 92 (10) подразумевалась политика налогообложения автомобильного топлива не на основе галлона, а в соответствии с их производством в БТЕ. Департамент теперь определил, что политика, предусмотренная в PS 92 (10), является ошибочной.

Следовательно, в PS 92 (10) подразумевалась политика налогообложения автомобильного топлива не на основе галлона, а в соответствии с их производством в БТЕ. Департамент теперь определил, что политика, предусмотренная в PS 92 (10), является ошибочной.

ЦЕЛЬ: Целью данного Заявления о политике является определение нового подхода к расчету налога на автомобильное топливо в газообразной форме.Налог на природный газ в газообразной форме рассчитывается на основе его эквивалента в жидких галлонах. Аналогичным образом, налог на пропан в газообразной форме (сжатый пропан) рассчитывается на основе его эквивалента в жидких галлонах.

ЗАКОНОДАТЕЛЬСТВО: Conn. Gen. Stat. Разделы 12-458 (a) и 12-455a (b).

ДАТА Вступления в силу: Настоящее Заявление о политике вступает в силу 1 ноября 1993 г.

ОПРЕДЕЛЕНИЯ, ЭКВИВАЛЕНТНОСТЬ И ТЕХНИЧЕСКИЕ ХАРАКТЕРИСТИКИ ПРЕОБРАЗОВАНИЯ:

« ПРОПАН » означает газообразный парафиновый углеводород, который становится жидким под давлением или пониженными температурами, встречающийся в природе в сырой нефти и природном газе, а также полученный путем крекинга в газообразной или жидкой форме.

СЖАТЫЙ ПРОПАН (ГАЗОВАЯ ФОРМА) ИНФОРМАЦИЯ ОБ ЭКВИВАЛЕНТНОСТИ: При 14,73 фунта. давления на квадратный дюйм (psi) и 60 градусов по Фаренгейту:

- 1 кубический фут пропана = 0,0278 галлона пропана

- 100 кубических футов пропана = 2,78 галлона пропана

- 1 галлон пропана = 35,97 кубических футов пропана

- 100 галлонов пропана = 3597 кубических футов пропана

« ПРИРОДНЫЙ ГАЗ » означает встречающиеся в природе смеси углеводородных газов и паров, состоящие в основном из метана, в газообразной или жидкой форме.

ПРИРОДНЫЙ ГАЗ (ГАЗОВАЯ ФОРМА) ИНФОРМАЦИЯ ОБ ЭКВИВАЛЕНТНОСТИ: При 14,73 фунта. давления на квадратный дюйм (psi) и 60 градусов по Фаренгейту:

- 1 кубический фут природного газа = 0,012 галлона природного газа

- 100 кубических футов природного газа = 1,2 галлона природного газа

- 1 галлон природного газа = 82,62 кубических футов природного газа

- 100 галлонов природного газа = 8262 кубических футов природного газа

A « British Thermal Unit » (британских тепловых единиц) — это количество тепла, необходимое для повышения температуры одного фунта воды на один градус по Фаренгейту.

« кубических футов » — стандартная единица измерения газа и определяется как количество газа, занимающее кубический фут пространства при давлении 30 дюймов ртутного столба (приблизительно 14,7 фунта на квадратный дюйм) и температуре 60 градусов. По Фаренгейту.

« галлонов » — это мера объема, эквивалентная 231 кубическому дюйму. При использовании в качестве стандартной единицы измерения для сжиженного природного газа и другого жидкого топлива он относится к галлону жидкого топлива при температуре 60 градусов по Фаренгейту.

Чтобы преобразовать литров в галлоны, количество литров нужно умножить на 0,26417, чтобы определить эквивалентное количество в галлонах.

При необходимости корректировки температуры и давления (например, когда автомобильное топливо не измеряется при давлении 14,73 фунта на кв. Дюйм или 60 градусов по Фаренгейту), обратитесь к Справочнику Национального института стандартов и технологий № 44 (1991) для правильной корректировки. факторы.

факторы.

ДЕЙСТВИЕ НАСТОЯЩЕГО ДОКУМЕНТА : Заявление о политике — это документ, в котором подробно объясняется текущая политика или практика Департамента, влияющая на ответственность налогоплательщиков.Заявление о политике указывает на неофициальную интерпретацию Департаментом налогового законодательства Коннектикута, и на него могут ссылаться налогоплательщики или практикующие налоговые практики для получения общих рекомендаций.

ВЛИЯНИЕ НА ДРУГИЕ ДОКУМЕНТЫ: PS 92 (10) отменяется, и на него больше нельзя полагаться с даты вступления в силу настоящего Заявления о политике. Это заявление о политике изменяет SN 93 (8) и SN 93 (9).

ПУ 92 (10.1)

Налог на моторное топливо

Выдан: 07.10.93

Заменяет ПС 92 (10) (выдан: 10 \ 5 \ 92)

Graphite One предоставляет первые результаты PEA после уплаты налогов

ВАНКУВЕР, БРИТАНСКАЯ КОЛУМБИЯ — (Marketwired — янв.30, 2017) — Graphite One Resources Inc. (TSX VENTURE: GPH) (OTCQX: GPHOF) («Graphite One», «GPH» или «Компания») представляет финансовые результаты после уплаты налогов на основе Предварительной экономической оценки («PEA»), о котором Компания объявила 25 января 2017 г. о разработке своего 100% -ного интегрированного производственного проекта Graphite One («Проект»).

(TSX VENTURE: GPH) (OTCQX: GPHOF) («Graphite One», «GPH» или «Компания») представляет финансовые результаты после уплаты налогов на основе Предварительной экономической оценки («PEA»), о котором Компания объявила 25 января 2017 г. о разработке своего 100% -ного интегрированного производственного проекта Graphite One («Проект»).

По запросу IIROC Компания разъясняет следующую информацию из своего пресс-релиза, распространенного 25 января 2017 года.

PEA прогнозирует чистую приведенную стоимость (NPV) для Проекта на основе до налогообложения в размере 1 037 миллионов долларов США с использованием 10-процентной ставки дисконтирования с внутренней нормой доходности (IRR) 27%. После налогообложения чистая приведенная стоимость прогнозируется на уровне 616 миллионов долларов США с использованием 10-процентной ставки дисконтирования и внутренней нормы прибыли (IRR) 22%. Годовой объем производства CSG и других специальных графитовых материалов прогнозируется на уровне 55 350 метрических тонн, когда полная добыча будет достигнута в 6-м году. В целевой зоне разработки были определены как минимум 40-летние указанные и предполагаемые ресурсы с классом 7% Cg (графит) в целевой зоне разработки до поддерживать полномасштабные операции, несмотря на дополнительные потенциальные ресурсы непосредственно за пределами целевой зоны или более широкой собственности Graphite Creek.

В целевой зоне разработки были определены как минимум 40-летние указанные и предполагаемые ресурсы с классом 7% Cg (графит) в целевой зоне разработки до поддерживать полномасштабные операции, несмотря на дополнительные потенциальные ресурсы непосредственно за пределами целевой зоны или более широкой собственности Graphite Creek.

Проект задуман как вертикально интегрированный производитель высококачественного сферического графита с покрытием (CSG) с горнодобывающими и перерабатывающими предприятиями недалеко от Нома, Аляска, а также с передовой обработкой материалов, осуществляемой на специализированном предприятии по производству графитовой продукции. Штат Вашингтон является потенциальным местом для производства продукции из-за его установленных морских связей с Аляской, наличия недорогой электроэнергии, развитых промышленных площадок и близости к рынкам.PEA был подготовлен независимой инженерной фирмой TRU Group Inc. из Торонто, Онтарио, в соответствии с Национальным инструментом канадских администраторов по ценным бумагам 43-101 — Стандарты раскрытия информации для минеральных проектов («NI 43-101»).

Анализ после уплаты налогов предполагает, что Проект основан на 100% долевом финансировании, а его право собственности и местонахождение обуславливают применимость федеральных налогов США и налогов штатов Аляска и Вашингтон. По мере продвижения проекта и оптимизации планов добычи, переработки и производства графита Компания будет заказывать бухгалтерское, юридическое и налоговое исследование для определения оптимальной корпоративной структуры и экономики.

В финансовом анализе использовалась ставка дисконтирования 10% для анализа NPV и IRR в PEA и рассматривалась как подходящая ставка, отражающая меру риска на данном этапе проекта. Стремясь обеспечить сравнительные результаты с другими компаниями в отрасли с аналогичными стадиями проектов, Компания также представила NPV и IRR с использованием ставки дисконтирования 8% в пресс-релизе от 25 января 2017 года. Компания подчеркивает, что ставка 10% будет используется при оценке PEA.

КВАЛИФИЦИРОВАННЫЕ ЛИЦА

Независимыми квалифицированными лицами, ответственными за подготовку Graphite One PEA, являются Р. Джеймс Робинсон, П.Гео., Иоаннис (Джон) Румелиотис, инж., И Морин Патерсон, П. инж. компании TRU Group Inc. Они просмотрели и одобрили содержание этого пресс-релиза.

Дэвид Р. Хембри, CP Geo., Генеральный менеджер по операциям Graphite One Alaska Inc., является уполномоченным квалифицированным лицом компании для этого пресс-релиза в смысле NI 43-101 и проверил и подтвердил, что информация, содержащаяся в выпуск соответствует выпуску, предоставленному независимыми квалифицированными лицами, ответственными за PEA.

О Группе TRU

TRU Group Inc — инженеры, менеджеры, проектировщики и интеграторы, работающие в высокотехнологичной отрасли. Фирма имеет давние и сильные возможности в области материалов для аккумуляторов от ресурсов до конечных продуктов и выполнила множество заданий для нескольких клиентов. Более подробная информация доступна на сайте TRU Group www.trugroup.com.

О Graphite One Resources Inc.

GRAPHITE ONE RESOURCES INC. (TSX VENTURE: GPH) (OTCQX: GPHOF) продолжает развивать свой проект Graphite One («Проект»), в соответствии с которым Компания потенциально может стать доминирующим американским производителем сферического графита с покрытием высокого качества (CSG), интегрированного с отечественный ресурс графита. Проект предлагается как вертикально интегрированное предприятие по добыче, переработке и производству высококачественного CSG в первую очередь для рынка литий-ионных аккумуляторных батарей для электромобилей. Графитовая минерализация, добываемая на территории компании Graphite Creek, будет перерабатываться в концентрат на заводе по переработке графита.Перерабатывающий завод будет расположен на территории Graphite Creek Property, расположенной на полуострове Сьюард, примерно в 60 километрах к северу от Нома, Аляска. CSG и другие графитовые продукты с добавленной стоимостью будут производиться из концентрата на предлагаемом Компанией предприятии по производству графитовых продуктов, местонахождение которого является предметом дальнейшего изучения и анализа.

(TSX VENTURE: GPH) (OTCQX: GPHOF) продолжает развивать свой проект Graphite One («Проект»), в соответствии с которым Компания потенциально может стать доминирующим американским производителем сферического графита с покрытием высокого качества (CSG), интегрированного с отечественный ресурс графита. Проект предлагается как вертикально интегрированное предприятие по добыче, переработке и производству высококачественного CSG в первую очередь для рынка литий-ионных аккумуляторных батарей для электромобилей. Графитовая минерализация, добываемая на территории компании Graphite Creek, будет перерабатываться в концентрат на заводе по переработке графита.Перерабатывающий завод будет расположен на территории Graphite Creek Property, расположенной на полуострове Сьюард, примерно в 60 километрах к северу от Нома, Аляска. CSG и другие графитовые продукты с добавленной стоимостью будут производиться из концентрата на предлагаемом Компанией предприятии по производству графитовых продуктов, местонахождение которого является предметом дальнейшего изучения и анализа.

На участке Graphite Creek находится крупнейшее известное в Америке месторождение крупночешуйчатого графита. На сегодняшний день выявлено 10 ресурсов.32 миллиона тонн предполагаемых ресурсов с содержанием углерода 7,2 процента графита («Cg») и 71,24 миллиона тонн предполагаемых ресурсов с установленным содержанием 7,0 процента Cg при бортовом содержании 6% Cg. Работа на объекте Graphite Creek находится на стадии оценки, в настоящее время ведутся программы отбора фоновых экологических проб и инженерные исследования. Ожидается, что в ближайшие месяцы будут проведены испытания по обогащению полезных ископаемых, проектирование рудников, инфраструктуры и обогатительных фабрик, а также программа бурения для разработки ресурсов.

| Долгосрочный долг и текущая часть Долгосрочный долг | 13,848 | 11,964 | 10,840 | 12,016 | 10,140 | |||||||||||

| 11,698 | 9,789 | |||||||||||||||

| Текущая часть долгосрочного долга | 868 | 365 | 322 | 319 | 351 | 801 | 982 | |||||||||

| Рост кредиторской задолженности | 14. 51% 51% | -36,43% | 65,67% | -18,46% | — | |||||||||||

| Подоходный налог к уплате | 340 | 295 | 173 | Краткосрочные обязательства | — | 488 | — | 0 | — | |||||||

| Дивиденды к уплате | — | — | — | — | — | — | —69 | — | — | — | ||||||

| Прочие краткосрочные обязательства | — | 419 | — | 0 | 13,590 | 12,340 | 12,907 | 11,490 | ||||||||

| Итого оборотные активы ТОЛЬКО ДЛЯ РАСЧЕТНЫХ ЦЕЛЕЙ | 15,212 | 13,627 | 12,402 | 12,946 | 11,542 | 000 ONLYPAL | 000 | 39,989 | 38,195 | |||||||

| Запасы ТОЛЬКО ДЛЯ РАСЧЕТНЫХ ЦЕЛЕЙ | 8,511 | 6,470 | 5,180 | 7,009 9000 9000 | ES | 1,396 | 979 | 1,261 | 722 | |||||||

| Коэффициент текущей ликвидности | 1. 00 00 | 1,00 | 1,01 | 1,00 | 1,00 | |||||||||||

| Коэффициент быстрой ликвидности | 0,44 | 0,53 | 0,59 | 0,46 | 0,08 | 0,10 | 0,06 | |||||||||

| Долгосрочная задолженность | 21,542 | 21,216 | 21,330 | 20,421 | 80 9000 | 20,421 | 19,9000 9000 9000 Term5Капитализированная аренда | 21,062 | 20,424 | 20,604 | 19,677 | 19,920 | ||||

| Неконвертируемая задолженность | — | |||||||||||||||

| — | — | 000— | — | 000— | — | — | — | — | ||||||||

| Капитализированные обязательства по аренде | — | — | — | — | — | — | — | — | 48 | 45 | 43 | 41 | 40 | |||

| Отложенные налоги | 212 | 205 | 197 | 186 | 181 | 181 | 9000 | 181 212 | 205 | 197 | 186 | 181 | ||||

| Отложенные налоги — дебет | — | — | — | — | — | |||||||||||

| — Прочие обязательства | — | |||||||||||||||

| Отложенное налоговое обязательство — необлагаемые резервы | — | — | — | — | — | |||||||||||

, вкл. Прочие обязательства (искл.Доходы будущих периодов) Прочие обязательства (искл.Доходы будущих периодов) | 0 | 0 | 0 | 0 | — | |||||||||||

| Доходы будущих периодов | — | — | — | — | — | — | 36,955 | 35,057 | 33,910 | 33,556 | 31,692 | |||||

| Резервы вне собственного капитала | — | — | — | — 9000 Всего | 83.33% | 83,44% | 83,45% | 83,91% | 82,97% | |||||||

| Привилегированные акции (балансовая стоимость) | — | — | — | — | — | Привилегированные акции, подлежащие выкупу | — | — | — | — | — | |||||

| Невыкупаемые привилегированные акции | — | — | — | — | — | — | — | — | — | выпусков привилегированных акций для ESOP | — | — | — | — | — | |

| Гарантии ESOP — привилегированные акции | — | — | — | — 9000 | ||||||||||||

| Обыкновенный капитал (всего) | 7,394 | 6,955 | 6,725 | 9 0004 6,4336,504 | ||||||||||||

| Номинальная / балансовая стоимость обыкновенных акций | 3,971 | 3,971 | 3,782 | 3,782 | 3,782 | 9000 Дополнительный капитал | 1,136 | 1,136 | 1,136 | 1,136 | ||||||

| Нераспределенная прибыль | 2,307 | 1,854 | 1,811 | 1,536 | 0005 9000 9000OP | — | — | — | ||||||||

Совокупная корректировка перевода / нереализованная для. Exch. Прибыль Exch. Прибыль | — | — | — | — | — | |||||||||||

| Нереализованная прибыль / убыток Рыночные ценные бумаги | (20) | (7) | (4) | (4) | (4) | (4) | (4) (23) | |||||||||

| Резервы от переоценки | — | — | — | — | — | |||||||||||

| Прочие ассигнованные резервы | — | 000— | 000||||||||||||||

| Нераспределенные запасы | — | — | — | — | — | |||||||||||

| Казначейские акции | — | 000000000000— | — | — | — | — | — | — 9000 | ||||||||

| Общий капитал / Всего активов | 16.67% | 16,56% | 16,55% | 16,09% | 17,03% | |||||||||||

| Итого Собственный капитал | 7,394 | 6,955 | 6,725,40005000 | 000 | 000 | 000 | 000 9 Собственный капитал / общие активы | 16,67% | 16,56% | 16,55% | 16,09% | 17,03% | ||||

| Накопленная доля меньшинства | — | — | — | |||||||||||||

| Итого собственный капитал | 7,394 | 6,955 | 6,725 | 6,433 | 6,504 | |||||||||||

| 000 | 000000000000 | 000 | 000000 | 000000 | 000 |