Коэффициент финансирования — формула по балансу

Автор Виктория Булахова На чтение 6 мин.

Коэффициент финансирования нужен для анализа структуры капитала предприятия. Он показывает, какая доля собственных средств участвует в формировании активов.

Простыми словами, коэффициент финансирования – это индикатор зависимости компании от заемных средств. Он используется в качестве одного из критериев оценки финансовой устойчивости.

Сегодня мы узнаем, как рассчитать этот показатель, каким он должен быть для отнесения компании к финансово устойчивым предприятиям, и разберем пример расчета.

Что такое коэффициент финансирования

Прежде всего, вспомним классификацию источников средств. Капитал предприятия подразделяется на собственный и заемный. Собственный капитал включает:

- оплаченные взносы учредителей и ценные бумаги, выпущенные предприятием – уставный капитал;

- нераспределенную прибыль;

- резервный и добавочный капитал, возникающие в процессе ведения бизнеса.

Заемные средства – это кредиты банков, прочие займы, кредиторская задолженность и другие непогашенные обязательства.

Соотношение заемных и собственных средств выражается коэффициентом финансового рычага. Напомню формулу его расчета:

Кфр=ЗК/СК.

Коэффициент финансирования показывает обратную зависимость и выражает соотношение собственного и привлеченного капитала.

Что показывает

Для чего этот показатель рассчитывается? Ответ прост: чем больше своих денег компания задействует в бизнесе, тем меньше вероятность банкротства.

Финансовая несостоятельность возникает, прежде всего, из-за невозможности погасить текущие обязательства. Чем меньше таких обязательств, тем проще компании выжить в неблагоприятной ситуации.

Так, например, дебиторская задолженность растет, если в стране кризис. Покупатели задерживают оплату, соответственно, нечем платить поставщикам. Если у компании есть запас собственных средств, то деньги на расчеты с контрагентами найдутся.

По законодательству об акционерных обществах, расходовать чистую прибыль текущего периода можно только на выплаты собственникам. А что касается прибыли прошлых лет, то эти суммы допустимо направлять на погашение убытков. В том числе и убытков, возникших вследствие непогашенной дебиторки.

Как правило, средства учредителей вложены в активы, которые можно продать, а на вырученные средства погасить обязательства. Следовательно, чем больше денег возможно получить от реализации имущества, тем выше шансы компании остаться на плаву в периоды экономического спада, или в другой непростой ситуации.

Таким образом, коэффициент финансирования показывает соотношение собственного и заемного капитала и выражается в долях или процентах.

Формула

Формула расчета показателя выглядит так:

Кфин. =СК/ЗК

=СК/ЗК

А формула коэффициента финансирования по бухгалтерскому балансу следующая:

стр.1300/(стр.1400+стр.1500).

Как видите, все показатели, необходимые для расчета коэффициента финансирования, находятся в пассиве баланса. Долгосрочные и краткосрочные обязательства суммируются и располагаются в знаменателе дроби:

Кфин.=44079/(20000+49106)=0,64.

В приведенном примере структура заемных средств довольно проста и включает кредиты банков и задолженность перед контрагентами, сотрудниками, бюджетом. В крупных предприятиях в пассиве баланса числятся также оценочные и отложенные налоговые обязательства, которые лишь косвенно относятся к заемному капиталу. Целесообразность включения в расчет коэффициента финансирования этих показателей определяется сложившейся практикой финансового анализа в рамках данного предприятия и отрасли.

Как правило, коэффициент рассчитывается по итоговым строкам разделов пассива. Но в некоторых случаях имеет смысл отбросить косвенные показатели, если они могут исказить результаты.

Значение

На основании данных расчета принимаются управленческие решения по регулированию размера привлеченных средств. Так, торговые компании часто пользуются кредитами в форме овердрафта, которые увеличивают оборачиваемость активов.

Снижение показателя иногда достигается за счет «зависшей» кредиторской задолженности. Предприятия обязаны проводить инвентаризацию долгов минимум раз в год, но, в идеале, делать это следует чаще в целях исключения недействующих контрагентов. Современные системы ведения учета поддерживают связь с серверами ФНС, которые дают оперативную информацию об исключении контрагентов из ЕГРЮЛ.

Что касается банковских кредитов, то данная составляющая коэффициента финансирования корректируется банками самостоятельно. Отдел финансового мониторинга кредитной организации запрашивает информацию о размере и структуре дебиторской и кредиторской задолженности ежеквартально. При превышении нормативов, установленных внутренними документами банка, в выдаче кредита может быть отказано. Если же заем уже выдан, а у компании растет кредиторка, то растет и риск банка. В этом случае возможно изменение условий договора в части графика платежей или размера комиссии.

Если же заем уже выдан, а у компании растет кредиторка, то растет и риск банка. В этом случае возможно изменение условий договора в части графика платежей или размера комиссии.

Нормативы коэффициента финансирования

Рекомендуемое значение показателя – больше единицы. Нормативов коэффициента финансирования для конкретных отраслей экономики не существует.

Если показатель меньше единицы – это означает, что большая часть имущества компании сформирована за счет средств кредиторов. Такое, конечно, возможно для организаций, существующих менее 3 лет, а также в отдельных отраслях, например, строительстве. Однако следует учитывать, что потенциальные поставщики, инвесторы и прочие кредиторы (в том числе банки) будут рассматривать данную компанию как контрагента с высоким риском, и в любом виде финансирования может быть отказано.

Таким образом, норма коэффициента – больше 1. И чем выше этот показатель, тем ниже вероятность банкротства компании.

Схема

Пример расчета

Рассчитаем коэффициент финансирования по формуле, используя данные бухгалтерской отчетности АО «Эталон ЛенСпецСМУ» за 3 года, и проанализируем полученные результаты.

Кфин.2018=36549811/(15699713+61480071)=0,47.

Кфин.2020=39032335/(4009545+56064681)=0,65.

Как видите, коэффициент финансирования ниже принятого нормативного значения. Все три года показатель не достигает единицы. Правда, в 2020 году он заметно вырос. С чем связано низкое значение?

АО «Эталон ЛенСпецСМУ» – крупный застройщик. Специфика этой сферы деятельности заключается в том, что строительство осуществляется в основном за счет привлеченных средств. Это кредиты банков и договоры долевого участия. Использование средств кредиторов ускоряет темпы строительства и позволяет обеспечить жильем большую часть желающих приобрести квартиру в новостройке. Таким образом, в данной сфере деятельности низкое значение коэффициента финансирования является оправданным.

Немалую долю в кредиторской задолженности составляют прочие обязательства. Сюда как раз и входят деньги дольщиков. Обратите внимание, как сократилась эта статья в 2020 году.

Таким образом, АО «Эталон ЛенСпецСМУ» увеличивает соотношение между собственным и заемным капиталом путем сокращения доли обязательств.

Заключение

Выделим основные моменты, которые нужно запомнить после знакомства с данной статьей:

- Коэффициент финансирования показывает долю собственных ресурсов относительно привлеченных средств.

- Этот показатель обратен коэффициенту финансового рычага.

- Нормативное значение коэффициента финансирования – больше единицы.

- Повысить показатель можно двумя способами – увеличение собственного капитала (в частности, нераспределенной прибыли) либо сокращение обязательств.

Коэффициент маневренности собственного капитала: определение, нормативное значение, формула расчета

← Вернуться в Финансовый словарь

Что такое коэффициент маневренности капитала

Коэффициент маневренности собственного капитала – это коэффициент отражающий соотношение между собственными оборотными средствами и собственным капиталом компании. Он показывает какая часть собственного капитала может быть использована для финансирования оборотных активов, а какая часть направлена на финансирование внеоборотных активов.

Нормативное значение показателя

Нормативным считается значение 0,1 и выше. Значение коэффициента больше единицы свидетельствует о том, что финансирование внеоборотных, и, частично, оборотных активов возможно за счет собственных средств.

Направления решения проблемы нахождения показателя вне нормативных пределов

При значении коэффициента ниже нормативного необходимо увеличение доли собственных средств, а также средств, привлеченных на долгосрочной основе. Данная мера позволит нарастить объем собственных оборотных средств, и, как следствие, приведет к увеличению коэффициента маневренности.

Формула расчета маневренности собственного капитала:

Коэффициент маневренности собственного капитала = Собственные оборотные средства / Собственный капитал

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка…Коэффициент финансовой независимости. Значение коэффициента финансовой устойчивости показывает, формула

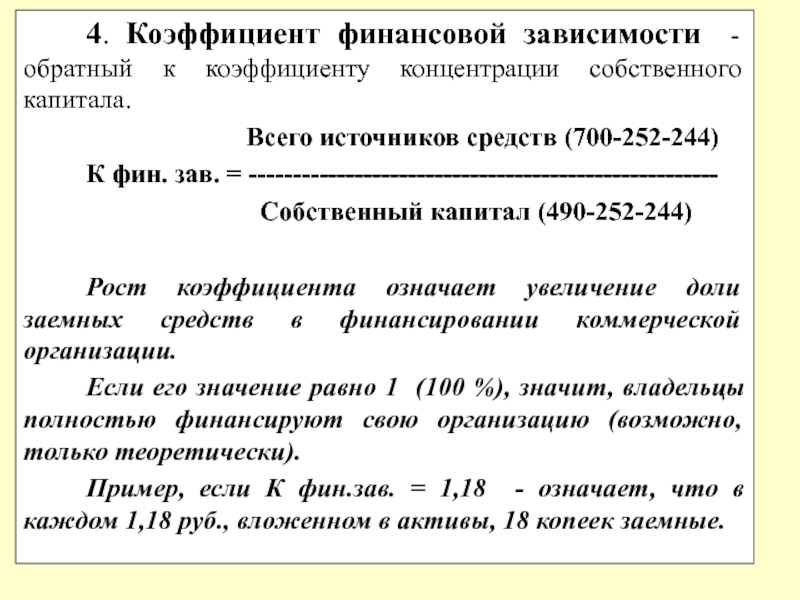

Коэффициент финансовой независимости (автономии) определяется как отношение собственных средств организации к итогу бухгалтерского баланса.

Последние новости:

Показывает, из каких источников (собственных или заемных) поступают основные денежные потоки предприятия, т.е. какая доля вложений в общей сумме активов сформирована из собственного капитала организации. Отсюда следует его другое название — коэффициент финансовой устойчивости.

Проще говоря, данный показатель характеризует зависимость предприятия от кредиторов.

Коэффициент финансовой независимости рассчитывается по формуле:

Ка=СК/ИБ,

где:

СК – собственный капитал, (итог раздела III бух. баланса,стр. 490)

ИБ — итог бухгалтерского баланса (стр. 700).

В Беларуси значение коэффициента финансовой независимости по законодательству должно лежать в пределах не меньше 0,4–0,6. При этом западные эксперты часто рекомендуют Ка в диапазоне 0,5-0,8.

Чем ниже коэффициент, тем ниже считается финансовая устойчивость (из-за роста задолженности компании по отношению к величине капитала собственников по балансу). Возникает также опасность дефицита денежных средств.

Возникает также опасность дефицита денежных средств.

Если значение этого показателя меньше нуля, значит, финансирование организации происходит целиком от кредитов и фактически собственник больше ей не владеет.

Однако при анализе коэффициента финансовой независимости учитывают такие факторы, как:

- его средние значения в других отраслях,

- доступ компании к дополнительным заемным средствам,

- особенности текущей деятельности.

Пример. Если коэффициент автономии компании Х за отчетный год составил 0,97, то в данном случае компания в своей деятельности практически пользуется только собственными средствами (на 97%) и не привлекает заемный капитал, что в итоге снижает эффективность ее деятельности и ограничивает развитие.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

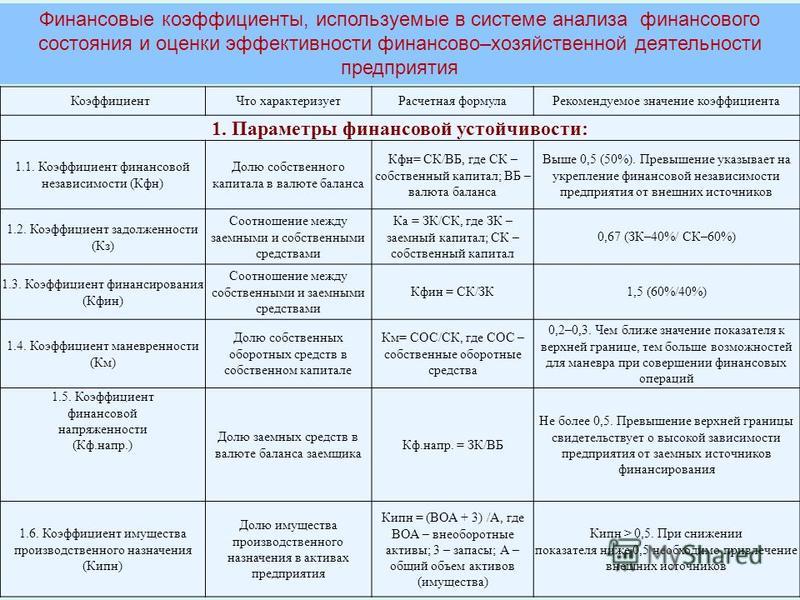

Основные финансовые коэффициенты для анализа деятельности предприятия

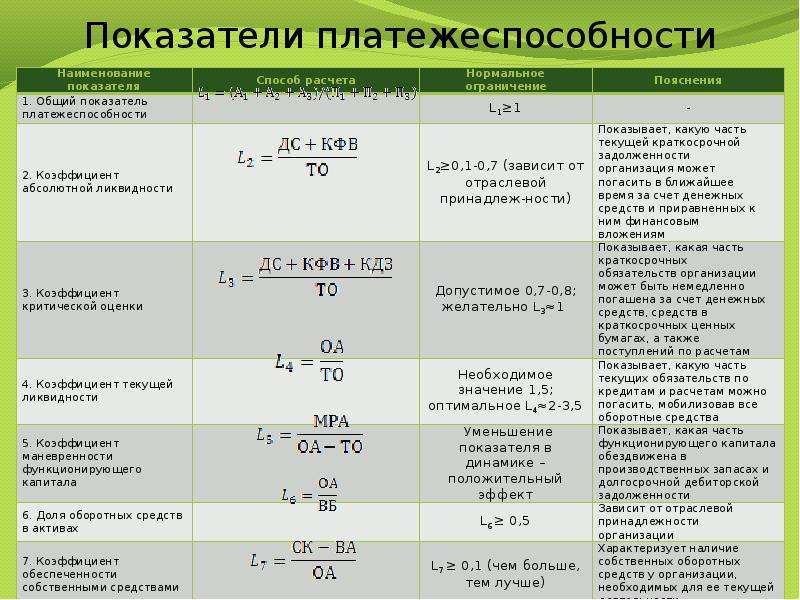

I. Коэффициенты ликвидности

1. Коэффициент абсолютной ликвидности

Показывает, какая доля текущих долговых обязательств (кредиторская задолженность, краткосрочные банковские кредиты и другие обязательства) может быть немедленно погашена за счет денежных средств и их эквивалентов.

КАЛ = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Рекомендуемые значения: 0.2 — 0.5

2. Коэффициент срочной ликвидности (критической оценки)

Отношение наиболее ликвидной части оборотных средств (денежных средств, дебиторской задолженности, краткосрочных финансовых вложений) к краткосрочным обязательствам.

КСЛ = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Текущие обязательства

Рекомендуемые значения: 0.7 — 1

3. Коэффициент текущей ликвидности

Показывает, какая доля текущих долговых обязательств может быть погашена в короткие сроки за счет ликвидных оборотных активов

КТЛ = Оборотные активы / Текущие обязательства

Рекомендуемые значения: 2 — 3

- 1. Собственные оборотные средства

Показывает в каком объеме оборотные активы сформированы за счет собственного капитала.

СОС = Собственный капитал – Внеоборотные активы

- 2. Коэффициент обеспеченности собственными оборотными средствами

Kосс = СОС / Оборотные средства

Минимальное рекомендуемое значение 0,2.

6. Чистый оборотный капитал

Показывает превышение оборотных средств над краткосрочными обязательствами. Отражает возможность предприятие продолжать текущую производственную деятельность после погашения своих краткосрочные обязательства.

ЧОК = Оборотные активы — Текущие обязательства = Собственный капитал + Долгосрочные пассивы – Внеоборотные активы

Рекомендуемые значения: не менее половины об общей суммы оборотных активов.

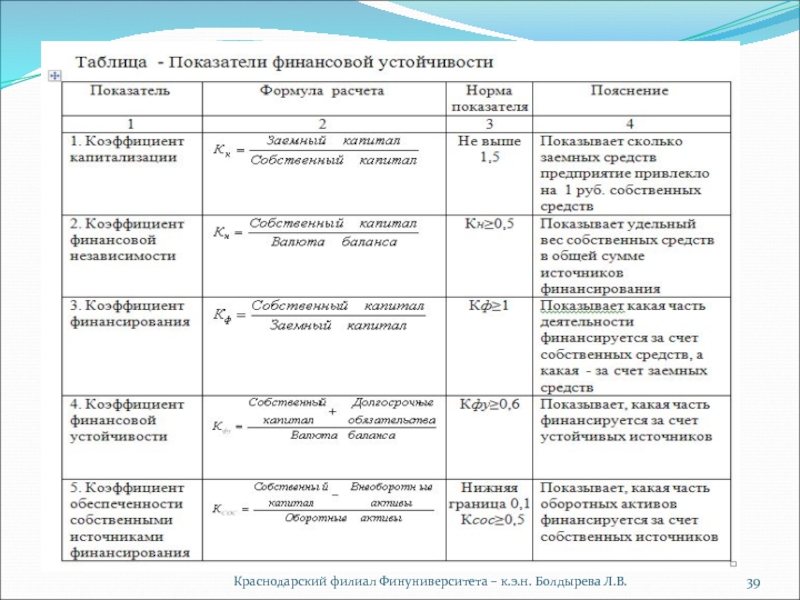

II. Показатели структуры капитала (коэффициенты финансовой устойчивости)

7. Коэффициент автономии (финансовой независимости)

Данный коэффициент показывает, в какой степени активы предприятия сформированы за счет собственного капитала, и насколько предприятие независимо от внешних источников финансирования.

КА = Собственный капитал / Валюта баланса

Минимальное рекомендуемое значение 0,5 – 0,6

8. Коэффициент финансирования (соотношения заемных и собственных средств) характеризует объем привлеченных заемных средств на единицу собственного капитала.

КФ = Заемный капитал / Собственный капитал

Максимальное рекомендуемое значение 1

9. Коэффициент текущей задолженности характеризует долю краткосрочного заемного капитала в общей сумме капитала.

КТЗ = Краткосрочные обязательства / Валюта баланса

Рекомендуемое значение 0,1 – 0,2

10. Коэффициент финансовой устойчивости (долгосрочной финансовой независимости)

показывает, в какой степени активы предприятия сформированы за счет собственных и долгосрочных заемных средств.

КФУ = Собственный капитал + Долгосрочный заемный капитал / Валюта баланса

Рекомендуемое значение 0,8 – 0,9

III. Коэффициенты рентабельности

11. Коэффициент рентабельности продаж, %

Демонстрирует долю чистой прибыли в объеме продаж предприятия. Рассчитывается по всей продукции в целом и по отдельным ассортиментным видам.

ROS = Чистая прибыль от реализации / Выручка от реализации * 100 %

12. Коэффициент рентабельности оборотных активов, %

Демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

RCA = Чистая прибыль * 100 % / Средняя величина текущих активов

13. Коэффициент рентабельности активов, %

Наряду с показателем ROE является основным, используемым в странах рыночной экономики для характеристики эффективности вложений в деятельность того или иного вида.

ROA = Прибыль* 100% / Средняя стоимость активов

14. Коэффициент рентабельности собственного капитала, %

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие активы.

ROE = Чистая прибыль* 100 % / Собственный капитал

15. Коэффициент рентабельности инвестиций

Показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

ROI = Чистая прибыль* 100% / (Собственный капитал + Долгосрочные обязательства)

IV. Коэффициенты оборачиваемости (деловой активности)

16. Коэффициент оборачиваемости основных средств (Фондоотдача)

Этот коэффициент характеризует эффективность использования предприятием имеющихся в распоряжении основных средств.

КОС = Выручка от реализации / Средняя стоимость основных средств

17. Коэффициент оборачиваемости активов (коэффициент трансформации, ресурсоотдача)

Характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения.

КОА = Выручка от реализации / Средняя стоимость активов

18. Коэффициент оборачиваемости запасов

Отражает скорость реализации запасов.

КОЗ = Себестоимость реализованной продукции / Средняя величина запасов

19. Коэффициент оборачиваемости дебиторской задолженности

Чем выше коэффициент оборачиваемости и чем короче период инкассации, тем меньше средств заморожено в счетах дебиторов, тем мобильнее оборотные активы предприятия.

КОДЗ = Выручка от реализации / Средняя величина дебиторской задолженность

Период инкассации дебиторской задолженности: ТИДЗ = 365 / КОДЗ

20. Коэффициент оборачиваемости кредиторской задолженности

КОКЗ = Себестоимость реализованной продукции / Средняя величина кредиторской задолженности

V. Коэффициенты рыночной активности

21. Прибыль на акцию

Один из наиболее важных показателей, влияющих на рыночную стоимость компании. Показывает долю чистой прибыли (в денежных единицах), приходящуюся на одну обыкновенную акцию.

EPS = (Чистая прибыль – Дивиденды по привилегир-м акциям) / Число обыкновенных акций

22. Дивиденды на акцию

Показывает сумму дивидендов, распределяемых на каждую обыкновенную акцию.

DPS = Дивиденды, выплачиваемые по обыкновенным акциям) / Число обыкновенных акций

23. Соотношение цены акции и прибыли

Этот коэффициент показывает, сколько денежных единиц согласны платить акционеры за одну денежную единицу чистой прибыли компании. Он, также, показывает, насколько быстро могут окупиться инвестиции в акции компании.

P / E = Рыночная цена акции / EPS

24. Коэффициент устойчивости экономического роста

Данный коэффициент показывает, какими темпами увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

sgr = (Чистая прибыль – Общая сумма выплачиваемых дивидендов) / Собственный капиталКоэффициент маневренности собственного капитала нормативное значение

Коэффициент маневренности собственного капитала. Формула

Коэффициент маневренности собственного капитала (аналог: коэффициент маневренности) – показывает финансовую устойчивость и отражает долю собственных средств, используемых для финансирования деятельности предприятия. Данный показатель отражает долю собственных оборотных средств в структуре собственного капитала и рассчитывается как отношение собственных оборотных средств к размеру собственного капитала. Собственные оборотные средства представляют собой разницу между собственным капиталом и внеоборотными активам предприятия. Формула расчета коэффициента маневренности собственного капитала следующая:

Если предприятие имеет в балансе долгосрочные пассивы (долгосрочные обязательства), то формула оценки собственных оборотных средств модифицируется в следующий вид:

Еще одним вариантом расчета коэффициента маневренности является использования альтернативного варианта формулы оценки собственных оборотных средств, представляющего разницу между оборотными активами и краткосрочными обязательствами. Формула оценки коэффициента следующая:

Коэффициент маневренности капитала. Норматив

Чем выше показатель маневренности, тем выше финансовая устойчивости и платежеспособность предприятия. Но в тоже время, сверхвысокие значения коэффициента маневренности могут достигаться при резком увеличении долгосрочных обязательств (стр. 1400), что снижает финансовую независимость предприятия. В таблице ниже показана классификация предприятий по уровню коэффициента маневренности.

| Коэффициент маневренности капитала | Оценка финансового состояния |

| К<0.3 | Предприятие финансово зависимо, высокий риск неплатежеспособности |

| 0.3<K<0.6 | Оптимальные значения коэффициента предприятие финансово независимо |

| K>0.6 | Предприятие финансово зависимо, высокий риск неплатежеспособности перед кредиторами |

Для того чтобы определить оптимальный показатель маневренности капитала выбранного предприятия необходимо сопоставить его значения со средними показателями по отрасли, потому что для каждой отрасли могут быть свои оптимальные диапазоны коэффициента. Среднеотраслевой показатель рассчитываются как среднеарифметическое значение коэффициентов предприятий, занимающихся одним видом деятельности (объединенных по коду ОКВЭД). Как правило, на практике коэффициент маневренности оценивается в динамике, это позволяет оценить результативности стратегии и политики управления на предприятии собственными оборотными средствами.

Коэффициент маневренности собственного капитала. Пример расчета в Excel

Рассмотрим пример расчета коэффициента маневренности собственного капитала для предприятия ОАО «Газпром» в Excel. Для этого необходимо получить финансовую отчетность о деятельности предприятия за исследуемый период. Для этого можно воспользоваться сервисом (Investfunds.ru).

Финансовая отчетность ОАО Газпром с сайта Investfunds

Выбрав период рассмотрения два года, мы получаем бухгалтерский отчет компании, представленный ниже и экспортированный в Excel. Для того чтобы рассчитать коэффициент маневренности собственного капитала необходимо использовать строки 1100, 1300 и 1400. Формула расчета в Excel будет иметь следующий вид:

Коэффициент маневренности собственного капитала =(C26+C31-C10)/C26

Пример расчет коэффициента маневренности собственного капитала предприятия в Excel

Коэффициент маневренности капитала для ОАО «Газпром» ниже нормативного , но в тоже время устойчив на протяжении всего рассматриваемого периода. Данный коэффициент ниже норматива, из-за высокого значения нераспределенной прибыли предприятия. Для более детального анализа предприятия следует использовать другие коэффициенты оценки финансовой устойчивости. Кроме этого необходимо учитывать какую роль занимает предприятие в национальной экономике. ОАО «Газпром» является одним лидеров по вкладу в ВВП страны и является стратегически важным предприятием, которые даже в случае кризисов будет получать финансирование и поддержку государства.

к.э.н. Жданов Иван Юрьевич

>Коэффициент маневренности собственного капитала

Еще найдено про коэффициент маневренности

- Коэффициент маневренности оборотного капитала

Коэффициент маневренности оборотного капитала Коэффициент маневренности оборотного капитала Коэффициент маневренности оборотного капитала — определение Коэффициент маневренности оборотного капитала — - Коэффициент маневренности функционирующего капитала

Коэффициент маневренности функционирующего капитала Коэффициент маневренности функционирующего капитала Коэффициент маневренности функционирующего капитала — определение Коэффициент маневренности функционирующего капитала — - Коэффициент маневренности собственного капитала

Коэффициента маневренности Коэффициент маневренности собственного капитала формула Коэффициент маневренности собственного капитала рассчитывается по следующей формуле Коэффициент маневренности - Нормативы финансовой устойчивости российских предприятий: отраслевые особенности

Возможно это связано с тем что в атомной отрасли большинство высокотехнологичных компаний относятся к венчурным в результате чего доля собственных средств в активе меньше нежели в традиционных компаниях Коэффициент маневренности собственных оборотных средств Кмсос является следующим рассмотренным коэффициентом Рекомендации № 118 устанавливают нормативное - Особенности финансового анализа на предприятиях сельскохозяйственной отрасли

Сосновка 0,46 0,73 0,72 0,13 0,69 2 Коэффициент маневренности собственного капитала табл 8 Коэффициент маневренности характеризует какая доля источников собственных средств находится - Анализ структуры капитала и рентабельности ведущих российских нефтегазовых предприятий

Нормативное значение соотношения должно быть меньше 0,7 Коэффициент маневренности собственных оборотных средств характеризует способность предприятия поддерживать уровень собственного оборотного капитала и пополнять - Финансовая устойчивость организации и критерии структуры пассивов

Коэффициент финансовой устойчивости п 4 п 5 п 3 0,8-0,9 0,559 0,872 0,313 10 Коэффициент маневренности собственного капитала п 7 п 4 0,2-0,5 0,078 -0,240 -0,318 11 Коэффициент концентрации - Коэффициент маневренности собственных оборотных средств

Коэффициент маневренности собственных оборотных средств Коэффициент маневренности собственных оборотных средств — относится к коэффициентам финансовой устойчивости предприятия Показывает способность предприятия - Как оценить финансовую устойчивость предприятия? Нормативы финансовой устойчивости для предприятий строительной отрасли и сельского хозяйствa

Возможно это связано с тем что в атомной отрасли большинство высокотехнологичных компаний относятся к венчурным в результате чего доля собственных средств в активе меньше нежели в традиционных компаниях 6 Коэффициент маневренности собственных оборотных средств Кмсос указывает на гибкость использования собственных оборотных средств в специальной - Финансовый анализ предприятия — часть 5

Коэффициент соотношения привлеченных и собственных средств 2,855 0,626 Коэффициент маневренности собственного капитала — 1,252 0,075 Коэффициент имущества производственного назначения 0,913 0,861 Коэффициент стоимости - Финансовый анализ предприятия — часть 4

Коэффициент соотношения привлеченных и собственных средств 1,262 4,488 2,855 Коэффициент маневренности собственного капитала 0,522 — 2,177 — 1,252 Коэффициент имущества производственного назначения 0,420 0,826 - Разработка методики оценки финансовой устойчивости организаций отрасли обрабатывающей промышленности

Возможно это связано с тем что в атомной отрасли большинство высокотехнологичных компаний относятся к венчурным в результате чего доля собственных средств в активе меньше нежели в традиционных компаниях 6.Коэффициент маневренности собственных оборотных средств КМСОС указывает на гибкость использования собственных оборотных средств в специальной - Оценка финансовой устойчивости коммерческой организации и мероприятия по ее повышению

Лишь коэффициент маневренности на конец 2011 г находится в пределах рекомендуемой нормы 0,2 0,5 Низкие показатели - Актуальные вопросы и современный опыт анализа финансового состояния организаций — часть 4

Коэффициент финансовой независимости в части формирования запасов и затрат ≥ 0,6-0,8 0,259 0,266 0,305 0,007 0,039 Коэффициент маневренности собственного капитала ≥ 0,5 0,583 0,611 0,637 0,028 0,026 Коэффициент финансовой устойчивости ≥ - Комплексный анализ финансовой устойчивости компании: коэффициентный, экспертный, факторный и индикативный

В качестве такого интегрального показателя можно использовать следующие коэффициенты финансовой устойчивости коэффициент автономии коэффициент маневренности мобильности собственного капитала уровень финансового левериджа коэффициент обеспеченности процентов к уплате коэффициенты обеспеченности - Финансовые коэффициенты

Коэффициент капитализации Коэффициент маневренности Коэффициент маневренности собственных средств Коэффициент обеспеченности материальных запасов собственными средствами Коэффициент обеспеченности собственными - Ранжирование предприятий в группе

У2 Коэффициент маневренности собственных средств У3 Коэффициент маневренности У4 Коэффициент мобильности всех средств У5 ОАО Арсенал - Актуальность коэффициентного метода оценки финансовой устойчивости

СОС Такие как коэффициент маневренности и коэффициент обеспеченности собственными средствами Величина собственного капитала в оборотных средствах рассчитывается по - Анализ финансового состояния в динамике

У2 45.256 45.362 45.359 45.405 45.83 0.574 Коэффициент маневренности собственных средств У3 456.319 456.388 456.373 456.429 456.562 0.243 Коэффициент маневренности У4 0.311 - Оценка рыночной и финансовой устойчивости предприятия

Коэффициентом соотношения мобильных и иммобилизованных средств 1,198 2,155 1,436 7 Коэффициент маневренности -0,299 -0,155 -0,248 Анализ устойчивости финансового состояния на ту или иную дату позволяет

Коэффициент оборачиваемости по методу Госкомстата

Популярен также альтернативный метод вычисления рассматриваемого нами показателя. В чём его сущность?

Такой показатель, как коэффициент маневренности, может пониматься как отношение собственных оборотных средств фирмы к собственным средствам (или собственному капиталу — это одно и то же).

Подобного определения рассматриваемого нами термина придерживается Госкомстат РФ в Методологических рекомендациях по анализу коммерческой деятельности организаций, утвержденных 28.11.2002.

Собственные средства организации определяют как разницу между суммой, соответствующей коду 1300 бухбаланса, и показателем по коду 1100. В свою очередь собственный капитал — это сумма, соответствующая коду 1300.

Таким образом:

1. Вычитаем из числа по коду 1300 то, что соответствует коду 1100.

2. Делим число, получившееся в п. 1, на показатель по коду 1300.

Госкомстат также рекомендует умножать получившийся результат на 100% — таким образом, коэффициент по версии российского ведомства оптимально фиксировать не в десятых долях, а в процентах.

В результате получаем следующую формулу коэффициента маневренности:

Интересные статьи:

Формула коэффициента финансовой устойчивости предприятия

Коэффициент финансовой устойчивости

Приветствую вас, дорогие читатели!Случилось забрести на форум предпринимателей, где яростно обсуждали вопрос состоятельности предприятия. «Самоучек» видно сразу, они смотрят в проблему глубже и не делают поверхностных выводов. Вспомнилось как нас учили, если дебет и кредит сошелся – хорошо, если доходов больше, чем расходов – просто отлично. Если бы в реальной жизни все было так просто.

Сегодня я хочу рассказать чем учебник отличается от жизни.

Рассмотрим вопрос о коэффициентах финансовой устойчивости бизнеса или предприятия. Я решила разбить тему на пункты, так легче воспринимать и запоминать. Рассмотрим следующие коэффициенты и их значения:

- Автономии

- Финансовой зависимости

- Соотношение собственных и позаимствованных средств

- Маневренности в плоскости собственного капитала

- Мобильные и иммобилизованные активы, их соотношение

- Обеспеченности оборачиваемого капитала источниками финансирования

- Обеспеченности личными средствами предприятия

Советую коротко выписать все пункты статьи и основные мысли, чтобы быстро вспомнить содержание в случае необходимости. Тема объемная, не будем терять времени!

[direct]

Формулы расчёта коэффициентов финансовой устойчивости организации

Финансовая устойчивость

Финансовая устойчивость предприятия имеет ряд коэффициентов, список показателей, наглядно демонстрирующих уровень стабильности данной организации в плане финансов. В данной статье мы рассмотрели основные коэффициенты, необходимые для качественного наблюдения за работой предприятия. По каждому приведённому направлению высчитывается свой коэффициент.Независимость (автономия)

Коэффициент независимости (второе название – общий коэффициент автономии) – относительная величина, которая определяет уровень общей независимости производства в области финансов, а также характеризует удельный вес средств организации во всей сумме. Вот формула для расчёта данного коэффициента:

Общий коэффициент автономии формула

Где:

- КиР – представляет из себя сумму капитала и резервов

- ВБ – это валюта бухгалтерского баланса

- РПР – сумма резервов предстоящих расходов

Манёвренность собственного капитала

Манёвренность собственных средств (Коэффициент манёвренности собственного капитала) предприятия выражается коэффициентом, определяющим, какая доля собственных средств организации применяется для финансирования деятельности в ближайшей перспективе, т.е. какая часть капитала вкладывалась в оборотные активы, а какая была капитализирована. Расчёт производят по формуле:

Коэффициент манёвренности собственного капитала формула

Где:

- ЗиЗ — расшифровывается как «запасы и затраты»

- ФО — финансовые обязательства.

Финансовая зависимость

Коэффициент финансовой зависимости – это показатель, определяющий относительную долю заёмных средств капитала в общей валюте бух. баланса. Данный показатель — обратный коэффициент финансовой устойчивости. Его рассчитывают по формуле:

Коэффициент финансовой зависимости

Где:

- ФО — как финансовые обязательства

- РПР – сумма резервов предстоящих расходов

Финансовый риск

Коэффициент финансового риска (ещё имеет название коэф-та левериджа или коэффициента привлечения) – показатель отношения размера вонсимого капитала к объёму средств. Имеет такую зависимость:

Коэффициент финансового риска

Где:

- СК – собственный капитал

- ЗК – заёмный капитал

Покрытие долгов своими средствами

Коэффициент покрытия долгов собственными средствами (так называемый коэффициент финансирования) – величина, призванная определять долю собственных средств, выделяющихся на покрытие обязательств по долгу службы. Расчет производят по следующей формуле:

Коэффициент покрытия долгов собственными средствами

Финансовая устойчивость организации

Коэффициент финансовой устойчивости – необходим для определения степени эффективности применения капитала, который был вложен в активы организации.

Формула для расчёта коэффициента:

Коэффициент финансовой устойчивости

Где ДФО – сумма долгосрочных финансовых обязательств.

Источник: http://biznesnalog.ru/finance/formuly-raschyota-koefficientov-finansovoj-ustojchivosti-organizacii.html

Определение

Коэффициент финансовой устойчивости — коэффициент равный отношению собственного капитала и долгосрочных обязательств к валюте баланса. Данными для его расчета служит бухгалтерский баланс.

Коэффициент финансовой устойчивости — что показывает

Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников, то есть долю тех источников финансирования, которые организация может использовать в своей деятельности длительное время.

Формула

Общая формула расчета коэффициента:

Общая формула расчета коэффициента

Формула расчета по данным старого бухгалтерского баланса:

Формула расчета по данным старого бухгалтерского баланса

где стр.300, стр.490, стр.590 — строки Бухгалтерского баланса (форма №1)

Формула расчета по данным нового бухгалтерского баланса:

Формула расчета по данным нового бухгалтерского баланса

Значение

Если величина коэффициента колеблется в пределах 0.8–0.9 и имеет положительную тенденцию, то финансовое положение организации является устойчивым.

Рекомендуемое же значение не менее 0.75. Если значение ниже рекомендуемого, то это вызывает тревогу за устойчивость компании.

[direct2]

Схема

Коэффициент финансовой устойчивости — схема

Источник: http://1fin.ru/?id=311&t=33

Каждое предприятие, фирма или организация нацелена на получение прибыли. Именно прибыль позволяет проводить инвестиционную политику в собственные оборотные и внеоборотные средства, развивать производственные мощности и инновационность продукции. Для того что бы оценить направление развития предприятия необходимы точки отсчета.

Такими ориентирами в финансовом плане и финансовой политики выступают коэффициенты финансовой устойчивости.

Определение финансовой устойчивости

Финансовая устойчивость – это степень платежеспособности (кредитоспособности) предприятия, либо доля общей устойчивости предприятия, определяющая наличие денежных средств, для поддержания стабильной и эффективности деятельности предприятия. Оценка финансовой устойчивости является важным этапом финансового анализа предприятия, потому показывает степень независимости предприятия от своих долгов и обязательств.

Типы коэффициентов финансовой устойчивости

Первый коэффициент, характеризующий финансовую устойчивость предприятия – это коэффициент финансовой устойчивости, который определяет динамику изменения состояния финансовых ресурсов предприятия по отношению к тому на сколько общий бюджет предприятия может покрыть затраты на процесс производства и прочие цели. Можно выделить следующие типы коэффициентов (показателей) финансовой устойчивости:

- Показатель финансовой зависимости;

- Показатель концентрации собственного капитала;

- Показатель соотношения собственных и заемных средств;

- Показатель маневренности собственного капитала;

- Показатель структуры долгосрочных вложений;

- Показатель концентрации заемного капитала;

- Показатель структуры заемного капитала;

- Показатель долгосрочного привлечения заемных средств.

Коэффициент финансовой устойчивости определяет успешность предприятия, потому что его значения характеризует насколько предприятия (организация) зависит от заемных денежных средств кредиторов и инвесторов и способности предприятия своевременно и в полном объеме исполнять свои обязательства. Высокая зависимость от заемных средств может сковать деятельность предприятия в случае незапланированной выплаты.

Коэффициенты финансовой зависимости

Коэффициент финансовой зависимости – разновидность коэффициентов финансовой устойчивости предприятия и показывает степень того как ее активы обеспечиваются заемными средствами. Большая доля финансирования активов с помощью заемных средств показывает низкую платежеспособность предприятия и низкую финансовую устойчивость. Это в свою очередь уже влияет на качество отношений с партнерами и финансовыми институтами (банками). Другое название коэффициента финансовой зависимости (независимости) — коэффициент автономии (более подробно).

Большое значение собственных средств в активах предприятия тоже не является показателем успеха. Рентабельность бизнеса выше, когда помимо собственных средств предприятие использует также и заемные средства. Задачей становится определение оптимального соотношения собственных и заемных средств для эффективного функционирования. Формула расчета коэффициента финансовой зависимости следующая:

Коэффициент финансовой зависимости = Валюта баланса / Собственный капитал

Коэффициент концентрации собственного капитала

Данный показатель финансовой устойчивости показывает долю денежных средств предприятия, которая вкладывается в деятельность организации. Высокий значения данного коэффициента финансовой устойчивости показывает низкую степень зависимости от внешних кредиторов. Для расчета данного коэффициента финансовой устойчивости необходимо:

Коэффициент концентрации собственного капитала = Собственный капитал / Валюта баланса

Коэффициент соотношения собственных и заемных средств

Данный коэффициент финансовой устойчивости показывает соотношение собственных и заемных средств у предприятия. Если данный коэффициент превышает 1 то предприятие считается независимым от заемных средств кредиторов и инвесторов. Если меньше то считается зависимым.

Необходимо учитывать также скорость оборота оборотных средств, поэтому в дополнение полезно также учитывать скорость оборота дебиторской задолженности и скорость материальных оборотных средств.

Если дебиторская задолженность быстрее оборачивается, нежели оборотные средства, то это показывает высокую интенсивность притока денежных средств в организацию. Формула расчета данного показателя:

Коэффициент соотношения собственных и заемных средств = Собственные средства / Заемный капитал предприятия

Коэффициент маневренности собственного капитала

Данный коэффициент финансовой устойчивости показывает размер источников собственных денежных средств предприятия в мобильной форме. Нормативное значение составляет 0,5 и выше. Коэффициент маневренности собственного капитала рассчитывается следующим образом:

Коэффициент маневренности собственного капитала = Собственные оборотные средства / Собственный капитал

Следует заметить, что нормативные значения зависят также от вида деятельности предприятия.

Коэффициент структуры долгосрочных вложений

Коэффициент структуры долгосрочных вложений

Данный коэффициент финансовой устойчивости предприятия показывает долю долгосрочных обязательств среди всех активов предприятия.Низкое значения данного показателя свидетельствует о неспособности предприятия привлечь долгосрочные кредиты и займы.

Высокое значение коэффициента показывает способность организации самой выдавать займы.

Высокое значение, также может быть, следствием сильной зависимости от инвесторов.

Для расчета коэффициента структуры долгосрочных вложений необходимо:

Коэффициент структуры долгосрочных вложений = Долгосрочные пассивы / Внеоборотные активы

Коэффициент концентрации заемного капитала

Данный коэффициент финансовой устойчивости аналогичен показателю маневренности собственного капитала, формула расчета приводится ниже:

Коэффициент концентрации заемного капитала = Заемный капитал / Валюта баланса

В заемный капитал входят как долгосрочные, так и краткосрочные обязательства организации.

Коэффициент структуры заемного капитала

Данный коэффициент финансовой устойчивости показывает источники формирования заемного капитала предприятия.

От источника формирования можно сделать вывод о том как созданы внеоборотные и оборотные активы организации, потому что долгосрочные заемные средства как правило берутся на формирование внеоборотных активов (здания, машины, сооружения, и т.д.) а краткосрочные на приобретение оборотных активов (сырье, материалы и т.д.)

Коэффициент структуры заемного капитала = Долгосрочные пассивы / Внеобортные активы предприятия

Коэффициент долгосрочного привлечения заемных средств

Данный коэффициент финансовой устойчивости показывает долю источников формирования внеоборотных активов, который приходится на долгосрочные займы и собственный капитал. Высокое значения коэффициента характеризует высокую зависимость предприятия от привлеченных средств.

Коэффициент структуры заемного капитала = Долгосрочные пассивы / (Долгосрочные пассивы + Собственный капитал предприятия)

Множество коэффициентов финансовой устойчивости позволяет комплексно определить и оценить успешность, характер и тенденции в деятельности предприятия и управлении финансовыми ресурсами.

Источник: http://www.beintrend.ru/2013-02-26-08-35-23

Коэффициенты ликвидности и платежеспособности предприятия

1. Коэффициент финансовой независимости.

Данный коэффициент характеризует долю собственного капитала в общем итоге баланса.

К = собственный капитал / итог баланса

Допустимые значения: выше 0,5. Поддержание значения коэффициента на допустимом уровне повышает независимость предприятия от внешних источников финансирования.

Данный коэффициент в западном финансовом управлении называется коэффициентом собственного капитала и характеризует долю собственного капитала в общем итоге баланса. Допустимые значения: > 60%.

2. Коэффициент финансовой напряженности. Данный коэффициент характеризует долю заемных средств в общем итоге баланса.

К = заемный капитал / итог баланса

Допустимые значения: менее 0,5. Превышение допустимого значения повышает степень зависимости предприятия от внешних источников финансирования.

Данный коэффициент в западном финансовом управлении называется коэффициентом заемного капитала и характеризует долю заемного капитала в общем итоге баланса. Допустимые значения: < 40%.

3. Коэффициент задолженности.

Данный коэффициент характеризует соотношение между заемными и собственными средствами.

К = заемный капитал / собственный капитал

Допустимые значения: 0,67.

Данный коэффициент в западном финансовом менеджменте называется коэффициентом зависимости, характеризует степень зависимости предприятия от внешних источников финансирования, исчисляется в процентах. Допустимые значения: 0,67.

4. Коэффициент самофинансирования.

Данный коэффициент характеризует способность предприятия расплатиться по имеющимся обязательствам за счет собственного капитала.

К = собственный капитал / заемный капитал

Допустимые значения: > 1,0.

5. Коэффициент обеспеченности собственными оборотными средствами.

Данный коэффициент характеризует долю собственных оборотных средств (чистого оборотного капитала) в оборотных активах.

К = собственные оборотные средства / оборотные активы

Допустимые значения: > 1,0. Чем выше значение коэффициента, тем больше возможностей проводить независимую финансовую политику.

6. Коэффициент маневренности.

Данный коэффициент характеризует долю собственных оборотных средств в собственном капитале.

К = собственные оборотные средства / собственный капитал

Допустимые значения: 0,2—0,5. Верхняя граница допустимых значений показывает большие возможности для маневра.

7. Коэффициент соотношения мобильных и иммобилизованных активов.

Данный показатель характеризует отношение оборотных и необоротных активов.

К = оборотные активы / необоротные активы

Допустимые значения: чем больше значение коэффициента, тем больше средств вложено в оборотные активы, которые признаются мобильными активами предприятия, оптимальное значение данного коэффициента для каждого предприятия индивидуально.

8. Коэффициент имущества производственного назначения.

Данный коэффициент характеризует долю имущества производственного назначения в активах предприятия.

К = необоротные активы + запасы / активы

Допустимые значения: > 0,5, при снижении значения коэффициента необходимо привлечь средства для пополнения имущества.

Определение коэффициента долга

Что такое коэффициент долга?

Коэффициент долга — это финансовый коэффициент, который измеряет степень левериджа компании. Коэффициент долга определяется как отношение общей суммы долга к общей сумме активов, выраженное в десятичной дроби или в процентах. Его можно интерпретировать как долю активов компании, финансируемых за счет долга.

Коэффициент больше 1 показывает, что значительная часть долга финансируется за счет активов. Другими словами, у компании больше пассивов, чем активов.Высокий коэффициент также указывает на то, что компания может подвергнуть себя риску дефолта по своим кредитам, если процентные ставки внезапно вырастут. Коэффициент ниже 1 означает, что большая часть активов компании финансируется за счет собственного капитала.

Ключевые выводы

- Коэффициент долга измеряет размер левериджа, используемого компанией, в соотношении общего долга к совокупным активам.

- Коэффициент долга более 1,0 (100%) означает, что у компании больше долга, чем активов, а коэффициент менее 100% указывает на то, что у компании больше активов, чем долга.

- Коэффициенты долга сильно различаются в зависимости от отрасли в зависимости от ее капиталоемкости.

Формула коэффициента долга

Коэффициент задолженности знак равно Общая задолженность Всего активов \ begin {align} & \ text {Коэффициент долга} = \ frac {\ text {Общий долг}} {\ text {Общие активы}} \ end {выравнивается} Коэффициент долга = Общие активы Общий долг

Что вам говорит коэффициент долга?

Чем выше коэффициент долга, тем больше у компании заемных средств, что подразумевает больший финансовый риск.В то же время кредитное плечо — важный инструмент, который компании используют для роста, и многие компании находят устойчивое использование долга.

Коэффициенты долга сильно различаются в разных отраслях, при этом капиталоемкие предприятия, такие как коммунальные предприятия и трубопроводы, имеют гораздо более высокие коэффициенты долга, чем другие отрасли, такие как технологический сектор. Например, если общие активы компании составляют 100 миллионов долларов, а общий долг — 30 миллионов долларов, коэффициент долга составляет 30% или 0,3. Находится ли эта компания в лучшем финансовом положении, чем компания с коэффициентом долга 40%? Ответ зависит от отрасли.

Коэффициент долга в 30% может быть слишком высоким для отрасли с нестабильными денежными потоками, в которой большинство предприятий берет на себя небольшую задолженность. Компания с высоким коэффициентом долга по сравнению с аналогами, вероятно, сочтет заимствование дорогостоящим и может оказаться в затруднительном положении, если обстоятельства изменятся.

Например, с лета 2014 года отрасль гидроразрыва пласта пережила тяжелые времена из-за высокого уровня долга и резкого падения цен на энергоносители. И наоборот, уровень долга в 40% может быть легко управляемым для компании в таком секторе, как коммунальные услуги, где денежные потоки стабильны, а более высокие коэффициенты долга являются нормой.

Коэффициент долга более 1,0 (100%) говорит о том, что у компании больше долга, чем активов. Между тем, коэффициент долга менее 100% указывает на то, что у компании больше активов, чем долга. Коэффициент долга, используемый в сочетании с другими показателями финансового здоровья, может помочь инвесторам определить уровень риска компании.

Некоторые источники определяют коэффициент долга как отношение общей суммы обязательств к общей сумме активов. Это отражает определенную двусмысленность между терминами «долг» и «обязательства», которая зависит от обстоятельств.Например, отношение долга к собственному капиталу тесно связано с показателем долга и более распространено, чем отношение долга, но в числителе используется общая сумма обязательств. В случае коэффициента долга поставщики финансовых данных рассчитывают его, используя только долгосрочную и краткосрочную задолженность (включая текущие части долгосрочной задолженности), исключая такие обязательства, как кредиторская задолженность, отрицательная деловая репутация и «прочие».

В сфере потребительского кредитования и ипотеки для оценки способности заемщика выплатить ссуду или ипотеку используются два общих коэффициента обслуживания долга: общий коэффициент обслуживания долга и коэффициент обслуживания общего долга.

Коэффициент валового долга определяется как отношение ежемесячных затрат на жилье (включая выплаты по ипотеке, страхование жилья и расходы на имущество) к ежемесячному доходу, в то время как общий коэффициент обслуживания долга — это отношение ежемесячных затрат на жилье плюс другие долги, такие как платежи за автомобиль и кредитные карты к ежемесячному доходу. Приемлемые уровни общего коэффициента обслуживания долга в процентном выражении варьируются от середины 30 до низких 40.

Примеры долга

Давайте рассмотрим несколько примеров из разных отраслей, чтобы контекстуализировать коэффициент долга.Starbucks (SBUX) перечислила 0 долларов краткосрочной и текущей части долгосрочной задолженности в своем балансе за финансовый год, закончившийся 1 октября 2017 года, и 3,93 миллиарда долларов долгосрочной задолженности. Общие активы компании составили 14,37 миллиарда долларов. Это дает нам коэффициент долга в размере 3,93 млрд долларов ÷ 14,37 млрд долларов = 0,2734 или 27,34%.

Чтобы оценить, насколько это велико, мы должны рассмотреть капитальные затраты, которые идут на открытие Starbucks: аренда коммерческих помещений, ремонт их до определенной планировки и покупка дорогостоящего специализированного оборудования, большая часть которого используется нечасто.Компания также должна нанимать и обучать сотрудников в отрасли с исключительно высокой текучестью кадров, соблюдать правила безопасности пищевых продуктов и т. Д. Для своих более чем 27 000 предприятий в 75 странах в 2017 году. Возможно, 27% в конце концов не так уж и плохо, и действительно, в 2017 году средний показатель по отрасли составлял около 65%. В результате Starbucks легко берет деньги в долг; кредиторы верят, что у него прочное финансовое положение, и можно ожидать, что они выплатят им полную сумму.

А как насчет технологической компании? За финансовый год, закончившийся в декабре.31 ноября 2016 года Facebook (FB) сообщил о своей краткосрочной и текущей части долгосрочного долга в размере 280 миллионов долларов; его долгосрочный долг составлял 5,77 миллиарда долларов; его общие активы составляли 64,96 миллиарда долларов. Коэффициент долга Facebook можно рассчитать как (280 млн долларов США + 5,7 млрд долларов США) ÷ 64,96 млрд долларов США = 0,092 или 9,2%. Facebook не занимается заимствованиями на рынке корпоративных облигаций. У него достаточно легкое время для привлечения капитала через акции.

Наконец, давайте посмотрим на компанию по производству основных материалов, горнодобывающую компанию Arch Coal (ARCH) из Сент-Луиса.За финансовый год, закончившийся 31 декабря 2016 года, компания отразила краткосрочную и текущую части долгосрочного долга в размере 11 миллионов долларов США, долгосрочного долга в размере 351,84 миллиона долларов США и общих активов в размере 2,14 миллиарда долларов США. Добыча угля чрезвычайно капиталоемка, поэтому отрасль прощает левередж: средний коэффициент долга составлял 61% в 2016 году. Даже в этой когорте коэффициент долга Arch Coal составляет (11 млн долларов США + 351,84 млн долларов США) ÷ 2,14 млрд долларов США = 16,95%. значительно ниже среднего.

Соотношение долга и отношения долгосрочного долга к активам

В то время как отношение общего долга к совокупным активам включает все долги, отношение долгосрочного долга к активам учитывает только долгосрочные долги.Показатель отношения долга (общий долг к активам) учитывает как долгосрочные долги, такие как ипотечные кредиты и ценные бумаги, так и текущие или краткосрочные долги, такие как аренда, коммунальные услуги и ссуды со сроком погашения менее 12 месяцев. Однако оба коэффициента охватывают все активы бизнеса, включая материальные активы, такие как оборудование и инвентарь, и нематериальные активы, такие как дебиторская задолженность. Поскольку отношение общего долга к активам включает больше обязательств компании, это число почти всегда выше, чем отношение долгосрочного долга к активам компании.

Каковы некоторые общие коэффициенты долга?

Все коэффициенты долга анализируют относительную долговую позицию компании. Общие коэффициенты долга включают отношение долга к собственному капиталу, отношение долга к активам, долгосрочное отношение долга к активам, а также коэффициенты левериджа и заемного капитала.

Что такое хороший коэффициент долга?

То, что считается «хорошим» коэффициентом долга, будет зависеть от характера бизнеса и его отрасли. Вообще говоря, отношение долга к собственному капиталу или долга к активам ниже 1,0 будет рассматриваться как относительно безопасное, тогда как отношение 2.0 или выше будет считаться рискованным. Некоторые отрасли, такие как банковское дело, известны тем, что имеют гораздо более высокое отношение долга к собственному капиталу, чем другие.

Что означает отношение долга к собственному капиталу, равное 1,5?

Соотношение долга к собственному капиталу 1,5 означает, что у рассматриваемой компании есть 1,50 доллара долга на каждый доллар собственного капитала. Для иллюстрации предположим, что у компании есть активы в 2 миллиона долларов и обязательства в 1,2 миллиона долларов. Поскольку собственный капитал равен активам за вычетом обязательств, собственный капитал компании составит 800 000 долларов.Соотношение долга к собственному капиталу составит 1,2 миллиона долларов, разделенные на 800 000 долларов, или 1,5.

Может ли коэффициент долга быть отрицательным?

Если у компании отрицательный коэффициент долга, это будет означать, что у компании отрицательный акционерный капитал. Другими словами, обязательства компании превышают ее активы. В большинстве случаев это считается очень рискованным признаком, указывающим на то, что компания может оказаться под угрозой банкротства.

6 Базовых финансовых показателей и их раскрытие

Соотношение — этого термина достаточно, чтобы завить волосы, вызывая в воображении те сложные проблемы, с которыми мы столкнулись в математике в старших классах, которые заставляли многих из нас болтать и расстраиваться.Но когда дело доходит до инвестирования, этого не должно быть. Фактически, существуют коэффициенты, которые при правильном понимании и применении могут помочь вам стать более информированным инвестором.

Ключевые выводы

- Фундаментальный анализ основан на извлечении данных из корпоративной финансовой отчетности для расчета различных коэффициентов.

- Существует пять основных коэффициентов, которые часто используются для выбора акций для инвестиционных портфелей.

- Сюда входят цена-прибыль (P / E), прибыль на акцию, отношение долга к собственному капиталу и рентабельность капитала (ROE).

5 основных финансовых показателей и их раскрытие

1. Коэффициент оборотного капитала

Оборотный капитал представляет собой способность компании оплачивать свои текущие обязательства своими оборотными активами. Оборотный капитал является важным показателем финансового здоровья, поскольку кредиторы могут измерить способность компании выплатить свои долги в течение года.

Оборотный капитал представляет собой разницу между текущими активами и текущими обязательствами фирмы. Проблема может заключаться в определении надлежащей категории для огромного количества активов и пассивов на корпоративном балансе и в расшифровке общего состояния фирмы в плане выполнения своих краткосрочных обязательств.

Оценка состояния компании, в которую вы хотите инвестировать, предполагает понимание ее ликвидности — насколько легко эта компания может превратить активы в наличные для оплаты краткосрочных обязательств. Коэффициент оборотного капитала рассчитывается путем деления текущих активов на краткосрочные обязательства.

Итак, если XYZ Corp. имеет текущие активы в размере 8 миллионов долларов и текущие обязательства в размере 4 миллионов долларов, это соотношение 2: 1 — довольно неплохо. Но если бы у двух одинаковых компаний соотношение было 2: 1, но у одной было бы больше денежных средств среди текущих активов, эта фирма могла бы быстрее выплатить свои долги, чем другая.

2. Коэффициент быстрой ликвидности

Этот коэффициент, также называемый «кислотным тестом», вычитает запасы из текущих активов перед тем, как разделить эту цифру на обязательства. Идея состоит в том, чтобы показать, насколько хорошо текущие обязательства покрываются наличными деньгами и статьями с готовой денежной стоимостью. Запасы, с другой стороны, требуют времени для продажи и преобразования в ликвидные активы.

Если XYZ имеет 8 миллионов долларов в оборотных активах минус 2 миллиона долларов в запасах, превышающих 4 миллиона долларов в текущих обязательствах, это 1.Соотношение 5: 1. Компаниям нравится иметь здесь соотношение как минимум 1: 1, но фирмы с меньшим, чем это, могут быть в порядке, потому что это означает, что они быстро меняют свои запасы.

3. Прибыль на акцию (EPS)

Покупая акции, вы участвуете в будущей прибыли (или риске убытков) компании. Прибыль на акцию (EPS) измеряет чистую прибыль, полученную от каждой обыкновенной акции компании. Аналитики компании делят чистую прибыль на средневзвешенное количество обыкновенных акций, находящихся в обращении в течение года.

Если компания имеет нулевую или отрицательную прибыль (т.е. убыток), то прибыль на акцию также будет нулевой или отрицательной.

4. Соотношение цена / прибыль (P / E)

Этот коэффициент, для краткости называемый P / E, отражает оценку инвесторами этих будущих доходов. Вы определяете цену акций компании и делите ее на прибыль на акцию, чтобы получить коэффициент P / E.

Если, например, компания закрыла торги по 46,51 доллара за акцию, а прибыль на акцию за последние 12 месяцев в среднем составила 4 доллара.90, то соотношение P / E будет 9,49. Инвесторам придется потратить 9,49 доллара на каждый доллар годовой прибыли.

Обратите внимание, что если компания имеет нулевую или отрицательную прибыль, коэффициент P / E больше не имеет смысла и часто будет отображаться как N / A для неприменимо.

При правильном понимании и применении коэффициентов использование любого из них может помочь улучшить ваши инвестиционные результаты.

Даже в этом случае инвесторы были готовы платить более чем в 20 раз больше прибыли на акцию за определенные акции, если догадывались, что будущий рост прибыли принесет им адекватную прибыль на их вложения.

5. Отношение долга к собственному капиталу

Что, если ваша предполагаемая инвестиционная цель заимствует слишком много? Это может снизить запас прочности по сравнению с тем, что он должен, увеличить фиксированные платежи, уменьшить прибыль, доступную для выплаты дивидендов таким людям, как вы, и даже вызвать финансовый кризис.

Отношение долга к собственному капиталу (D / E) рассчитывается путем сложения непогашенной долгосрочной и краткосрочной задолженности и деления ее на балансовую стоимость собственного капитала. Допустим, у XYZ есть ссуды на сумму около 3,1 миллиона долларов, а собственный капитал составляет 13 долларов.3 миллиона. Это дает скромное соотношение 0,23, что приемлемо в большинстве случаев. Однако, как и все другие коэффициенты, этот показатель необходимо анализировать с точки зрения отраслевых норм и требований конкретной компании.

Бонус! 6. Рентабельность капитала (ROE)

Обычные акционеры хотят знать, насколько прибыльным является их капитал в предприятиях, в которые они его вкладывают. Рентабельность собственного капитала рассчитывается путем вычитания чистой прибыли фирмы (после уплаты налогов), вычитания дивидендов по привилегированным акциям и деления результата на доллары обыкновенного капитала компании.

Допустим, чистая прибыль составляет 1,3 миллиона долларов, а дивиденды по привилегированным акциям — 300 000 долларов. Возьмите это и разделите на 8 миллионов долларов обыкновенного капитала. Это дает рентабельность собственного капитала 12,5%. Чем выше ROE, тем лучше компания получает прибыль.

Итог

Применение формул к инвестиционной игре может избавить вас от романтики в процессе медленного обогащения. Но указанные выше коэффициенты могут помочь вам выбрать лучшие акции для вашего портфеля, увеличить свое богатство и даже получить от этого удовольствие.Существуют десятки финансовых коэффициентов, которые используются в фундаментальном анализе, здесь мы лишь кратко выделили шесть из самых распространенных и основных. Помните, что компания не может быть должным образом оценена или проанализирована с использованием только одного коэффициента по отдельности — всегда комбинируйте коэффициенты и показатели, чтобы получить полную картину перспектив компании.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

| Inc.com

Финансовые коэффициенты — это отношения, определяемые на основе финансовой информации компании и используемые для сравнения. Примеры включают такие часто называемые показатели, как рентабельность инвестиций (ROI), рентабельность активов (ROA) и отношение долга к собственному капиталу, и это всего лишь три. Эти коэффициенты являются результатом разделения одного остатка на счете или финансового показателя на другой. Обычно эти измерения или остатки на счетах находятся в одном из финансовых отчетов компании — балансе, отчете о прибылях и убытках, отчете о движении денежных средств и / или отчете об изменениях в собственном капитале.Финансовые коэффициенты могут предоставить владельцам и менеджерам малого бизнеса ценный инструмент, с помощью которого можно измерить свой прогресс в сравнении с заранее определенными внутренними целями, определенным конкурентом или отраслью в целом. Кроме того, отслеживание различных соотношений с течением времени является мощным средством выявления тенденций на их ранних стадиях. Коэффициенты также используются банкирами, инвесторами и бизнес-аналитиками для оценки финансового состояния компании.

Коэффициенты рассчитываются путем деления одного числа на другое, например, деления общего объема продаж на количество сотрудников.Коэффициенты позволяют владельцам бизнеса исследовать отношения между элементами и измерять эту взаимосвязь. Их легко вычислить, легко использовать и они дают владельцам бизнеса представление о том, что происходит в их бизнесе, — понимание, которое не всегда становится очевидным при просмотре только финансовой отчетности. Соотношения помогают судить и не могут заменить опыт. Но опыт определения коэффициентов чтения и их отслеживания во времени сделает любого менеджера лучшим менеджером. Соотношения могут помочь точно определить области, требующие внимания, прежде чем надвигающаяся проблема в этой области станет легко заметной.

Практически любую финансовую статистику можно сравнить с помощью коэффициента. В действительности, однако, владельцам и менеджерам малого бизнеса нужно заботиться только о небольшом наборе коэффициентов, чтобы определить, где необходимы улучшения.

Важно помнить, что финансовые коэффициенты зависят от времени; они могут только представить картину бизнеса на момент подготовки основных показателей. Например, розничный торговец, рассчитывающий коэффициенты до и после рождественского сезона, получит очень разные результаты.Кроме того, коэффициенты, взятые по отдельности, могут вводить в заблуждение, хотя они могут быть весьма ценными, когда малый бизнес отслеживает их во времени или использует их в качестве основы для сравнения с целями компании или отраслевыми стандартами.

Возможно, лучший способ для владельцев малого бизнеса использовать финансовые коэффициенты — это регулярно проводить формальный анализ коэффициентов. Необработанные данные, используемые для расчета коэффициентов, следует ежемесячно регистрировать в специальной форме. Затем соответствующие отношения следует вычислить, просмотреть и сохранить для будущих сравнений.Определение того, какие коэффициенты необходимо вычислить, зависит от типа бизнеса, возраста бизнеса, точки бизнес-цикла и любой конкретной запрашиваемой информации. Например, если малый бизнес зависит от большого количества основных средств, коэффициенты, измеряющие, насколько эффективно используются эти активы, могут быть наиболее значимыми. В целом финансовые коэффициенты можно разбить на четыре основные категории: 1) прибыльность или окупаемость инвестиций; 2) ликвидность; 3) левередж и 4) операционная деятельность или эффективность — для каждого из них предписано несколько расчетов конкретных коэффициентов.

ПОКАЗАТЕЛИ ПРИБЫЛЬНОСТИ ИЛИ ДОХОДНОСТИ ИНВЕСТИЦИОННЫХ ПОКАЗАТЕЛЕЙ

Показатели прибыльности предоставляют информацию об эффективности менеджмента в использовании ресурсов малого бизнеса. Многие предприниматели решают начать собственное дело, чтобы получить более высокую отдачу от своих денег, чем можно было бы получить через банк или другие инвестиции с низким уровнем риска. Если коэффициенты рентабельности показывают, что этого не происходит — особенно после того, как малый бизнес вышел из стадии запуска, — тогда предприниматели, для которых рентабельность своих денег является главной заботой, могут пожелать продать бизнес и реинвестировать свои деньги в другое место.Однако важно отметить, что на коэффициенты прибыльности могут влиять многие факторы, включая изменения цены, объема или расходов, а также покупку активов или заимствование денег. Далее следуют некоторые конкретные коэффициенты прибыльности, а также способы их расчета и их значение для владельца или менеджера малого бизнеса.

Валовая прибыльность: Валовая прибыль / чистый объем продаж — измеряет маржу от продаж, достигаемую компанией. Это может быть показателем эффективности производства или маркетинга.

Чистая прибыльность: Чистая прибыль / Чистый объем продаж — измеряет общую прибыльность компании или то, сколько ее приносит в чистую прибыль. Высокая валовая рентабельность в сочетании со слабой чистой прибыльностью может указывать на проблему с косвенными операционными расходами или внереализационными статьями, такими как процентные расходы. В целом чистая рентабельность показывает эффективность управления. Хотя оптимальный уровень зависит от типа бизнеса, коэффициенты можно сравнивать для фирм, работающих в одной отрасли.

Рентабельность активов: Чистая прибыль / Общие активы — показывает, насколько эффективно компания использует свои активы. Очень низкая рентабельность активов, или ROA, обычно указывает на неэффективное управление, тогда как высокая ROA означает эффективное управление. Однако это соотношение может искажаться амортизацией или любыми необычными расходами.

Рентабельность инвестиций 1: Чистая прибыль / собственный капитал — показывает, насколько хорошо компания использует свои вложения в акционерный капитал. Из-за кредитного плеча этот показатель обычно выше, чем рентабельность активов.ROI считается одним из лучших показателей прибыльности. Это также хороший показатель для сравнения с конкурентами или средним показателем по отрасли. Эксперты предполагают, что для финансирования будущего роста компаниям обычно требуется не менее 10–14% рентабельности инвестиций. Если это соотношение слишком низкое, это может указывать на плохую работу руководства или очень консервативный подход к ведению бизнеса. С другой стороны, высокая рентабельность инвестиций может означать, что менеджмент выполняет свою работу хорошо или что компания недостаточно капитализирована.

Рентабельность инвестиций 2: Дивиденды +/- Изменение цены акций / Выплаченная цена акций — с точки зрения инвестора, этот расчет рентабельности инвестиций измеряет прибыль (или убыток), полученную при размещении инвестиций в течение определенного периода времени.

Прибыль на акцию: Чистая прибыль / количество акций в обращении — указывает прибыль корпорации на акцию. Это может быть полезно для дальнейшего сравнения с рыночной ценой акций.

Инвестиционный оборот: Чистый объем продаж / Общие активы — измеряет способность компании использовать активы для увеличения продаж. Хотя идеальный уровень этого соотношения сильно различается, очень низкий показатель может означать, что компания поддерживает слишком много активов или плохо развернула свои активы, тогда как высокий показатель означает, что активы были использованы для получения хороших показателей продаж.

Объем продаж на одного сотрудника: Общий объем продаж / количество сотрудников — может дать оценку производительности. Это соотношение будет широко варьироваться от одной отрасли к другой. Высокий показатель по сравнению со средним показателем по отрасли может указывать либо на хорошее управление персоналом, либо на хорошее оборудование.

КОЭФФИЦИЕНТЫ ЛИКВИДНОСТИ