НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

1. Изменение в исчислении налога.

С 01.01.2015 Налоговый кодекс Российской Федерации (НК РФ) дополнен главой 32 «Налог на имущество физических лиц» (изм. внесены Федеральным законом от 4 октября 2014 года № 284-ФЗ).

Главой 32 НК РФ в переходный период с 2015 по 2020 год предусмотрено два варианта определения налоговой базой при расчете налога на имущество физических лиц:

— от инвентаризационной стоимости, исчисленной с учетом коэффициента-дефлятора на основании последних данных об инвентаризационной стоимости, представленных в установленном порядке в налоговые органы до 1 марта 2013 года,

— или кадастровая стоимость объектов недвижимости, если в субъекте Российской Федерации будет принято решение об установлении особенностей при определении налоговой базы.

В соответствии с Законом Приморского края 05.06.2019 № 525-КЗ «О единой дате начала применения на территории Приморского края порядка определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости объектов налогообложения» на территории Приморского края единая дата установлена с 01.

В 2020 году налог на имущество физических лиц будет исчисляться налоговыми органами за 2019 год исходя последних данных об инвентаризационной стоимости (на 01.01.2013), умноженной на коэффициент-дефлятор в размере 1,518, установленный Приказом Минэкономразвития от 30.10.2018 № 595 «Об установлении коэффициентов-дефляторов на 2019 год», и ставку налога, установленную нормативными правовыми актами органов МО.

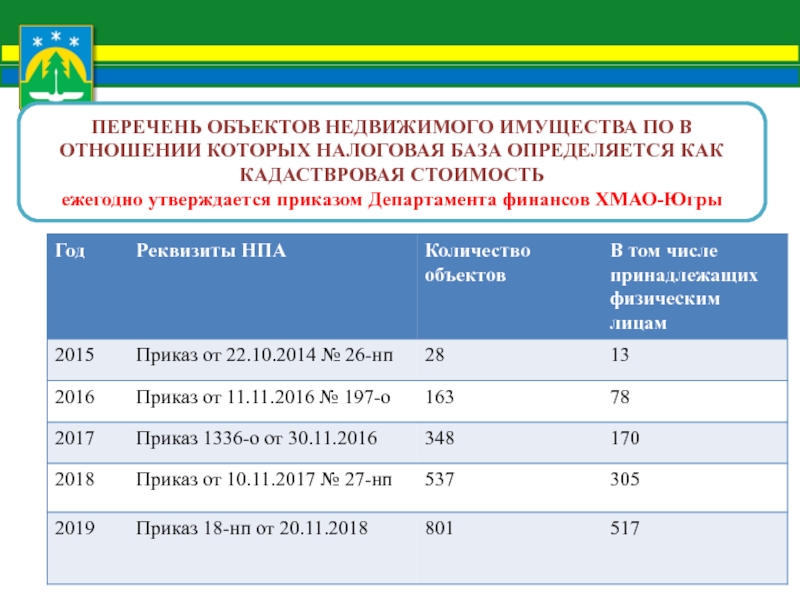

2. Исчисление налога на имущество физических лиц (НИФЛ) от кадастровой стоимости.

Перечень на 2019 год утвержден Распоряжением Департамента земельных и имущественных отношений от 25.12.2018 № 281-ри «Об утверждении Перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, на 2019 год» (с изменениями) будет использован для исчисления НИФЛ за 2019 год в 2020 году.

3.С 01.01.2019 на основании подпункта 10.1 пункта 1 статьи 407 НК РФ (в редакции Федерального закона от 30.10.2018 N 378-ФЗ «О внесении изменений в статьи 391 и 407 Налогового кодекса Российской Федерации») (далее — Кодекс) от уплаты налога освобождаются физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года (далее — лицапредпенсионного возраста). Налоговая льгота предоставляется льготным категориям налогоплательщиков с налогового периода 2019 года.

Указанная налоговая льгота предоставляется в соответствии с пунктом 4 статьи 407 НК РФ в отношении одного объекта налогообложения каждого вида: один жилой дом или часть жилого дома, одна квартира, часть квартиры или комната, один гараж или машино-место, одно хозяйственное строение или сооружение, площадь каждого из которых не превышает 50 кв. метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного хозяйства, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства, одно специально оборудованное помещение или сооружение, указанные в подпункте 14 пункта 1 статьи 407 Кодекса.

Согласно пункту 6 статьи 407 НК РФ физические лица, имеющие право на налоговые льготы, установленные законодательством о налогах и сборах, представляют в налоговый орган по своему выбору заявление о предоставлении льготы, а также вправе представить документы, подтверждающие право на налоговую льготу.

В случае если налогоплательщик, относящийся к лицам предпенсионного возраста и имеющий право на налоговую льготу, не представил в налоговый орган заявление о предоставлении налоговой льготы или не сообщил об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с Кодексом и другими федеральными законами, т.е в беззаявительном порядке.

Физическим лицам по вопросу отнесения к лицам, соответствующим условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года, следует рекомендовать обращаться в органы Пенсионного фонда Российской Федерации.

Подробнее с этой информацией можно ознакомиться с помощью «Справочной информации о ставках и льготах по имущественным налогам».

Ангарский городской округ — Местные налоги

Решение Думы АГО от 29.04.2020 № 574-82/01рД О внесении изменений в Положение о земельном налоге на территории Ангарского городского округа, утвержденное решением Думы Ангарского городского округа от 30 сентября 2015 года № 87-07/01рД

Ссылка:

http://duma-angarsk.ru/upload/iblock/6c0/574_82-01rd-_izmen-v-zem-nalog-87_07.doc

Решение Думы АГО от 27.11.2019 №540-75/01рД «О внесении изменений в решение Думы Ангарского городского округа от 30.09.2015 года № 86-07/01рД «Об установлении налога на имущество физических лиц на территории Ангарского городского округа и отмене некоторых

Ссылка:

http://duma-angarsk.ru/upload/iblock/87c/540_75-01rd-izmen-v-nifl-86_07.doc

Решение Думы АГО от 30. 10.2019 № 522-73/01рД «О внесении изменений в Положение о земельном налоге на территории Ангарского городского округа, утвержденное решением Думы Ангарского городского округа от 30 сентября 2015 года № 87-07/01рД»

10.2019 № 522-73/01рД «О внесении изменений в Положение о земельном налоге на территории Ангарского городского округа, утвержденное решением Думы Ангарского городского округа от 30 сентября 2015 года № 87-07/01рД»

Решение Думы Ангарского городского округа от 27.02.2019 года № 470-62/01рД «О внесении изменения в решение Думы Ангарского городского округа от 30 сентября 2015 года № 86-07/01рД «Об установлении налога на имущество физических лиц на территории Ангарского

Ссылка:

http://duma-angarsk.ru/upload/iblock/389/470_62-01rd-izmen-v-nifl-86_07.doc

Решение Думы АГО от 30.05.2018 № 392-50/01рД «О внесении изменений в отдельные нормативные правовые акты Думы Ангарского городского округа, устанавливающие земельный налог и налог на имущество физических лиц на территории Ангарского городского округа»

.jpeg) ru/upload/iblock/d59/392_50-01rd-izm-v-nalogi-86-i-87.doc

ru/upload/iblock/d59/392_50-01rd-izm-v-nalogi-86-i-87.doc

Решение Думы АГО от 28.03.2018 № 377-48/01рД «О внесении изменений в Положение о земельном налоге на территории Ангарского городского округа, утвержденное решением Думы Ангарского городского округа от 30 сентября 2015 года № 87-07/01рД»

Ссылка:

http://duma-angarsk.ru/regulatory/prav_akti/?arrFilter_ff%5BNAME%5D=&arrFilter_pf%5BVID_DOC%5D=&arrFilter_pf%5BNOMER%5D=377-48%2F01%F0%C4+&set_filter=%CD%E0%E9%F2%E8&set_filter=Y

Решение Думы АГО от 11.12.2017 № 350-44/01рД «О внесении изменений в решение Думы Ангарского городского округа от 30 сентября 2015 года № 86-07/01рД «Об установлении налога на имущество физических лиц на территории Ангарского городского округа и отмен

Решение Думы АГО от 29. 11.2017 № 344-43/01рД «О внесении изменений в Положение о земельном налоге на территории Ангарского городского округа, утвержденное решением Думы Ангарского городского округа от 30 сентября 2015 года № 87-07/01рД»

11.2017 № 344-43/01рД «О внесении изменений в Положение о земельном налоге на территории Ангарского городского округа, утвержденное решением Думы Ангарского городского округа от 30 сентября 2015 года № 87-07/01рД»

Ссылка:

http://duma-angarsk.ru/upload/iblock/eef/344-43-01rd-o-vnes-izm-v-zemelnyy-nalog.doc

Решение Думы Ангарского городского округа от 20.09.2017 года №325-40/01рД «О внесении изменения в решение Думы Ангарского городского округа от 30.09.2015 года № 86-07/01рД «Об установлении налога на имущество физических лиц на территории Ангарского городс

Ссылка:

http://duma-angarsk.ru/upload/iblock/56d/prinyatoe-rd-325_40-01rd.doc

Решение Думы АГО от 29.11.2016 №253-26/01рД О внесении изменения в решение Думы Ангарского городского округа от 30.09.2015 года № 86-07/01рД «Об установлении налога на имущество физических лиц на территории Ангарского городского округа и отмене некоторых»

Ссылка:

http://duma-angarsk. ru/upload/iblock/59e/253_26-01rd-izm-v-rd-po-nalogam-na-imushchestvo-fiz-lits.doc

ru/upload/iblock/59e/253_26-01rd-izm-v-rd-po-nalogam-na-imushchestvo-fiz-lits.doc

Решение Думы АГО от 28.12.2016 №261-28/01рД «О внесении изменений в Положение о земельном налоге на территории Ангарского городского округа, утвержденное решением Думы Ангарского городского округа от 30 сентября 2015 года № 87-07/01рД»

Ссылка:

http://duma-angarsk.ru/upload/iblock/255/261_28-01rd-izmeneniya-v-zem-nalog.doc

Решение Думы АГО от 30.09.2016 №225-22/01рД «О внесении изменений в Положение о земельном налоге на территории Ангарского городского округа, утвержденное решением Думы Ангарского городского округа от 30 сентября 2015 года № 87-07/01рД»

Ссылка:

http://duma-angarsk.ru/upload/iblock/02b/225_22-01rd-izmeneniya-v-zemelnyy-nalog.doc

Решение Думы АГО от 27.01.2016 №148-12/01рД «О внесении изменения в решение Думы Ангарского городского округа от 30. 09.2015 № 87-07/01рД «Об установлении и введении в действие земельного налога на территории Ангарского городского округа и отмене…»

09.2015 № 87-07/01рД «Об установлении и введении в действие земельного налога на территории Ангарского городского округа и отмене…»

Ссылка:

http://duma-angarsk.ru/upload/iblock/c43/148_12-01rd-izmeneniya-v-zemelnyy-nalog.doc

Решение Думы АГО от 27.01.2016 №147-12/01рД «О внесении изменений в решение Думы Ангарского городского округа от 30.09.2015 № 86-07/01рД «Об установлении налога на имущество физических лиц на территории Ангарского городского округа и отмене некоторых…»

Решение Думы АГО от 30.09.2016 №87-07/01рД «Об установлении и введении в действие земельного налога на территории Ангарского городского округа и отмене некоторых муниципальных правовых актов»

Ссылка:

http://duma-angarsk.ru/upload/iblock/455/87_07-01rd-po-zemelnomu-nalogu. doc

doc

Решение Думы АГО от 30.09.2015 №86-07/01рД Об установлении налога на имущество физических лиц на территории Ангарского городского округа и отмене некоторых муниципальных правовых актов»

Ссылка:

http://duma-angarsk.ru/upload/iblock/9b0/86_07-01rd-po-nifl.doc

Налог на имущество в 2020 году для юридических лиц: изменения для организаций

28 Октября 2019

Налог на имущество в 2020 году для юридических лиц сильно поменялся – чиновники утвердили много важных изменений для организаций. Самое основное – отмена расчетов по авансам, новая форма декларации и обновленный перечень активов для налога по кадастровой стоимости. Обо всех изменениях читайте в новости.Изменения по налогу на имущество для юридических лиц в 2020 году

Изменения в налоге на имущество с 2020 года внес Федеральный закон от 29.09.2019 №325-ФЗ и Федеральный закон от 15. 04.2019 № 63-ФЗ. Начнем с позитивного изменения в налоге на имущество ООО в 2020 году.

04.2019 № 63-ФЗ. Начнем с позитивного изменения в налоге на имущество ООО в 2020 году.

Изменение №1

Бухгалтерам больше не придется сдавать авансовые расчеты по налогу на имущество организаций в 2020 году. С 1 января 2020 эту отчетность отменили.

В налоговую понадобится представлять только годовую декларацию. ФНС уже разрабатывает новую форму. В ней появятся строки для авансовых платежей. Перечислять их в бюджет будете по старым правилам.

Но не стоит расслабляться – декларацию по налогу на имущество 2020 года обновили. Организации, которые отчитываются по налогу на имущество после 1 января, должны составлять декларации по новой форме. ФНС утвердила новый бланк, порядок его заполнения и электронный формат (приказ от 14.08.2019 № СА-7-21/405). Новую декларацию сдавайте с отчетности за 2019 год.

Бланк декларации по налогу на имущество изменили незначительно. В верхней части титульного листа и остальных разделов поменяли штрихкоды. В разделе 1 добавили новые строки для исчисленного налога к уплате и авансовых платежей за I квартал, полугодие и 9 месяцев (строки 021-027). В разделах 2 и 3, где считают годовой налог по недвижимости со среднегодовой и кадастровой стоимостью, авансовые платежи больше отражать не надо.

В верхней части титульного листа и остальных разделов поменяли штрихкоды. В разделе 1 добавили новые строки для исчисленного налога к уплате и авансовых платежей за I квартал, полугодие и 9 месяцев (строки 021-027). В разделах 2 и 3, где считают годовой налог по недвижимости со среднегодовой и кадастровой стоимостью, авансовые платежи больше отражать не надо.

В разделе 2.1 добавили новые коды для водных и воздушных судов.

Изменение №2

А теперь к изменениям в НК РФ по налогу на имущество 2020 года, которые не сильно обрадуют бухгалтеров.

Чиновники расширили перечень объектов недвижимости, которые облагают налогом по кадастровой стоимости. С 2020 года по всем объектам, которые облагаются налогом на имущество физических лиц, нужно делать расчет налога на имущество по кадастровой стоимости.

В НК появилось условие, что налоговой базой по налогу на имущество в 2020 году является кадастровая стоимость для иных объектов недвижимости, признаваемые объектами налогообложения в соответствии с главой 32 Налогового кодекса, не предусмотренные в подпунктах 1 — 3 пункта 1 статьи 378. 2 НК.

2 НК.

Формулировка размытая, поэтому мы обратились в ФНС за комментарием. Оказывается, иные объекты недвижимости – это жилой дом, квартира, комната, гараж, машино-место, единый недвижимый комплекс, объект незавершенного строительства и т.д.

Однако компании в 2020 году будут делать оплату налога на имущество по таким объектам по кадастровой стоимости, если регионы предусмотрели эти виды объектов в своих законах. Если же закон субъекта будет принят, но какого-либо из видов объектов не будет прописано в законе, то такие объекты облагаться налогом по кадастру не будут.

Если же какой-либо вид объектов из главы 32 будет указан в региональном законе, но по нему не определена кадастровая стоимость, то налоговую базу по налогу на имущество организации по этим объектам будут считать по среднегодовой стоимости. Конечно при условии, что они являются объектами налогообложения в соответствии с подпунктом 1 пункта 1 статьи 374 НК РФ в новой редакции.

Помимо этого право собственности на недвижимость перестало быть условием для уплаты налога по кадастровой стоимости. То есть организации, которые распоряжаются недвижимостью по праву оперативного управления или получили недвижимость по концессионному соглашению, должны платить налог по кадастровой стоимости.

Таблица изменений по налогу на имущество в 2020 году

|

Что изменилось |

Как применять |

С какой даты действует, основание |

|

Расширили состав объектов недвижимости, которые облагают налогом по кадастровой стоимости |

По всем объектам, которые облагаются налогом на имущество физических лиц, нужно платить налог на имущество организаций по кадастровой стоимости. |

С 1 января 2020 г. подп. «а» п. 70 ст. 2 Закона от 29.09.2019 № 325-ФЗ |

|

Право собственности на недвижимость перестало быть условием для уплаты налога по кадастровой стоимости |

Организации, которые распоряжаются недвижимостью по праву оперативного управления или получили недвижимость по концессионному соглашению, должны платить налог по кадастровой стоимости. |

С 1 января 2020 г. подп. «а» п. 69 ст. 2 Закона от 29.09.2019 № 325-ФЗ |

|

Составлять и сдавать расчеты авансовых платежей больше не требуется |

Организации не должны сдавать расчеты авансовых платежей по налогу на имущество. Последний раз расчеты сдают за девять месяцев или III квартал 2019 года. |

С 1 января 2020 г. п. 20 ст. 1 Закона от 15.04.2019 № 63-ФЗ |

|

Декларацию за 2019 год нужно сдавать на новых бланках |

Организации, которые отчитываются по налогу на имущество после 1 января 2020 года, должны составлять декларации по новой форме. |

С 1 января 2020 г. Приказ ФНС от 14.08.2019 № СА-7-21/405 |

|

Налоговую декларацию можно сдавать централизованно |

Узаконили централизованный порядок подачи налоговой отчетности. При определенных условиях организации вправе представлять единые декларации в ИФНС по своему выбору. |

С отчетности за 2019 год п. 20 ст. 1 Закона от 15.04.2019 № 63-ФЗ |

С какого имущество надо платить налог

Российские организации платят налог на имущество:

-

с недвижимости, которую учли на счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности». Исключение – имущество, которое не является объектом налогообложения или попадает под льготу в виде освобождения;

-

с жилых домов и жилых помещений, не учтенных в составе основных средств;

-

с недвижимого имущества, которое получили по концессионному соглашению и учли за балансом.

Налог платите независимо от того, используете такое имущество в деятельности организации или нет (письмо Минфина от 17. 12.2015 № 03-05-05-01/74010). С 2020 года платите налог на имущество с недвижимости независимо от того, учитываете ли ее в составе основных средств. Кроме того, Налоговый кодекс теперь требует от организаций платить налог с кадастровой стоимости со всех объектов, которые подпадают под налог на имущество физлиц. Это касается и упрощенцев, ведь они освобождены только от налога со среднегодовой стоимости имущества (п. 2 ст. 346.11 НК).

12.2015 № 03-05-05-01/74010). С 2020 года платите налог на имущество с недвижимости независимо от того, учитываете ли ее в составе основных средств. Кроме того, Налоговый кодекс теперь требует от организаций платить налог с кадастровой стоимости со всех объектов, которые подпадают под налог на имущество физлиц. Это касается и упрощенцев, ведь они освобождены только от налога со среднегодовой стоимости имущества (п. 2 ст. 346.11 НК).

По каким объектам налог не платят

Налог не платите с имущества, которое:

В первую группу попадают активы из пункта 4 статьи 374 НК:

-

земельные участки, водные объекты и природные ресурсы;

-

основные средства, предназначенные для обеспечения безопасности и обороны, числящиеся на балансах силовых структур, в которых предусмотрена военная и приравненная к ней служба;

-

объекты культурного наследия федерального значения;

-

ядерные установки, которые используются в научных целях, а также хранилища ядерных материалов, радиоактивных веществ и отходов;

-

ледоколы, атомоходы и суда атомно-технологического обслуживания;

-

космические объекты;

-

корабли, зарегистрированные в Российском международном реестре судов.

Вторая группа активов перечислена в статье 381 НК.

Источник: glavbukh.ru/art/98800-nalog-na-imushchestvo-v-2020-godu-dlya-yuridicheskih-lits-izmeneniya-dlya-organizatsiy

Какие налоги нужно заплатить до 2 декабря и как это сделать?

2 декабря истекает срок очередной уплаты целого ряда имущественных налогов, которые необходимо заплатить гражданам. Рассказываем, как и где это сделать, и почему это важно.

Какие налоги надо заплатить?

2 декабря истекает срок уплаты транспортного и земельного налогов, а также налога на недвижимость за минувший 2018 год. Это налоги на квартиры, дачи, гаражи, земельные участки и машины, а также на другую недвижимость, землю и транспорт, которые вам принадлежат или принадлежали в 2018 году. Если вы продали имущество в этом году, то заплатить налог за прошлый год все равно необходимо, а если приобрели в 2019, то платить его надо будет уже в 2020-м.

Как это сделать?

Заплатить налог легко. Это можно сделать в отделении банка, предъявив квитанцию ФНС, которая должна была прийти вам по почте. Если вы потеряли или не получили квитанцию, то за повторной вы можете обратиться в районную налоговую службу.

Также заплатить налоги можно через личный кабинет на сайте «Госуслуги» или через сайт ФНС, а также через специальные приложения «Госуслуги» и «Налоги ФЛ» для смартфонов.

Какие существуют льготы?

В нашей стране действует целый ряд льгот на имущественные налоги, например, для пенсионеров или многодетных семей.

Так, для граждан, воспитывающих трех и более детей, база по налогу на имущество была уменьшена на величину кадастровой стоимости 5 квадратных метров квартиры и 7 квадратных метров жилого дома на каждого ребенка. Многодетные семьи получат также вычет в размере шести соток при определении налоговой базы по земельному налогу. Кроме того, для всех физлиц вводится 10-процентное ограничение по росту земельного налога, исчисляемого по кадастровой стоимости. Это означает, что как бы ни выросла кадастровая стоимость участка, земельный налог для граждан увеличится не более чем на 10%. Все указанные льготы применяются при расчете имущественных налогов за 2018 год.

Подробнее о том, какие налоговые льготы вам положены, вы можете узнать на сайте ФНС в данном разделе.

Почему необходимо заплатить налоги в срок?

Если вы не заплатите налоги в срок, то уже с 3 декабря каждый день вам будет начисляться пеня — в процентах от неуплаченной суммы налога. Рассчитывается она так — к сумме неуплаченного налога начисляется пеня в размере 1/300 действующей ставки рефинансирования ЦБ РФ от суммы задолженности за каждый день просрочки платежа.

Чем грозит налоговая задолженность?

Налоговый должник может столкнуться с целым рядом ограничений — замороженные банковские счета, арестованное имущество или отказ в выезде за границу. Также ФНС может взыскать налог через суд, и в этом случае помимо пеней придется заплатить исполнительский сбор. Кроме того, налоговая задолженность чревата проблемами с банками при получении кредита.

Кроме того, налоговая задолженность чревата проблемами с банками при получении кредита.

Налог на имущество будут рассчитывать по новым правилам

Для исчисления налога на имущество физических лиц во всех регионах, кроме Севастополя, будет рассчитываться по кадастровой стоимости объектов. Соответствующие поправки в Налоговый кодекс РФ вступили в силу 1 января.

В ФНС заранее уточнили, что в каждом регионе переход на такой расчет налога будет осуществляться поэтапно. В настоящее время законы о применении кадастровой стоимости для исчисления налога на имущество физических лиц приняты в 84 субъектах РФ. В 2016 году такой расчет был применен в 28 регионах, в 2017 году — в 49 регионах, в 2018 году — в 63 регионах, а в 2019 году — в 70 регионах.

При переходе к использованию кадастровой стоимости в качестве налоговой базы применяется ряд правил. В частности, для всех жилых домов, квартир и комнат действует необлагаемый налогом вычет в размере кадастровой стоимости для 50 квадратных метров, 20 квадратных метров и 10 квадратных метров соответственно. Для лиц, имеющих трех и более несовершеннолетних детей, налоговые вычеты увеличены на 7 квадратных метров по жилому дому и 5 квадратных метров по квартире или комнате на каждого несовершеннолетнего ребенка. Кроме того, в первые три года при расчете налога применяются понижающие коэффициенты: в первый год — 0,2, во второй — 0,4, и в третий — 0,6;

Для лиц, имеющих трех и более несовершеннолетних детей, налоговые вычеты увеличены на 7 квадратных метров по жилому дому и 5 квадратных метров по квартире или комнате на каждого несовершеннолетнего ребенка. Кроме того, в первые три года при расчете налога применяются понижающие коэффициенты: в первый год — 0,2, во второй — 0,4, и в третий — 0,6;

Сказано, что с третьего года применения кадастровой стоимости в регионе сумма налога не может вырасти более чем на 10%. Исключение — объекты торгово-офисного назначения. А для 16 категорий физлиц действуют льготы, освобождающие их от уплаты налога по одному объекту налогообложения каждого вида, неиспользуемому в предпринимательской деятельности. Например, за один жилой дом, квартиру, гараж.

Напомним, что физлица обязаны уплачивать налог на имущество в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. При этом по действующим правилам налог на имущество физлиц можно оплатить заранее путем внесения на счет ИФНС единого налогового платежа. Внести платеж может как сам налогоплательщик, так и любое третье лицо.

Внести платеж может как сам налогоплательщик, так и любое третье лицо.Платеж может вноситься в полном объеме, или частями на счет налоговой инспекции по месту жительства налогоплательщика — физлица, по месту пребывания налогоплательщика-физлица, а также по месту нахождения одного из принадлежащих физлицу объектов недвижимости — при отсутствии у налогоплательщика-физлица места жительства и места пребывания на территории РФ.

Просрочка уплаты налога означает пени на сумму задолженности. Пени начисляются в размере 1/300 ставки рефинансирования Центробанка. Кроме того, наличие у физлица задолженности по налогу является законным основанием для ограничения ему выезда за границу.

Налог на имущество физических лиц ⁄ Администрация Колпашевского района

О введении с 1 января 2020 года нового порядка исчисления налога на имущество физических лиц

На протяжении текущего года в средствах массовой информации озвучивается вопрос о применении с 1 января 2020 года на территории Томской области нового порядка расчета налога на имущество физических лиц (далее – Налог).

Это означает, что Налог будет привязан к кадастровой стоимости объектов недвижимости. Сейчас он начисляется по их инвентаризационной стоимости, исчисленной с учетом коэффициента-дефлятора на основании последних данных об инвентаризационной стоимости, представленных в установленном порядке в налоговые органы до 1 марта 2013 года.

Напомним, что Томская область одной из последних переходит на исчисление налога по данной методике. На новую методику уже перешли практически все регионы страны. В соответствии с Налоговым кодексом все субъекты Российской Федерации в 2020 году должны перейти на налогообложение на базе кадастровой стоимости.

Впервые налоговые уведомления на уплату налога, исчисленного по новой методике, жители Томской области получат в 2021 году. Земельный налог при этом сохраняется.

Кадастровая оценка объектов

В Томской области, в том числе и на территории нашего района, в текущем году проведена новая государственная кадастровая оценка объектов недвижимости. Такая оценка проводилась областным государственным бюджетным учреждением «Томский областной центр инвентаризации и кадастра» (далее – ОГБУ «ТОЦИК»). В Колпашевском районе осуществляет деятельность территориальное отделение этого учреждения (г.Колпашево, ул. Белинского, 9).

Результаты кадастровой оценки утверждены приказом Департамента по управлению государственной собственностью Томской области от 22.11.2019 №41 «Об утверждении результатов определения кадастровой стоимости объектов капитального строительства, помещений, машино-мест и иных видов объектов недвижимости (за исключением земельных участков), расположенных на территории Томской области».

На сайте ОГБУ «ТОЦИК» (https://kadastr.gov70.ru) в разделе «Кадастровая оценка» опубликованы результаты определения кадастровой оценки ОКС в Томской области, а также разъяснения, связанные с определением кадастровой стоимости, нормативно-правовые акты по указанной теме, информация об обращении в случае несогласия с результатами оценки.

Исчисление налога на имущество физических лиц в 2020 году

Новый порядок расчета налога предусматривает некоторые преимущества для налогоплательщиков:

— вычет в виде необлагаемой налогом площади 10 кв. м. для комнаты, 20 кв.м. для квартиры и 50 кв.м. для жилого дома;

— пониженную максимально возможную ставку 0,3 % по сравнению с действующей максимальной 2 %.

Все льготы, которые ранее применялись для этого налога, будут сохранены, в том числе для пенсионеров.

К тому же переход на новый порядок будет поэтапным. Первые 3 года будут применяться понижающие коэффициенты: 0,2 – при исчислении налога за 2020 год, 0,4 – за 2021 год, 0,6 – за 2022 год, и с 2023 года – в полном объеме.

Исходя из представленной новой кадастровой стоимости объектов налогообложения все муниципалитеты Колпашевского района провели анализ налоговой нагрузки в связи с изменением налоговой базы и определились с налоговыми ставками в новых условиях, поскольку за муниципалитетами закреплено полномочие устанавливать ставки в конкретном муниципальном образовании в пределах максимальных ставок, установленных Налоговым кодексом РФ. Работа проведена большая и очень ответственная, поскольку вопрос очень важный. Ведь необходимо было найти «золотую середину» — определить разумную налоговую нагрузку на граждан, при этом обеспечив пополнение доходов местного бюджета.

Работа проведена большая и очень ответственная, поскольку вопрос очень важный. Ведь необходимо было найти «золотую середину» — определить разумную налоговую нагрузку на граждан, при этом обеспечив пополнение доходов местного бюджета.

Во всех муниципальных образованиях района представительными органами приняты решения об установлении налога на имущество физических лиц.

Налогоплательщиками признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения.

Объектом налогообложения признается расположенное в пределах муниципального образования следующее имущество:

1) жилой дом;

2) квартира, комната;

3) гараж, машино-место;

4) единый недвижимый комплекс;

5) объект незавершенного строительства;

6) иные здание, строение, сооружение, помещение.

Как с 2020 года изменится налог на имущество физлиц

Налог на имущество физических лиц за 2020 год во всех регионах, кроме Севастополя, будет рассчитываться по кадастровой стоимости объектов. Об этом предупреждает ФНС в своем сообщении от 05.12.2019.

Об этом предупреждает ФНС в своем сообщении от 05.12.2019.

Ведомство уточняет, что в каждом регионе переход на такой расчет налога осуществлялся поэтапно. В настоящее время законы о применении кадастровой стоимости для исчисления налога на имущество физических лиц приняты в 84 субъектах РФ.

Напомним, в 2016 году такой расчет был применен в 28 регионах, в 2017 году – в 49 регионах, в 2018 году – в 63 регионах, а в 2019 году – в 70 регионах.

В 2020 году налог на имущество физических лиц исходя из кадастровой стоимости недвижимости за 2019 будет рассчитан в 74 регионах, а в 2021 году налог за 2020 год рассчитают по кадастровой стоимости уже в 84 регионах.

ФНС также отмечает, что при переходе к использованию кадастровой стоимости в качестве налоговой базы применяются следующие правила:

- для всех жилых домов, квартир и комнат действует необлагаемый налогом вычет в размере кадастровой стоимости для 50 кв. м, 20 кв. м и 10 кв. м, соответственно;

- для лиц, имеющих трех и более несовершеннолетних детей, налоговые вычеты увеличены на 7 кв.

м по жилому дому и 5 кв. м по квартире или комнате на каждого несовершеннолетнего ребенка;

м по жилому дому и 5 кв. м по квартире или комнате на каждого несовершеннолетнего ребенка; - в первые три года при расчете налога применяются понижающие коэффициенты: в первый год — 0,2, во второй — 0,4, и в третий — 0,6;

- начиная с третьего года применения в регионе кадастровой стоимости сумма налога не может вырасти более чем на 10%. Исключение — объекты торгово-офисного назначения;

- для 16 категорий физлиц действуют льготы, освобождающие их от уплаты налога по одному объекту налогообложения каждого вида, неиспользуемому в предпринимательской деятельности. Например, за один жилой дом, квартиру, гараж и т.п.

БУХПРОСВЕТ

Физлица обязаны уплачивать налог на имущество в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. При этом по действующим правилам налог на имущество физлиц можно оплатить заранее путем внесения на счет ИФНС единого налогового платежа. Внести платеж может как сам налогоплательщик, так и любое третье лицо. Платеж может вноситься в полном объеме, или частями на счет налоговой инспекции:

Платеж может вноситься в полном объеме, или частями на счет налоговой инспекции:

- по месту жительства налогоплательщика – физлица;

- по месту пребывания налогоплательщика-физлица. Это возможно при отсутствии у налогоплательщика места жительства на территории РФ;

- по месту нахождения одного из принадлежащих физлицу объектов недвижимости – при отсутствии у налогоплательщика-физлица места жительства и места пребывания на территории РФ.

Просрочка уплаты налога на имущество повлечет начисление пени на сумму задолженности. Пени начисляются в размере 1/300 ставки рефинансирования Центробанка, а ставка рефинансирования составляет 6,5%. Кроме того, наличие у физлица задолженности по налогу является законным основанием для ограничения ему выезда за пределы РФ.

Что такое налоги на недвижимость? Основы налогообложения недвижимого имущества

Если вы платите налог с более высоким доходом, вы также можете оказаться на крючке уплаты налога на чистый инвестиционный доход в размере 3,8%.

Вычеты для домовладельцев

Вы можете снизить свой налог на недвижимость, оспорив свою оценку или воспользовавшись вычетами, льготами и скидками. Но вы также можете снизить налоговое бремя, потребовав один из следующих вычетов для домовладельцев:

- Государственные и местные налоги (вычет SALT).Вы можете вычесть до 10 000 долларов США (5 000 долларов США при раздельном оформлении брака) из совокупных налогов на имущество и либо государственных и местных налогов на прибыль, либо государственных и местных налогов с продаж.

- Проценты по ипотеке . Вы можете вычесть проценты, которые вы платите, на сумму до 750 000 долларов (375 000 долларов при раздельном оформлении брака) по ипотечному долгу на первый и / или второй дом. Если вы купили дом до 15 декабря 2017 г., вы можете вычесть проценты по ипотеке по долгу до 1 миллиона долларов (500 000 долларов при раздельной подаче заявки в браке).

Налоги и отчисления для инвесторов в недвижимость

Как и домовладельцы, инвесторы в недвижимость платят налоги, связанные с недвижимостью, и пользуются определенными налоговыми льготами.

Как правило, инвесторы в недвижимость платят три вида налогов:

Налог на недвижимость . Как правило, инвестиционная недвижимость оценивается по принципу «наилучшего и наилучшего использования». В общем, это наиболее выгодное использование имущества. Но это также должно быть разрешено законом (например, без ограничений по зонированию или действиям, которые исключают такое использование собственности), физически возможным и финансово осуществимым.

Это значение умножается на местную налоговую ставку, чтобы определить сумму вашей задолженности.Ставка налога на коммерческую недвижимость обычно выше, чем на жилую.

Обратите внимание, что в некоторых юрисдикциях налогом облагается личная собственность бизнеса (т. Е. Недвижимость, не относящаяся к недвижимости, которой владеет компания). Это включает оборудование, приспособления, мебель и другие предметы, которые помогают вам зарабатывать деньги.

Если у вас есть инвестиции в место, где облагаются эти налоги, вы должны ежегодно подавать Заявление о коммерческой собственности (или что-то подобное). После этого оценщик определяет совокупную стоимость вашего личного имущества, и налоговая служба отправляет счет.

Налог на прибыль от недвижимости . Доход от аренды облагается налогом как обычный доход. Ваш доход от недвижимости — это все, что вы зарабатываете от арендной платы за недвижимость, за вычетом любых вычитаемых расходов (подробнее об этом позже). Используйте Таблицу E (Форма 1040), Дополнительный доход и убыток для отчетности.

Налог на прирост капитала . Если вы продаете инвестиционную недвижимость дороже, чем вы за нее заплатили, с вас будет взиматься налог на прирост капитала. В то время как домовладельцы могут исключить из прибыли до 250 000 долларов (500 000 долларов, если вы состоите в браке совместно), инвесторы в недвижимость обычно не имеют права на исключение, поскольку недвижимость не является их основным местом жительства.

Продажа вызовет краткосрочный прирост капитала, если вы владели недвижимостью менее года — например, если вы перевернули дом. Если вы держите его дольше, он облагается налогом по более низкой долгосрочной ставке (подробности см. В приведенной выше таблице).

Отчисления для инвесторов в недвижимость

Как инвестор в недвижимость вы платите налоги на недвижимость, доход и прирост капитала. Но несколько вычетов могут помочь снизить ваш налоговый счет.

Если у вас есть инвестиционная недвижимость, вы можете вычесть больше расходов, чем как домовладелец.Фактически, вы можете вычесть все законные расходы, связанные с вашей собственностью, в том числе:

- процентов по ипотеке,

- налоги на имущество,

- страхование,

- эксплуатационные расходы и

- техническое обслуживание и ремонт.

Вы требуете эти вычеты в течение того же года, в котором вы тратите деньги, и указываете их (и любой доход от аренды) в своей налоговой форме по Таблице E.

Амортизация

Вы также можете вычесть стоимость покупки и улучшения собственности, но это работает по-другому.Вместо того, чтобы делать один огромный вычет при приобретении собственности, вы амортизируете затраты в течение «срока полезного использования» собственности.

Согласно IRS, вы можете амортизировать арендуемую собственность, если она соответствует четырем условиям:

- Вы владеете недвижимостью.

- Вы используете его в своем бизнесе или приносящей доход деятельности.

- Недвижимость имеет определяемый срок полезного использования. Это должно быть что-то, что изнашивается, разлагается, изнашивается, устаревает или теряет свою ценность по естественным причинам.

- Ожидаемый срок эксплуатации недвижимости — не менее одного года.

Вы не можете амортизировать имущество, которое вы вводите в эксплуатацию и продаете (или снимаете с эксплуатации) в течение одного и того же года. А поскольку земля не изнашивается, не изнашивается и не устаревает, ее нельзя обесценить. Это означает, что вам нужно вычислить стоимость земли и вычесть ее из своей стоимости, чтобы определить, сколько вы можете амортизировать.

Любое имущество, введенное в эксплуатацию сегодня, будет иметь более 27 амортизационных отчислений.5 лет. Это составляет 3,636% от стоимости в год.

Вы продолжаете амортизировать до 27,5 лет или до тех пор, пока имущество не будет выведено из эксплуатации — в зависимости от того, что наступит раньше.

Возврат амортизации по арендуемой собственности

Если вы продаете арендуемую недвижимость, амортизация будет играть роль в размере вашей задолженности по налогу. Это связано с тем, что амортизационные отчисления снижают базовую стоимость вашей собственности, поэтому они в конечном итоге определяют вашу прибыль или убыток при продаже.

IRS запоминает сделанные вами амортизационные отчисления — и они захотят вернуть часть этих денег.Вот что делает возврат амортизации. Он основан на вашей обычной ставке подоходного налога и ограничен 25%. Это относится к той части прибыли, которая может быть отнесена на счет уже произведенных амортизационных отчислений. Вы будете использовать форму 4797 «Продажа коммерческой собственности», чтобы сообщить о возмещении амортизации.

Налоги на недвижимость по штатам | Насколько высоки налоги на недвижимость в вашем штате?

На сегодняшней карте показаны эффективные налоговые ставки штатов на жилье, занимаемое владельцами. Это средняя сумма фактически уплаченных налогов на жилую недвижимость, выраженная в процентах от стоимости дома.

Поскольку налоги на недвижимость привязаны к стоимости жилья, логично, что фактические долларовые суммы налогов на недвижимость, как правило, выше в местах с более высокими ценами на жилье. Эта карта учитывает стоимость жилья, чтобы дать более широкую перспективу для сравнения налога на недвижимость.

Правительства облагают налогом недвижимость различными способами: некоторые устанавливают ставку или миллинг — сумму налога за тысячу долларов стоимости — на справедливую рыночную стоимость собственности, в то время как другие налагают ее на определенный процент (коэффициент оценки) рыночной стоимости.Хотя стоимость часто определяется на основе сопоставимых продаж, юрисдикции также различаются по способу расчета оценочной стоимости. Хотя налоги на имущество, как правило, взимаются на местном уровне, основная основа их взимания обычно устанавливается законодательством штата.

В некоторых штатах есть требования к выравниванию, обеспечивающие единообразие по всему штату. Иногда существуют ограничения по налогу на имущество, которые ограничивают степень возможного повышения налогов на имущество в конкретном году, а иногда требуется корректировка ставок после оценки для обеспечения единообразия или сохранения доходов.Некоторым налогоплательщикам, например ветеранам или пожилым людям, часто доступны скидки. И, конечно же, ставки налога на имущество устанавливаются политическими подразделениями на разных уровнях: не только городами и округами, но часто также школьными советами, пожарными службами и коммунальными комиссиями.

Некоторые штаты с высокими налогами на недвижимость, например Нью-Гэмпшир и Техас, в значительной степени полагаются на них вместо других основных категорий налогов. Это часто связано с большей передачей полномочий местным органам власти, которые несут ответственность за больший объем государственных услуг, чем в штатах с большей зависимостью от доходов на уровне штата.В других штатах, таких как Нью-Джерси и Иллинойс, наряду с высокими ставками по другим основным категориям налогов, взимаются высокие налоги на недвижимость.

В 2019 календарном году (по последним доступным данным) в Нью-Джерси была самая высокая эффективная ставка на занимаемую владельцами недвижимость — 2,13 процента, за ним следуют Иллинойс (1,97 процента) и Нью-Гэмпшир (1,89 процента). На другом конце спектра оказались Гавайи с самой низкой эффективной ставкой 0,31 процента, за ними следуют Алабама (0,37 процента), Луизиана и Вайоминг (оба с 0.51 процент).

Как ваше состояние в сравнении?

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики. Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным.Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзывСправочник по федеральному налогу на имущество на 2021 год

Налог на наследство, в первую очередь, взимается на федеральном уровне, и он взимается с имущества умершего, когда его активы переходят к получателям. В настоящее время большинство поместий не облагаются федеральным налогом на недвижимость, поскольку он применяется только к имениям стоимостью более 11,7 миллионов долларов на 2021 год. Поскольку этот налог может оказать значительное влияние на ваших бенефициаров, его лучше запланировать заранее в вашем плане недвижимости. .Многие люди работают с финансовым консультантом, чтобы максимально улучшить план недвижимости для своих близких. Давайте посмотрим, как налог на наследство может повлиять на вас и ваших бенефициаров.

Тема налогов, подлежащих уплате в случае смерти, привлекла внимание, потому что президент Байден в апреле 2021 года предложил отменить так называемую повышенную базу для прибыли, превышающей 1 миллион долларов, или 2,5 миллиона долларов на пару, и обеспечить налогообложение прибыли, если собственность не передается на благотворительность. Это потенциально может коснуться миллионов американцев среднего класса, в том числе пожилых людей, владеющих семейными фермами или тех, кто выплатил ипотечные кредиты по своим домам и все еще живет в этих домах.

Что такое федеральный налог на имущество?Налог на наследство взимается государством с поместья, когда вы умираете и передаете свое имущество наследникам. Если после вашей кончины стоимость вашего имущества будет достаточно высокой, вам придется заплатить налог на наследство за все, что вы хотите завещать. Это могут быть наличные деньги, недвижимость, пенсионные счета или ряд других активов.

На 2021 год порог федерального налога на недвижимость составляет 11,7 миллиона долларов, что немного выше 11 долларов.58 миллионов в 2020 году. Для супружеских пар этот порог удваивается, что означает, что они могут защитить до 23,4 миллиона долларов в 2021 году.

Ставки федерального налога на имущество на 2021 годЧтобы упростить задачу, если ваше имущество стоит 11,7 миллиона долларов или меньше, вам не нужно беспокоиться о федеральном налоге на имущество. Тем не менее, любые поместья, стоимость которого превышает указанную, облагаются налогом только в размере, превышающем порог в 11,7 миллиона долларов. Для большинства уровней федерального налога на недвижимость вы будете платить как базовый налог, так и предельную ставку.Текущие федеральные налоги на недвижимость не превышают 40% для налогооблагаемых сумм, превышающих 1 миллион долларов.

| Ставки федерального налога на имущество на 2020-2021 годы | |||

| 1–10 000 долл. США | 18% | — Базовый налог 0 долларов — 18% от налогооблагаемой суммы | |

| 10 001–20 000 долл. США | 20% | — базовый налог в размере 1800 долларов — 20% от налогооблагаемой суммы | |

| 20 001–40 000 долл. США | 22% | — базовый налог в размере 3800 долларов США — 22% от налогооблагаемой суммы | |

| 40 001–60 000 долл. США | 24% | — базовый налог в размере 8 200 долларов США — 24% от налогооблагаемой суммы | |

| 60 001–80 000 долл. США | 26% | — базовый налог в размере 13 000 долларов США — 26% от налогооблагаемой суммы | |

| 80 001–100 000 долл. США | 28% | — базовый налог в размере 18 200 долларов США — 28% от налогооблагаемой суммы | |

| 100 001–150 000 долл. США | 30% | — базовый налог в размере 23 800 долларов США — 30% от налогооблагаемой суммы | |

| 150 001–250 000 долл. США | 32% | — базовый налог в размере 38 800 долларов США — 32% от налогооблагаемой суммы | |

| 250 001–500 000 долл. США | 34% | — базовый налог в размере 70 800 долларов США — 34% от налогооблагаемой суммы | |

| 500 001–750 000 долл. США | 37% | — базовый налог в размере 155 800 долларов США — 37% от налогооблагаемой суммы | |

| 750 001–1 миллион долларов | 39% | — базовый налог в размере 248 300 долларов США — 39% от налогооблагаемой суммы | |

| 1 миллион долларов + | 40% | — базовый налог в размере 345 800 долларов США — 40% от налогооблагаемой суммы | |

Например, предположим, что ваше имущество оценивается в 12 120 000 долларов.Это означает, что общая сумма вашего налогооблагаемого имущества составляет 420 000 долларов, так как оно намного превышает пороговое значение в 11,7 миллиона долларов. На соответствующем налоговом уровне вы заплатите базовую ставку в размере 70 800 долларов США плюс дополнительно 142 800 долларов США (420 000 долларов США облагаются налогом по ставке 34%). Получается, что общий налог на наследство составляет 213 600 долларов.

Какие штаты взимают налог на наследство?Если вы умрете в определенных штатах, ваше имущество также может облагаться налогом на наследство штата. По состоянию на 2021 год Вашингтон, Орегон, Миннесота, Иллинойс, Мэриленд, Вермонт, Коннектикут, Нью-Йорк, Род-Айленд, Массачусетс, Мэн, Гавайи и Вашингтон, округ Колумбия.C. Все налоги штата на наследство. Это означает, что поместья людей, проживающих в этих штатах, могут облагаться налогом на наследство как на федеральном уровне, так и на уровне штата.

Пороговые значения налога на недвижимость в вышеупомянутых штатах варьируются от 1 миллиона долларов в Орегоне и Массачусетсе до 5,74 миллиона долларов в Нью-Йорке. Тарифы также различаются, поэтому обязательно посетите веб-сайт своего штата, чтобы узнать, сколько вы будете платить.

Кроме того, шесть штатов взимают налог на наследство, отдельный от налога на наследство. Этими штатами являются Небраска, Айова, Кентукки, Пенсильвания, Мэриленд и Нью-Джерси.Мэриленд — единственный штат в стране, который взимает как налог на наследство, так и налог на наследство.

Основное различие между налогом на наследство и налогом на наследство заключается в том, кто несет ответственность за уплату. В случае налога на наследство ответственность несет наследство, а налог на наследство несет бенефициар. Супруги освобождены от уплаты налога на наследство во всех шести из этих штатов, а некоторые штаты распространяют это освобождение, по крайней мере частично, на всех ближайших родственников.

Освобождение от налога на наследствоС 2013 года налоговое управление США по налогу на имущество учитывает инфляцию.Это произошло из-за нового налогового плана, подписанного президентом Трампом в декабре 2017 года.

В 2017 налоговом году освобождение от налога на наследство составило 5,49 миллиона долларов для физического лица, что вдвое больше, чем для пары. Однако новый налоговый план увеличил это освобождение до 11,18 млн долларов на 2018 налоговый год, до 11,4 млн долларов на 2019 год, 11,58 млн долларов на 2020 год и теперь 11,7 млн долларов на 2021 год. Если вы хотите оставить максимальную сумму своим наследникам, вам нужно будет немного спланировать налоги на наследство.

Если вы отвечаете за уплату налога на наследство за умершего близкого человека, вы можете нанять налогового бухгалтера и юриста по недвижимости, которые помогут вам нести это бремя. Помимо налогов на наследство, вам может потребоваться подать отдельные подоходные налоги для умершего, если имущество умершего приносит доход, превышающий лимиты IRS. Чтобы подать налоговую декларацию на имущество в США, вам потребуется идентификационный номер налогоплательщика. Идентификационный номер налогоплательщика недвижимости называется «идентификационным номером работодателя» или EIN. Вы можете подать заявку на получение номера онлайн, по почте или по факсу.

Если вы хотите ограничить свою подверженность налогу на наследство, возможно, вы захотите начать раздавать немного денег. Вы можете сделать благотворительное пожертвование (и вычесть его при уплате налогов) или передать наследникам, чье наследство в противном случае пострадало бы от налогов на наследство. Если вы жертвуете до 15 000 долларов в год, вы можете скрасить свое поместье. Это называется ежегодным исключением из налога на дарение. Каждый индивидуальный податель заявки или член супружеской пары может отдать до 15000 долларов в 2021 году — и не только одному человеку каждый. Этот лимит в 15 000 долларов распространяется на любое количество людей.Если вы дадите более 15 000 долларов любому бенефициару, вам придется заплатить федеральный налог на дарение, который совпадает со ставкой налога на наследство — 40%.

Что такое вычет налога на наследство?Удержание налога на наследство — это способ IRS предотвратить двойное налогообложение. Иногда наследство умершего будет приносить доход. Это может быть продажа недвижимости, которая не состоялась к моменту смерти владельца. Такой доход известен как доход в пользу наследника (IRD).

Крупное поместье может столкнуться с двойным налогообложением на федеральном уровне — обычным налогом на наследство, за которым следует подоходный налог в IRD. Вычет из налога на наследство позволяет вычесть часть налога на наследство, уплаченную за IRD, из подоходного налога на этом IRD. Это гарантирует, что одни и те же активы не будут облагаться налогом дважды.

История налога на наследствоНалоги на наследство в США связаны с историей войны. Первый налог, напоминающий налог на наследство, был введен в 1790-х годах, чтобы помочь собрать средства для ведения необъявленной морской войны с новой Французской республикой.Вместо прямого налогообложения активов недвижимого имущества это был налог на завещания и бланки завещания. Однако этот налог был временным.

В 1860-х годах гражданская война подтолкнула к введению нового налога на наследство, опять же, чтобы собрать деньги на военные нужды. В конце концов, налог снова был отменен, хотя официально он был восстановлен в 1890-х годах. Цели этого налога на наследство заключались в том, чтобы обложить налогом часть денег, зарабатываемых богатыми промышленниками, которые легко справлялись со старой налоговой системой, и собрать деньги для испано-американской войны.

То, что мы сейчас называем федеральными налогами на недвижимость, стало законом в 1916 году. И снова борьба во время Первой мировой войны вызвала острую потребность в увеличении государственных доходов. С тех пор налоги на наследство стали источником политических разногласий. И это несмотря на небольшой процент домохозяйств, затронутых тем, что противники налогов на наследство называют «налогами на смерть».

Налоги на наследство в сравнении с налогами на наследствоНалоги на наследство — это налоги на право передачи собственности вашим наследникам.Налогом облагается имущество умершего.

Налог на наследство, напротив, представляет собой налог на привилегию получить собственность от умершего благотворителя. (Живой) наследник платит налог на наследство, а не на имущество умершего. Существует федеральный налог на недвижимость, а в некоторых штатах — налог штата. Однако налоги на наследство не взимаются на федеральном уровне. Только в шести штатах есть налоги на наследство.

ИтогПодавляющее большинство американцев не умрут с имуществом, достаточно большим, чтобы взимать налог на наследство.Однако отчасти налог на наследство непопулярен в том, что он облагает налогом ваше имущество после того, как вы уже ушли. Однако многие в федеральном правительстве верят в это, поскольку оно способно собрать значительные средства для страны.

Советы по планированию недвижимостиФотография предоставлена: © iStock / Casper1774Studio, © iStock / DNY59, © iStock / alexskopje

Налог на наследство (706ME) | Служба доходов штата Мэн

Для умерших 1 января 2013 г. или после этой даты штат Мэн взимает налог на поместье в зависимости от стоимости налогооблагаемого имущества штата Мэн, даже если федерального налога на имущество нет.Налогооблагаемое имущество штата Мэн равно федеральному налогооблагаемому имуществу плюс налогооблагаемые дары, сделанные в течение годичного периода, заканчивающегося на дату смерти умершего, и стоимость выборного имущества штата Мэн, а также для имений умерших до 1 января 2016 г. после 31 декабря 2017 г. уменьшился на любую собственность QTIP штата Мэн.

Для имений умерших в 2021 году сумма ежегодного исключения составляет 5 870 000 долларов США, а налог рассчитывается следующим образом:

Если налогооблагаемое имущество штата Мэн:

| Более | Но не более | Вычесть из налогооблагаемой недвижимости штата Мэн | Умножить результат на | Добавьте следующие |

|---|---|---|---|---|

| $ 0 | 5 870 000 долл. США | $ 0 | 0% | $ 0 |

| 5 870 000 долл. США | $ 8 870 000 | 5 870 000 долл. США | 8% | $ 0 |

| 8 870 000 долл. США | $ 11 870 000 | $ 8 870 000 | 10% | 240 000 долл. США |

| 11 870 000 долл. США | $ 11 870 000 | 12% | 540 000 долл. США |

Для имений умерших в 2020 году сумма ежегодного исключения составляет 5 800 000 долларов США, а налог рассчитывается следующим образом:

Если налогооблагаемое имущество штата Мэн:

| Более | Но не более | Вычесть из налогооблагаемой недвижимости штата Мэн | Умножить результат на | Добавьте следующие |

|---|---|---|---|---|

| $ 0 | 5 800 000 долл. США | $ 0 | 0% | $ 0 |

| 5 800 000 долл. США | 8 800 000 долл. США | 5 800 000 долл. США | 8% | $ 0 |

| 8 800 000 долл. США | $ 11 800 000 | 8 800 000 долл. США | 10% | 240 000 долл. США |

| 11 800 000 долл. США | $ 11 800 000 | 12% | 540 000 долл. США |

Для имений умерших в 2019 году сумма ежегодного исключения составляет 5 700 000 долларов США, а налог рассчитывается следующим образом:

Если налогооблагаемое имущество штата Мэн:

| Более | Но не более | Вычесть из налогооблагаемой недвижимости штата Мэн | Умножить результат на | Добавьте следующие |

|---|---|---|---|---|

| $ 0 | 5 700 000 долл. США | $ 0 | 0% | $ 0 |

| 5 700 000 долл. США | 8 700 000 долл. США | 5 700 000 долл. США | 8% | $ 0 |

| 8 700 000 долл. США | 11 700 000 долл. США | 8 700 000 долл. США | 10% | 240 000 долл. США |

| 11 700 000 долл. США | 11 700 000 долл. США | 12% | 540 000 долл. США |

Для имений умерших в 2018 году сумма ежегодного исключения составляет 5600000 долларов, а налог рассчитывается следующим образом:

Если налогооблагаемое имущество штата Мэн:

| Более | Но не более | Вычесть из налогооблагаемой недвижимости штата Мэн | Умножить результат на | Добавьте следующие |

|---|---|---|---|---|

| $ 0 | 5 600 000 долл. США | $ 0 | 0% | $ 0 |

| 5 600 000 долл. США | 8 600 000 долл. США | 5 600 000 долл. США | 8% | $ 0 |

| 8 600 000 долл. США | 11 600 000 долларов США | 8 600 000 долл. США | 10% | 240 000 долл. США |

| 11 600 000 долл. США | 11 600 000 долларов США | 12% | 540 000 долл. США |

Для имений умерших в 2017 году сумма ежегодного исключения составляет 5 490 000 долларов США, а налог рассчитывается следующим образом:

Если налогооблагаемое имущество штата Мэн:

| Более | Но не более | Вычесть из налогооблагаемой недвижимости штата Мэн | Умножить результат на | Добавьте следующие |

|---|---|---|---|---|

| $ 0 | 5 490 000 долл. США | $ 0 | 0% | $ 0 |

| 5 490 000 долл. США | 8 490 000 долл. США | 5 490 000 долл. США | 8% | $ 0 |

| 8 490 000 долл. США | $ 11 490 000 | 8 490 000 долл. США | 10% | 240 000 долл. США |

| 11 490 000 долл. США | $ 11 490 000 | 12% | 540 000 долл. США |

Для имений умерших в 2016 году сумма ежегодного исключения составляет 5 450 000 долларов США, а налог рассчитывается следующим образом:

Если налогооблагаемое имущество штата Мэн:

| Более | Но не более | Вычесть из налогооблагаемой недвижимости штата Мэн | Умножить результат на | Добавьте следующие |

|---|---|---|---|---|

| $ 0 | 5 450 000 долл. США | $ 0 | 0% | $ 0 |

| 5 450 000 долл. США | 8 450 000 долл. США | 5 450 000 долл. США | 8% | $ 0 |

| 8 450 000 долл. США | $ 11 450 000 | 8 450 000 долл. США | 10% | 240 000 долл. США |

| 11 450 000 долл. США | $ 11 450 000 | 12% | 540 000 долл. США |

Для имений умерших 1 января 2013 г. или позднее, но до 1 января 2016 г., годовая сумма исключения из штата Мэн составляет 2000000 долларов США, а налог рассчитывается следующим образом:

Если налогооблагаемое имущество штата Мэн:

| Более | Но не более | Вычесть из налогооблагаемой недвижимости штата Мэн | Умножить результат на | Добавьте следующие |

|---|---|---|---|---|

| $ 0 | 2 000 000 долл. США | $ 0 | 0% | $ 0 |

| 2 000 000 долл. США | 5 000 000 долл. США | 2 000 000 долл. США | 8% | $ 0 |

| 5 000 000 долл. США | 8 000 000 долларов США | 5 000 000 долларов США | 10% | 240 000 долл. США |

| 8 000 000 долл. США | 8 000 000 долларов США | 12% | 540 000 долл. США |

Дополнительная информация

Налоговые формы на наследство от 2021 года

Это налоговые формы на наследство для лиц, умерших в 2021 году.

Налоговые формы на наследство за 2020 год

Это налоговые формы на наследство для лиц, умерших в 2020 году.

Налоговые формы на наследство за 2019 год

Это налоговые формы на наследство для лиц, умерших в 2019 году.

Налоговые формы на наследство за 2018 год

Это налоговые формы на наследство для лиц, умерших в 2018 году.

Налоговые формы на наследство за 2017 год

Это налоговые формы на наследство для лиц, умерших в 2017 году.

Налоговые формы на наследство за 2016 год

Это налоговые формы на наследство для лиц, умерших в 2016 году.

Налоговые формы на наследство за 2015 год

Это налоговые формы на наследство для лиц, умерших в 2015 году.

Налоговые формы на наследство за 2014 год

Это налоговые формы на наследство для лиц, умерших в 2014 году.

Налоговые формы на наследство за 2013 год

Это налоговые формы на наследство для лиц, умерших в 2013 году.

Налоговые формы на наследство 2012 г.

Это формы для налогов на наследство для лиц, умерших в 2012 г.

Ссылки на другие налоговые формы находятся на странице форм.

Соглашение об условном депонировании налога на недвижимость (PDF)

Соглашение об условном депонировании налога на недвижимость с недвижимостью (PDF)

Вопросы о налоге на наследство по электронной почте

Контактная информация:

стр.О. Box 1060

Augusta, ME 04332-1060

Телефон: 207-626-8480

Факс: 207-624-9694

| Налоговая администрация

Приведенные ниже ставки для налогового года 2021 являются ставками из утвержденного бюджета на 2022 финансовый год.

Не все ставки применимы к каждой посылке. В вашем ежегодном уведомлении об оценке указаны ставки, применимые к налоговому округу вашей собственности, или, если у вас нет уведомления об оценке за 2021 год, вы можете определить набор ставок для своей отдельной посылки, выполнив следующие действия:

Если у вас есть какие-либо вопросы по поводу вашего налогового счета, пожалуйста, свяжитесь с нашим офисом.

НАЛОГОВЫЙ РАЙОН КОММЕРЧЕСКОГО ТРАНСПОРТА

Сессия Генеральной Ассамблеи Вирджинии в 2007 г. приняла закон штата, который предоставил несколько новых источников дохода для транспортных целей. Среди прочего, это законодательство установило отдельную классификацию для определенной коммерческой и промышленной собственности в Управлении транспорта Северной Вирджинии (NVTA) и Управлении транспорта Хэмптона. Населенные пункты в пределах этих двух транспортных властей могут теперь облагать налогом коммерческую и промышленную собственность, и доходы от любого такого сбора должны использоваться исключительно для транспортных целей, которые приносят пользу населению, налагающему сбор.

Округ Фэйрфакс находится в пределах границ NVTA, и в соответствии с законодательством штата 2007 года округ уполномочен законом отдельно классифицировать определенную коммерческую и промышленную собственность для уплаты транспортного налога. 10 сентября 2007 г. и с поправками, внесенными 3 декабря 2007 г., Наблюдательный совет округа Фэрфакс объявил и провел общественные слушания с целью принятия местного постановления о применении этой новой классификации.

Закон штата разрешает взимать этот налог по максимальной ставке до 0,125 доллара за 100 долларов оценочной стоимости.Полученный доход используется для транспортных целей в округе Фэйрфакс при условии ассигнования Наблюдательного совета. Этот налог взимается одновременно и по тому же счету, что и обычные налоги в Общий фонд (т. Е. Двумя частями, подлежащими оплате 28 июля и 5 декабря).

Жилая недвижимость, в том числе квартиры, дома на колесах и недвижимость для престарелых, не подлежат налогообложению. Все коммерческие и промышленно используемые земельные участки, в том числе свободные земельные участки, имеющие коммерческое / промышленное зонирование, будут облагаться этим налогом.Если участок имеет жилое зонирование, но используется в коммерческих / промышленных целях, он также будет облагаться налогом. Если недвижимость используется как для жилых, так и для коммерческих / промышленных целей (смешанное использование), часть собственности, используемая для коммерческих / промышленных целей, будет облагаться налогом.

В начало

ФАЗА 1 И 2 РАЙОН УЛУЧШЕНИЯ ЖЕЛЕЗНОДОРОЖНЫХ ПЕРЕВОЗОК ДАЛЛЕС

Фаза 1

В этом специальном налоговом округе взимается сбор в размере 0 долларов США.090 за 100 долларов оценочной стоимости коммерческой и промышленной зонированной собственности (включая коммерческие квартиры) или собственности, используемой для коммерческих или промышленных целей в районе. Данный налоговый сбор не распространяется на жилую недвижимость . Этот район улучшения транспорта был одобрен Наблюдательным советом на заседании правления 21 июня 2004 года.

Фаза 2

Этот специальный налоговый округ имеет ставку налога в размере 0,200 долларов США за 100 долларов оценочной стоимости коммерческой и промышленной зонированной собственности (включая коммерческие квартиры) или собственности, используемой для коммерческих или промышленных целей в пределах округа. Данный налоговый сбор не распространяется на жилую недвижимость . Этот район улучшения транспорта был одобрен Наблюдательным советом на заседании правления 21 декабря 2009 года.

Более подробная информация доступна на странице проекта Silver Line.

В начало

ТАЙСОНСКИЙ СЕРВИСНЫЙ РАЙОН

Этот район охватывает примерно 6000 владельцев коммерческой и жилой недвижимости в Тайсоне. Деньги, полученные округом, могут быть использованы только для улучшения транспорта в обслуживающем районе и будут использованы для:

- Планирование и строительство инфраструктуры и транзитных маршрутов

- Покупка права проезда для строительства, улучшения и / или эксплуатации дорог или других объектов транспортной инфраструктуры

- Оснащение, эксплуатация и обслуживание транспортных служб

В начало

ПРОФИЛАКТИКА ИНФЕСТАЦИИ (КОНТРОЛЬ НАЛОЖЕНИЯ ВРЕДИТЕЛЕЙ — СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ РАЙОН)

Специальный налоговый округ по борьбе с насекомыми-вредителями — это общенациональный налоговый сбор, который поддерживает Комплексную программу борьбы с вредителями.

Комплексная программа борьбы с вредителями включает в себя две отдельные программы: программу борьбы с вредителями в лесах, управляемую Отделом управления городскими лесами Департамента общественных работ и экологических служб, и Программу по насекомым-переносчикам, управляемую Департаментом здравоохранения.

Программа борьбы с вредителями леса в настоящее время направлена на предотвращение распространения определенных лесных насекомых и болезней в округе. В настоящее время в списке, который ведется Министерством сельского хозяйства и быта Вирджинии, пять насекомых и две болезни: цыганская моль, язвенный червь, изумрудный ясеневый мотылек, болиголов шерстистый адельгид, азиатский длиннорогий жук, внезапная гибель дуба и тысяча язв.

Программа по насекомым-переносчикам направлена на борьбу с распространением вируса Западного Нила, болезни Лайма и других болезней, передаваемых комарами и клещами.

В начало

ПЛАТА ЗА ОБСЛУЖИВАНИЕ

Для некоторых объектов к основному налогу на недвижимость добавляется дополнительная плата за обслуживание. Ваше оценочное уведомление показывает, подлежит ли ваша собственность какой-либо из этих сборов за обслуживание. По всем вопросам обращайтесь в наш офис.

Leaf Collection — 0 руб.012 за 100 долларов оценочной стоимости жилой, коммерческой и промышленной недвижимости в некоторых районах.

Сбор мусора — 400 долларов в год в некоторых районах.

Служба водоснабжения:

- Springfield Water Service District 1 — 661 доллар в год, начиная с 1 июля 1993 г. и заканчивая 30 июня 2023 г., для обеспечения водоснабжения Clifton Forest, группы домов в заповеднике Lincoln-Lewis-Vannoy.

- Springfield Water Service District 3 — 959 долларов в год, начиная с 1 января 2003 г. и заканчивая 31 декабря 2032 г., для обеспечения водоснабжения в парке Colchester Road-Lewis Park, группе домов в заповеднике Lincoln-Lewis-Vannoy .

В начало

Заявления о недвижимом и движимом имуществе

Отчеты о недвижимом и личном имуществе

Для просмотра налоговых форм, перечисленных ниже, вам потребуется установленный Adobe Acrobat Reader.

Заполняемые формы Заявление об отказе от ответственности: В настоящее время не выполняется расчет, проверка или проверка введенной вами информации, и вы по-прежнему несете ответственность за ввод всей необходимой информации. Инструкции могут потребовать, чтобы некоторая информация была написана от руки в форме (например, подписи).

| Номер | Бывший номер | Название формы | Инструкции / Примечания |

|---|---|---|---|

| 617 | Л-4033 | Заявление о коммерческой недвижимости | |

| 632 (2015) | Л-4175 | 2015 (31.12.14) Заявление о личном имуществе | |

| 632 (2016) | Л-4175 | 2016 (31.12.15) Заявление о личном имуществе | |

| 632 (2017) | Л-4175 | 2017 (31.12.16) Заявление о личном имуществе | |

632 (2018) | Л-4175 | 2018 (31.12.17) Заявление о личном имуществе | |

| 632 (2019) | Л-4175 | 2019 (31.12.18) Заявление о личном имуществе | |

| 632 (2020) | Л-4175 | 2020 (31.12.19) Заявление о личном имуществе | |

| 632 (2021) | Л-4175 | 2021 (31.12.20) Заявление о личном имуществе | |

| 632 (2022) | Л-4175 | 2022 (31.12.21) Заявление о личном имуществе | |

| 633 | L-4175D | Заявление о личной собственности Электрораспределительный кооператив | |

| 635 | L-4182R | Заявление о недвижимости | |

| 636 | L-4182AR | Заявление о недвижимости | |

| 2698 | Л-4142 | Отчет о простаивающем, устаревшем и избыточном оборудовании | |

| 2699 | Л-4143 | Заявление «квалифицированного личного имущества» от «квалифицированного предприятия» | |

| 2807 | L-4143a | Заявление «квалифицированного личного имущества» от «квалифицированного предприятия» | (для дополнительной отчетности) |

| 3217 | Запрос об освобождении личного имущества, хранящегося на государственном складе | ||

| 3589 (2022) | Отчет о собственности кабельного телевидения и коммунальных услуг на 2022 год | ||

| 3589 (2021) | Отчет о собственности кабельного телевидения и коммунальных услуг на 2021 год | ||

| 3589 (2020) | Отчет о собственности кабельного телевидения и коммунальных услуг за 2020 год | ||

| 3589 (2019) | Отчет о собственности кабельного телевидения и коммунальных услуг за 2019 год | ||

| 3589 (2018) | Отчет о собственности кабельного телевидения и коммунальных услуг за 2018 год | ||

| 3589 (2017) | Отчет о собственности кабельного телевидения и коммунальных услуг за 2017 год | ||

| 3589 (2016) | Отчет о собственности кабельного телевидения и коммунальных услуг за 2016 год | ||

| 3589 (2015) | Отчет о собственности кабельного телевидения и коммунальных услуг за 2015 год | ||

| 3589 (2014) | Отчет о собственности кабельного телевидения и коммунальных услуг за 2014 год | ||

| 3589 (2013) | Отчет о собственности кабельного телевидения и коммунальных услуг за 2013 год | ||

| 3589 (2012) | Отчет о собственности кабельного телевидения и коммунальных услуг за 2012 год | ||

| 3589 (2011) | Отчет о собственности кабельного телевидения и коммунальных услуг за 2011 год | ||

| 3594 | Заявление о собственности для коммуникационных вышек | ||

| 3595 | Детализированный перечень объектов, сдаваемых в аренду посуточно | ||

| 3612 | Постатейный перечень объектов, сдаваемых в аренду посуточно (для дополнительной отчетности) | ||

| 3663 | Л-4111 | Заявление о недвижимости | (только для целей оценки) |

| 3711 | Отчет о тяжелом землеройном оборудовании, заявленном в качестве освобожденного инвентаря | ||

| 3966 | Отчет налогоплательщика о вывозе движимого имущества | ||

| 3976 | Декларация с электронной подписью для заявлений о недвижимом и личном имуществе | ||

| 3979 | Запрос на подтверждение личного идентификационного номера | ||

| 3980 | Декларация с факсимильной подписью для заявлений о недвижимом и личном имуществе | ||

| 3991 | Отчет о собственности газовой турбины и дизельного электрогенератора | ||

| 4070 | Отчет о гидроэнергетическом имуществе | ||

| 4094 | Отчет об имуществе компании Steam Electric | ||

| 4226 | Аффидевит, поданный квалифицированным начинающим бизнесом для требования освобождения от налога на имущество | ||

| 4452 | Отчет о личном имуществе оборудования сотовой (беспроводной) связи | ||

| 4546 | Отчет о недвижимом имуществе — Финансовое учреждение — Ранее отчужденное имущество | ||

| 4565 | Отчет о ветроэнергетической системе | ||

| 4798 | Отчет о личном имуществе автомобильного производственного оборудования | ||

| 4863 | Заявление о недвижимости для владельцев коммерческой, промышленной и квартирной собственности | ||

| 5018 | Рабочий лист оценки нефтяных и газовых скважин | ||

| 5076 | Требование об освобождении от уплаты налога на имущество малого бизнеса в соответствии с MCL 211.9o | ||

| 5277 | Аффидевит об отмене изъятия в отношении соответствующей требованиям производственной личной собственности, определенной в MCL 211.9 (m) и 211.9 (n) | ||

| 5278 | Аффидевит и заявление об оценке отвечающих критериям производства личного имущества и основных услуг | ||

| 5618 | Запрос об отмене иска об освобождении от уплаты налога на имущество малого бизнеса в соответствии с MCL 211.9o |

Отдел казначейства | Льюистон, ME

По вопросам, касающимся налогов на недвижимость или регистрации транспортных средств, звоните в казначейство по телефону 207-513-3131.

По вопросам, связанным с водоснабжением, канализацией или ливневыми водами, обращайтесь в офис коммунальных служб по телефону 207-513-3140.

Все платежи городу Льюистон могут быть сделаны через:

- Автомобиль или прицеп Перерегистрация: быстрое продление https: // www1.maine.gov/online/bmv/rapid-renewal/

- Коммунальные услуги или общие счета: http://lewiston.munisselfservice.com/default.aspx

- Платежи по почте на адрес: город Льюистон, 27 Pine Street, Lewiston, ME 04240

- Drop Box, который находится рядом с входом на Парк-стрит в мэрию

- Позвоните в казначейство по телефону 207-513-3131, указав номер кредитной карты. Персонал обработает ваш платеж.

- ЕСЛИ ВЫ ЗАПИШИТЕ SR-22, ВЫ НЕ МОЖЕТЕ ЗАРЕГИСТРИРОВАТЬ СВОЙ АВТОМОБИЛЬ В ГОРОДСКОМ ЗАЛ.ЛИЦАМ, ЗАПИСЫВАЮЩИМ НА SR-22, НУЖНО ПОЙТИ В БЮРО АВТОМОБИЛЕЙ, ЧТОБЫ ЗАВЕРШИТЬ РЕГИСТРАЦИЮ.

Казначейство обрабатывает коммунальные платежи и регистрирует автомобили, мотоциклы, трейлеры, грузовики, квадроциклы, снегоходы, дома на колесах и лодки при наличии соответствующей документации. Подразделение взимает и обрабатывает все налоги на недвижимость и личное имущество. Владельцы жилой односемейной или дуплексной недвижимости могут приобрести ePass для твердых бытовых отходов в этом офисе и на предприятии по утилизации твердых отходов.

Продление регистрации транспортных средств, частные продажи, а также первая регистрация транспортных средств, приобретенных через дилера в штате Мэн, могут быть выполнены в Казначействе. Для каждой из вышеупомянутых транзакций требуются следующие документы:

Продление:

Предыдущая регистрация

Свидетельство о страховании

Пробег

Дилерские продажи:

Заявление на получение синего титула

Заказ покупателя с подтверждением налога с продаж

Пробег

Свидетельство о страховании

Наклейка на окно (новые автомобили)

Частные продажи:

Право предыдущего владельца * (автомобили 1995 года и новее)

Счет купли-продажи

Пробег

Свидетельство о страховании для нового автомобиля

Предыдущая регистрация при передаче номерных знаков

Казначейство больше не предоставляет квоты на регистрацию транспортных средств .Это решение было принято из-за расхождений в заявленной сумме (из-за дополнительных аксессуаров), а также из-за проблемы со своевременностью ответа на звонки (в начале месяца и в конце месяца) в периоды увеличения количества регистраций. (начало сезонов — туристические автомобили) и в сроки уплаты налогов.

Продление регистрации также можно оформить онлайн по адресу Rapid Renewal

Налоги на недвижимость и личное имущество

Налоговый год города длится с 1 июля по 30 июня.Налоговые счета отправляются по почте раз в полгода, платежи должны быть произведены 15 сентября и 15 марта. Проценты начинают начисляться на следующий день после установленной даты на любой невыплаченный остаток за этот период.

Залог помещается на любой счет недвижимого имущества, остаток которого наступает к середине июня. После этого у владельцев собственности есть 18 месяцев с даты регистрации залогового права, чтобы полностью выплатить остаток до того, как произойдет обращение взыскания.

Платежи могут производиться наличными, чеками или дебетовой / кредитной картой. * Платежи по чекам и кредитным картам можно отправлять по почте в казначейство по адресу: 27 Pine St., Lewiston ME 04240.

Дубликаты налоговых счетов теперь доступны для печати по следующим ссылкам (загрузка файлов может занять несколько минут из-за их размера):

Первая половина 2021-2022 годов

AC Real Estate Налоговые счета 2021-2022 1-е полугодие

DK Счета по налогу на недвижимость 2021-2022 1-е полугодие

LP Счета по налогу на недвижимость 2021-2022 1-е полугодие

QZ Счета по налогу на недвижимость 2021-2022 1-е полугодие

Счета по налогу на недвижимое имущество 2021-2022 1-е полугодие

Вторая половина 2020-2021 гг.

Налоги на недвижимость AC 2020-2021 2-я половина

DK Счета по налогу на недвижимость 2020-2021 2-я половина

Счета LP по налогу на недвижимость 2020-2021 2-я половина

QZ Счета по налогу на недвижимость 2020-2021 2-я половина

Счета по налогу на недвижимое имущество 2020-2021 2-я половина

Первая половина 2020-2021 годов

AC Счета по налогу на недвижимость 2020-2021 1-я половина

DK Счета по налогу на недвижимость 2020-2021 1-е полугодие

LP Счета по налогу на недвижимость 2020-2021 1-е полугодие

QZ Счета по налогу на недвижимость 2020-2021 1-е полугодие

Счета по налогу на недвижимое имущество 2020-2021 1-е полугодие

Второе полугодие 2019-2020

AC Счета по налогу на недвижимость 2019-2020 2-я половина

DK Счета по налогу на недвижимость 2019-2020 2-я половина

LP Счета по налогу на недвижимость 2019-2020 2-я половина

QZ Счета по налогу на недвижимость 2019-2020 2-я половина

Счета по налогу на недвижимое имущество 2019-2020 2-е полугодие

1-е полугодие 2019-2020

Счета AC по налогу на недвижимость 2019-2020 1-е полугодие

DK Счета по налогу на недвижимость 2019-2020 1-е полугодие

LP Счета по налогу на недвижимость 2019-2020 1-е полугодие

QZ Счета по налогу на недвижимость 2019-2020 1-е полугодие

Счета по налогу на недвижимое имущество 2019-2020 1-е полугодие

Программы налоговых льгот, доступные для резидентов, включают Освобождение от усадьбы и

Индивидуальный подоходный налог штата Мэн — Кредит справедливости налога на имущество

для налогоплательщиков недвижимости.

Начиная с отчетности за 2019 год организации должны сдавать только налоговые декларации.

Начиная с отчетности за 2019 год организации должны сдавать только налоговые декларации.