Статья 387. Общие положения / КонсультантПлюс

1. Земельный налог (далее в настоящей главе — налог) устанавливается настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований.

В городах федерального значения Москве, Санкт-Петербурге и Севастополе налог устанавливается настоящим Кодексом и законами указанных субъектов Российской Федерации, вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации и обязателен к уплате на территориях указанных субъектов Российской Федерации.

(в ред. Федерального закона от 29.11.2014 N 379-ФЗ)(см. текст в предыдущей редакции

КонсультантПлюс: примечание.

редакцию.

КонсультантПлюс: примечание.

С 01.01.2022 в абз. 1 п. 2 ст. 387 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.

КонсультантПлюс: примечание.

Абз. 1 п. 2 ст. 387 (в ред. ФЗ от 29.09.2019 N 325-ФЗ) применяется начиная с уплаты земельного налога за налоговый период 2020 года.2. Устанавливая налог, представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) определяют налоговые ставки в пределах, установленных настоящей главой. В отношении налогоплательщиков-организаций представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя), устанавливая налог, определяют также порядок уплаты налога.

(см. текст в предыдущей редакции

)

КонсультантПлюс: примечание.

С 01.01.2022 в абз. 2 п. 2 ст. 387 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.

При установлении налога нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) могут также устанавливаться налоговые льготы, основания и порядок их применения, включая установление величины налогового вычета для отдельных категорий налогоплательщиков.

(см. текст в предыдущей редакции

)

Открыть полный текст документа

ставка, сроки уплаты, льготы — Контур.

Бухгалтерия

БухгалтерияЗемельный налог относится к местным и регулируется законодательством муниципальных образований, а в городах федерального значения — Москве, Санкт-Петербурге и Севастополе — законами этих городов. В рамках Налогового кодекса муниципальные образования определяют:

- налоговые ставки;

- порядок и сроки уплаты налога;

- налоговые льготы, включая размер не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

Какие организации платят земельный налог?

Налогоплательщики по земельному налогу — организации, обладающие земельными участками, которые признаются объектом налогообложения в соответствии со статьей 389 Налогового кодекса. Земля должна принадлежать организации на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Организации не отчитываются и не платят налог по земельным участкам, которые находятся у них на праве безвозмездного пользования или переданы по договору аренды.

Если земельный участок относится к имуществу, составляющему паевой инвестиционный фонд, налогоплательщиком признается управляющая компания. Налог уплачивается за счет имущества, составляющего этот паевой инвестиционный фонд.

Объект налогообложения по земельному налогу

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования, на территории которого введен налог. Не признаются объектом налогообложения:

- земельные участки, изъятые из оборота в соответствии с законодательством;

- ограниченные в обороте земельные участки, которые заняты особо ценными объектами культурного наследия, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками;

- земельные участки из состава земель лесного фонда;

- ограниченные в обороте земельные участки, занятые находящимися в государственной собственности водными объектами;

- земельные участки, входящие в состав общего имущества многоквартирного дома.

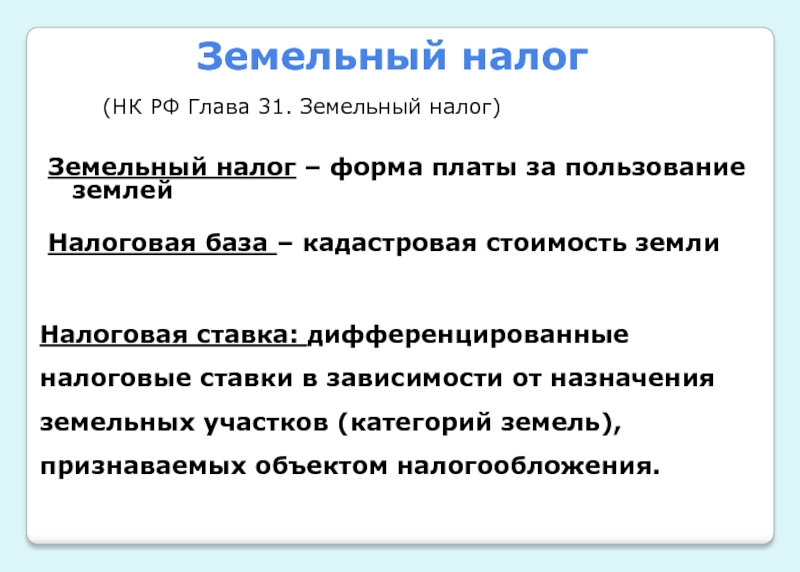

Налоговая база по земельному налогу

Налоговая база определяется отдельно для каждого земельного участка и равна его кадастровой стоимости на 1 января года, за который считается налог. Если земельный участок появился в течение налогового периода, то для определения налоговой базы берется кадастровая стоимость на дату постановки земельного участка на государственный кадастровый учет.

Изменение кадастровой стоимости земельного участка в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах. Из этого правила есть исключения:

- если кадастровая стоимость земельного участка изменилась после исправления ошибки,, допущенной государственным органом при регистрации участка или ведении кадастра недвижимости, или после ее оспаривания: в этом случае исправление учитывается в расчете налоговой базы, начиная с периода, в котором ошибочные данные использовались для расчета. То есть пересчитывается база текущего года и прошлых лет, если в них уже применялась ошибочная база;

- если кадастровая стоимость земельного участка изменилась в связи с изменением характеристик участка (площадь увеличена, присвоена новая категория земель и пр.

): применяйте новую кадастровую стоимость со дня внесения в ЕГРН новых характеристик участка. При расчете налога за текущий год будут использованы две стоимости: до внесения в ЕГРН изменений и после. За прошлый год налог не пересчитывается.

): применяйте новую кадастровую стоимость со дня внесения в ЕГРН новых характеристик участка. При расчете налога за текущий год будут использованы две стоимости: до внесения в ЕГРН изменений и после. За прошлый год налог не пересчитывается.

Если земельный участок одновременно находится на территориях нескольких муниципальных образований, для каждого из них налоговая база определяется отдельно и равняется кадастровой стоимости доли участка, приходящейся на муниципальное образование.

Как определить налоговую базу для земельного участка, находящегося в общей собственности

Для земельных участков, которые находятся в общей долевой собственности, налоговая база определяется отдельно для каждого налогоплательщика-собственника участка пропорционально его доле в общей собственности.

Часто при покупке недвижимости покупатель получает право собственности на часть земельного участка, которая занята недвижимостью и необходима для ее использования. Налоговая база по этому участку для указанного лица определяется пропорционально его доле в праве собственности на земельный участок.

Если недвижимость покупают несколько лиц в совместную собственность, налоговая база для каждого будет равной долей кадастровой стоимости.

Налоговый и отчетный период по земельному налогу

Налоговым периодом по земельному налогу признается календарный год. Отчетными периодами для налогоплательщиков-организаций признаются первый квартал, второй квартал и третий квартал календарного года — по итогам этих периодов нужно платить авансовые платежи.

Законодательные органы муниципального образования могут не устанавливать отчетные периоды. Если их нет, то налог уплачивается только по итогам года, без авансовых платежей.

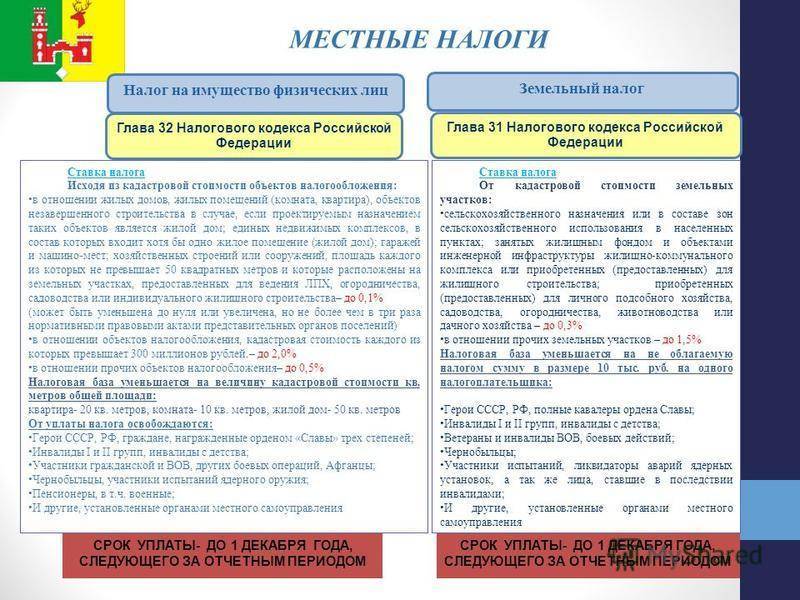

Налоговая ставка по земельному налогу

Налоговые ставки устанавливаются нормативными правовыми актами муниципальных образований и законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя.

Узнать свою ставку вы можете на сайте ФНС России.

Ставки не могут превышать:

— 0,3 %

- для земель сельскохозяйственного назначения и земель, которые входят в состав зон сельскохзяйственного использования населенных пунктов.

При этом земли должны фактически использоваться для сельхозпроизводства;

При этом земли должны фактически использоваться для сельхозпроизводства; - для земель, занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса;

- для участков, приобретенных для жилищного строительства, кроме используемых в предпринимательской деятельности;

- для участков, приобретенных для личного подсобного хозяйства, садоводства, огородничества, и земель общего назначения, если они не используются в предпринимательской деятельности;

- для участков, которые ограничены в обороте и предоставлены для обеспечения обороны, безопасности и таможенных нужд.

— 1,5 % для прочих земельных участков.

По этим же ставкам производится налогообложение, если налоговые ставки не определены нормативными правовыми муниципального образования.

Муниципальное образование может установить дифференцированные налоговые ставки в зависимости, например, от категории земли или места нахождения объекта налогообложения участка в муниципальным образовании.

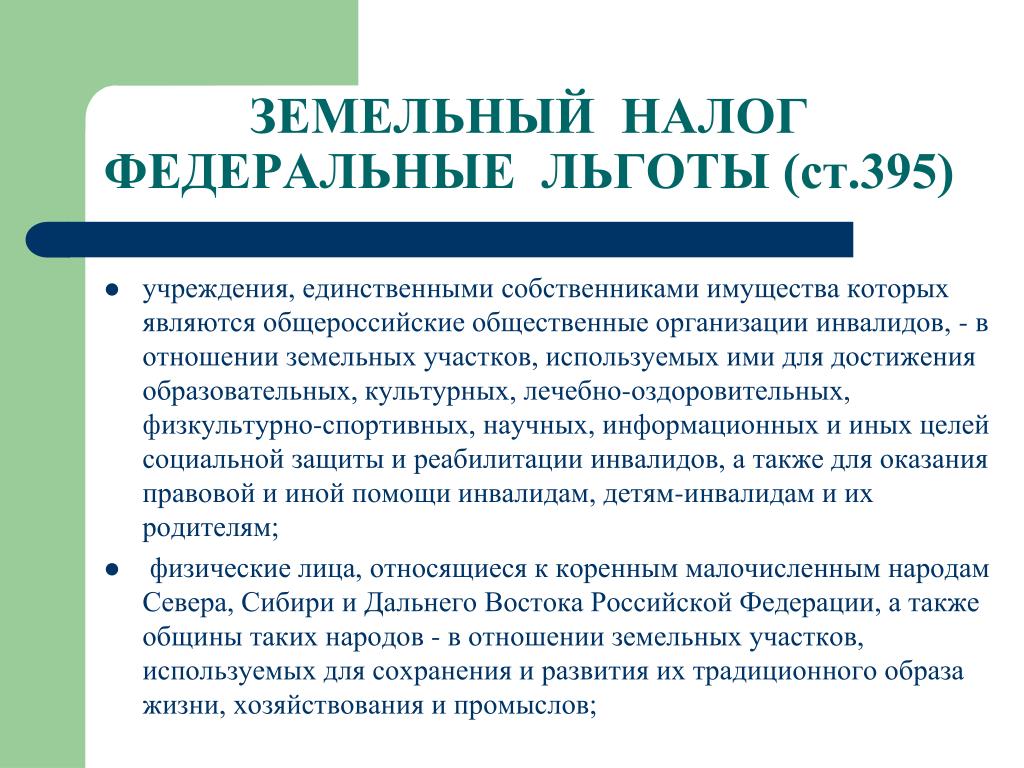

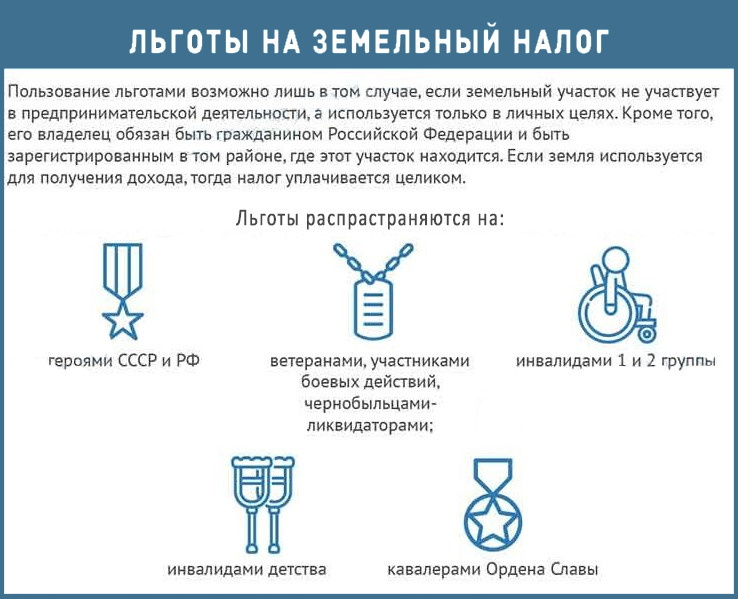

Налоговые льготы по земельному налогу

От налогообложения освобождаются:

- организации и учреждения уголовно-исполнительной системы Минюста в отношении земельных участков, которые используются для непосредственного выполнения возложенных на эти организации функций;

- организации — в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

- религиозные организации — в отношении участков, на которых расположены здания религиозного и благотворительного назначения;

- общероссийские общественные организации инвалидов;

- «сколковцы».

Полный список смотрите здесь.

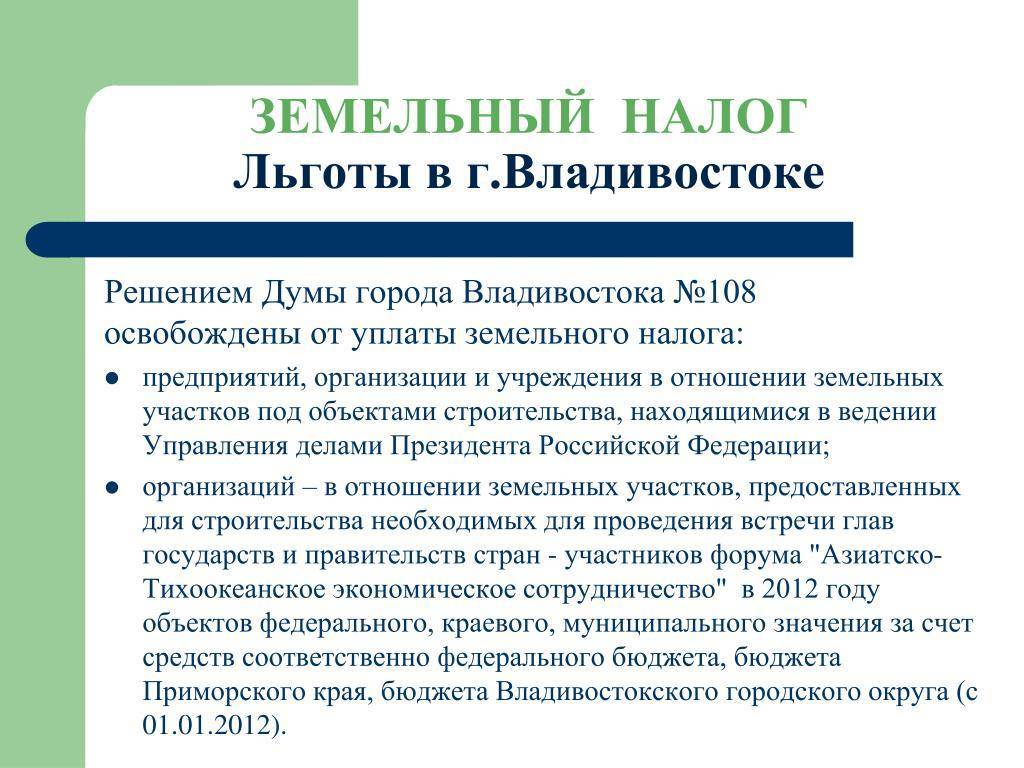

Дополнительно местные власти могут вводить свои льготы — они будут действовать только на территории соответствующего муниципального образования (города федерального значения). Узнать о них можно на сайте ФНС России.

Порядок расчета земельного налога и авансовых платежей по нему

Сумма налога считается после окончания налогового периода и равна произведению налоговой ставки и налоговой базы.

Если компания приобрела земельный участок с целью жилищного строительства, расчет налога и авансовых платежей по нему производится по пониженной ставке — 0,3 %, если местные власти не установили ставку ниже. Дополнительно применяется повышающий коэффициент:

- коэффициент 2 применяется в течение 3 лет с даты государственной регистрации права собственности на земельный участок и до государственной регистрации прав на построенный объект недвижимости;

- коэффициент 1, если строительство и государственная регистрация прав произошли раньше истечения трех лет, то переплаченная сумма налога зачитывается или возвращается налогоплательщику в общем порядке;

- коэффициент 4, если жилищное строительство превысило 3-летний срок, в течение следующих лет и до государственной регистрации прав на построенный объект применяется коэффициент.

Налогоплательщики-организации, для которых установлены авансовые платежи, самостоятельно исчисляют земельный налог и авансовые платежи по нему после окончания первого, второго и третьего квартала.

Квартальный авансовый платеж = ¼ × налоговая ставка × кадастровая стоимость земельного участка на 1 января налогового периода.

Муниципальные образования могут разрешить некоторым категориям налогоплательщиков не исчислять и не перечислять авансовые платежи.

По итогам налогового периода организации перечисляют в бюджет разницу между исчисленной суммой налога и уплаченными в течение налогового периода авансовыми платежами.

Неполный налоговый период или неполный период действия льгот

Если налогоплательщик получил или потерял право собственности на земельный участок в течение налогового периода, при расчете налога и авансовых платежей нужно учесть время владения участком. Для этого рассчитывается коэффициент: число полных месяцев владения участком делим на число календарных месяцев в налоговом (отчетном) периоде.

Расчет числа полных месяцев владения участком делается так:

- если право собственности на земельный участок или его долю получено до 15-го числа (включительно) или прекращение права произошло после 16-го числа и позже, за полный месяц принимается месяц возникновения (прекращения) указанного права;

- если право собственности на земельный участок или его долю произошло после 15-го числа или прекращение права произошло до 15-го числа (включительно), этот месяц не считается месяцем владения участком.

Налогоплательщики, которые имеют право на налоговые льготы, должны предоставлять в ИФНС по месту нахождения налогоплательщика или участка заявление по форме, утвержденной Приказом ФНС России от 25.07.2019 № ММВ-7-21/377@. Срок подачи заявления не установлен, но сделать это следует до даты уплаты налога, чтобы у ИФНС были все сведения для проверки поступившей суммы. Заявление о льготе за 2020 год налоговая рекомендовала подать в первом квартале 2021 года.

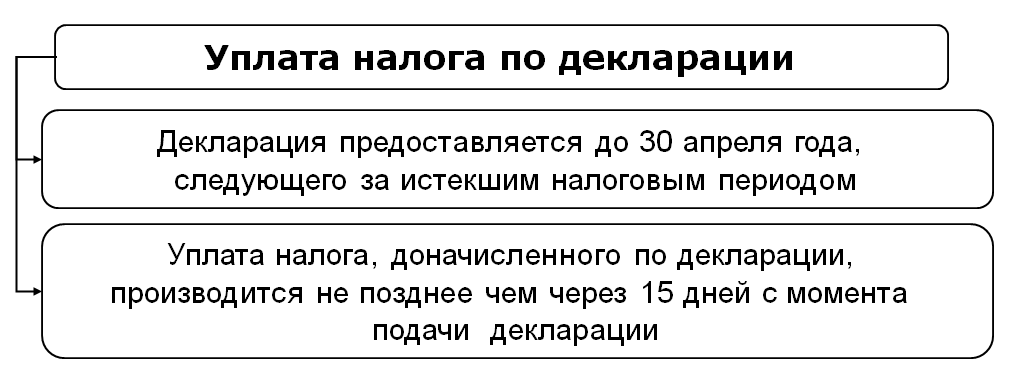

Когда сдавать отчетность по земельному налогу

По итогам 2020 года сдавать декларацию по земельному налогу организациям уже не надо. В будущем это тоже не понадобится.

Вместо этого налоговая будет присылать организациям сообщение с суммой земельного налога, который рассчитала по собственным данным. Его пришлют в течение полугода после того, как налогоплательщик должен был уплатить налог, поэтому с расчетом налоговой можно только сверяться, а считать придется самостоятельно.

Проверьте, совпадает ли уплаченная вами сумма с расчетом налоговой. Если да, то поводов для беспокойства нет. Если же есть расхождения, то тут несколько вариантов:

Если да, то поводов для беспокойства нет. Если же есть расхождения, то тут несколько вариантов:

- вы переплатили налог — вы можете зачесть или вернуть излишне уплаченную сумму;

- вы недоплатили налог — надо погасить недоимку и заплатить пени;

- налоговая ошиблась в расчетах — в течение 10 рабочих дней надо дать пояснения, подтверждающие правильность вашего расчета.

Если сообщение от налоговой не пришло до 1 сентября, это может означать, что у нее нет данных о ваших земельных участках. В таком случае организация обязана сообщить инспекции обо всех объектах налогообложения по форме, утвержденной Приказом ФНС России от 25.02.2020 № ЕД-7-21/124@. Она подается до 31 декабря года, в котором должно было поступить сообщение от налоговой. За игнорирование этой обязанности грозит штраф — 20 % от неуплаченной суммы налога.

Срок уплаты земельного налога и авансовых платежей

Организации платят авансовые платежи и земельный налог в бюджет по месту нахождения земельных участков в сроки, которые с 2021 года стали едиными по всей стране:

- налог за год — не позднее 1 марта года, следующего за истекшим годом;

- авансовые платежи — не позднее последнего числа месяца, следующего за истекшим кварталом.

Хотите легко платить налоги и сдавать декларации? Работайте в облачном сервисе Контур.Бухгалтерия: ведите учет, начисляйте зарплату и отпрвляйте отчетность онлайн. Сервис напомнит об уплате налога, поможет рассчитать его и автоматически сформирует отчетность. Первый месяц работы бесплатен для всех новых пользователей.

Земельный налог: кто и сколько платит? БАРНАУЛ :: Официальный сайт города

Порядок приема и рассмотрения обращений

Все обращения поступают в отдел по работе с обращениями граждан организационно-контрольного комитета администрации города Барнаула и рассматриваются в соответствии с Федеральным Законом от 2 мая 2006 года № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации», законом Алтайского края от 29.12.2006 № 152-ЗС «О рассмотрении обращений граждан Российской Федерации на территории Алтайского края», постановлением администрации города Барнаула от 21. 08.2013 № 2875 «Об утверждении Порядка ведения делопроизводства по обращениям граждан, объединений граждан, в том числе юридических лиц, организации их рассмотрения в администрации города, органах администрации города, иных органах местного самоуправления, муниципальных учреждениях, предприятиях».

08.2013 № 2875 «Об утверждении Порядка ведения делопроизводства по обращениям граждан, объединений граждан, в том числе юридических лиц, организации их рассмотрения в администрации города, органах администрации города, иных органах местного самоуправления, муниципальных учреждениях, предприятиях».

Прием письменных обращений граждан, объединений граждан, в том числе юридических лиц принимаются по адресу: 656043, г.Барнаул, ул.Гоголя, 48, каб.114.

График приема документов: понедельник –четверг с 08.00 до 17.00, пятница с 08.00 до 16.00, перерыв с 11.30 до 12.18. При приеме документов проводится проверка пунктов, предусмотренных ст.7 Федерального закона от 02.05.2006 № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации»:

1. Гражданин в своем письменном обращении в обязательном порядке указывает либо наименование государственного органа или органа местного самоуправления, в которые направляет письменное обращение, либо фамилию, имя, отчество соответствующего должностного лица, либо должность соответствующего лица, а также свои фамилию, имя, отчество (последнее — при наличии), почтовый адрес, по которому должны быть направлены ответ, уведомление о переадресации обращения, излагает суть предложения, заявления или жалобы, ставит личную подпись и дату.

2. В случае необходимости в подтверждение своих доводов гражданин прилагает к письменному обращению документы и материалы либо их копии.

3. Обращение, поступившее в государственный орган, орган местного самоуправления или должностному лицу в форме электронного документа, подлежит рассмотрению в порядке, установленном настоящим Федеральным законом.

В обращении гражданин в обязательном порядке указывает свои фамилию, имя, отчество (последнее — при наличии), адрес электронной почты. Гражданин вправе приложить к такому обращению необходимые документы.

В соответствии со статьей 12 Федерального закона от 2 мая 2006 года № 59-ФЗ письменное обращение, поступившее в государственный орган, орган местного самоуправления или должностному лицу рассматривается в течение 30 дней со дня его регистрации.

Ответ на электронное обращение направляется в форме электронного документа по адресу электронной почты, указанному в обращении, или в письменной форме по почтовому адресу, указанному в обращении.

Итоги работы с обращениями граждан в администрации города Барнаула размещены на интернет-странице организационно-контрольного комитета.

С 2021 года изменятся сроки уплаты земельного налога — Новости

Фото: Денис Гордийко

(Город Казань KZN.RU, 21 октября, Зиля Гайфи). С января 2021 года изменятся сроки уплаты земельного налога. Также упрощается процедура предоставления документов для получения льгот при уплате земельного налога и налога на имущество физических лиц. Это связано с тем, что на федеральном уровне в налоговое законодательство были внесены изменения, сообщил сегодня на II сессии Казанской городской Думы заместитель руководителя Исполкома по земельным, имущественным и финансовым вопросам Радик Шафигуллин.

В частности, в Налоговый кодекс РФ были внесены изменения по порядку и срокам уплаты земельного налога и авансовых платежей по нему. С 1 января 2021 года налог и авансовые платежи уплачиваются в сроки, установленные ст. 397 Налогового кодекса РФ. До этого сроки устанавливались решениями представительных органов муниципальных образований.

397 Налогового кодекса РФ. До этого сроки устанавливались решениями представительных органов муниципальных образований.

«Ранее налог делился на 4 части: за первый квартал он уплачивался до 5 мая в виде аванса, за второй квартал – до 5 августа, за третий квартал – до 5 ноября и остатки уплачивались не позднее 15 февраля. С 2021 года авансовый платеж должен быть перечислен до 30 апреля, за второй квартал – до 31 июля, за третий квартал – до 31 октября и основная годовая сумма – не позднее 1 марта», – пояснил изменения Р.Шафигуллин.

Также на федеральном уровне упрощается порядок предоставления налогоплательщиками документов, подтверждающих право на получение налоговой льготы. Р.Шафигуллин отметил, что отныне гражданам нужно лишь предоставить заявление, а документы, подтверждающие право на получение льготы, будет собирать уже сама налоговая служба.

Кроме того, продлен на три года, до 1 января 2024 года, срок действия льготы по земельному налогу для индустриальных (промышленных) парков города в виде применения пониженной ставки налога в размере 0,33% от кадастровой стоимости земли. По словам Р.Шафигуллина, этой преференцией воспользуются технополис «Химград» и ООО «Тасма-Инвест-Торг».

По словам Р.Шафигуллина, этой преференцией воспользуются технополис «Химград» и ООО «Тасма-Инвест-Торг».

Также благодаря изменениям в федеральном законодательстве упрощается порядок предоставления документов на получение льготы при уплате налога на имущество физических лиц. От налогоплательщиков требуется только предоставить заявление.

Напомним, земельный налог и налог на имущество физических лиц являются местными налогами, которые в полном объеме поступают в городской бюджет.

Земельный налог | Официальный сайт администрации МО «Город Астрахань»

СОВЕТ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ «ГОРОД АСТРАХАНЬ»

РЕШЕНИЕ

от 27 октября 2005 г. N 204

ОБ УТВЕРЖДЕНИИ ПОЛОЖЕНИЯ О ЗЕМЕЛЬНОМ НАЛОГЕ

НА ТЕРРИТОРИИ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ

«ГОРОД АСТРАХАНЬ»

Список изменяющих документов (в ред. «Город Астрахань» от 24.11.2005 N 225, от 30.05.2006 N 51, Городской Думы муниципального образования «Город Астрахань» от 28.06.2007 N 78, от 26.10.2007 N 117, от 20.12.2007 N 178, от 11.06.2008 N 91, от 27.11.2008 N 167, от 28.10.2010 N 138, от 16.11.2010 N 205, от 04.08.2011 N 85, от 25.10.2012 N 196, от 22.05.2014 N 98, от 20.11.2014 N 228, от 04.12.2014 N 233, от 28.12.2015 N 74, от 31.03.2016 N 26 (ред. 16.06.2016, Решения Городской Думы муниципального образования «Город Астрахань» от 28.11.2017 N 188) |

На основании Налогового кодекса Российской Федерации, Федерального закона от 29 ноября 2004 года N 141-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации», Федерального закона от 6 октября 2003 года N 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации», Устава муниципального образования «Город Астрахань», в соответствии с решением постоянной комиссии по нормотворчеству, законности и правопорядку от 25. 10.2005 N 100 Совет решил:

10.2005 N 100 Совет решил:

1. Утвердить Положение о земельном налоге на территории муниципального образования «Город Астрахань» (прилагается).

КонсультантПлюс: примечание. Пункт 2 фактически утратил силу в связи с принятием Решения Совета муниципального образования «Город Астрахань» от 24.11.2005 N 224, отменившего Решение городского Совета города Астрахани от 04.12.2001 N 123. |

2. Признать утратившим силу статью 4 Положения о налогообложении, сборах и других платежах на территории города Астрахани, утвержденного Решением городского Совета города Астрахани от 04.12.2001 N 123.

3. Настоящее Решение вступает в силу с 1 января 2006 года, но не ранее чем по истечении одного месяца со дня официального опубликования.

4. Пресс-службе Совета опубликовать настоящее Решение в газете «Горожанин».

5. Контрольно-организационному отделу Совета сделать соответствующую запись в оригинале Решения городского Совета города Астрахани от 04. 12.2001 N 123.

12.2001 N 123.

Глава муниципального образования

«Город Астрахань»

С.А.БОЖЕНОВ

Председатель Совета муниципального

образования «Город Астрахань»

Е.С.ДУНАЕВ

Утверждено

Решением Совета

от 27 октября 2005 г. N 204

ПОЛОЖЕНИЕ

О ЗЕМЕЛЬНОМ НАЛОГЕ НА ТЕРРИТОРИИ

МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ «ГОРОД

АСТРАХАНЬ»

Список изменяющих документов (в ред. Решений Совета муниципального образования «Город Астрахань» от 24.11.2005 N 225, от 30.05.2006 N 51, Городской Думы муниципального образования «Город Астрахань» от 28.06.2007 N 78, от 26.10.2007 N 117, от 20.12.2007 N 178, от 11.06.2008 N 91, от 27.11.2008 N 167, от 28.10.2010 N 138, от 16.11.2010 N 205, от 04.08.2011 N 85, от 25.10.2012 N 196, от 22. от 20.11.2014 N 228, от 04.12.2014 N 233, от 28.12.2015 N 74, от 31.03.2016 N 26 (ред. 16.06.2016), от 28.11.2017 N 188) |

Настоящее Положение, в соответствии с главой 31 «Земельный налог» части второй Налогового кодекса Российской Федерации, устанавливает земельный налог на территории муниципального образования «Город Астрахань».

Статья 1. Общие положения

1. Земельный налог (далее — налог) обязателен к уплате на территории муниципального образования «Город Астрахань».

2. Настоящим Положением в соответствии с Налоговым кодексом Российской Федерации на территории муниципального образования «Город Астрахань» устанавливаются ставки земельного налога, налоговые льготы, основания и порядок их применения. В отношении налогоплательщиков-организаций устанавливаются порядок и сроки уплаты земельного налога.

(п. 2 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 28. 11.2017 N 188)

11.2017 N 188)

Статья 2. Исключена. — Решение Городской Думы муниципального образования «Город Астрахань» от 28.11.2017 N 188.

Статья 3. Налоговая ставка

(в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 11.06.2008 N 91)

Налоговые ставки устанавливаются в следующих размерах:

1. 0.1 процента от кадастровой стоимости участка в отношении земельных участков:

— находящихся в составе дачных, садоводческих и огороднических объединений;

— предоставленных для ведения личного подсобного хозяйства, животноводства;

— занятых водными объектами, находящимися в обороте;

— занятых городскими лесами, скверами, парками, городскими садами.

2. 0.15 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных для размещения домов индивидуальной жилой застройки.

(п. 2 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 27. 11.2008 N 167)

11.2008 N 167)

3. 0.05 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных для размещения домов многоэтажной (от одного и выше этажей) жилой застройки, а также занятых объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или предоставленных земельных участков для жилищного строительства многоэтажной застройки.

(п. 3 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167)

4. 0.3 процента от кадастровой стоимости участка в отношении земельных участков:

абзац исключен с 1 января 2008 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167;

— занятых объектами образования, науки, здравоохранения и социального обеспечения, физической культуры и спорта, культуры (за исключением земельных участков под культурно-развлекательными комплексами, казино и игровыми клубами), искусства;

— предназначенных для сельскохозяйственного использования;

абзац исключен с 1 января 2008 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167.

— Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167.

5. 0.5 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных для размещения гаражей, отдельно стоящих и (или) в составе гаражных кооперативов для личного использования.

6. Исключен с 1 января 2009 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167.

7. 1.2 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных:

— для размещения зданий, строений, сооружений промышленности, коммунального хозяйства, материально-технического, продовольственного снабжения, сбыта и заготовок;

— для размещения объектов транспорта (за исключением земельных участков под автозаправочными и газонаполнительными станциями, предприятиями автосервиса, гаражами, указанными в пункте 5 настоящей статьи, и автостоянками), объектов связи.

абзац исключен 1 января 2013 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 25. 10.2012 N 196.

10.2012 N 196.

8. Исключен с 1 января 2009 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167.

9. 1.5 процента от кадастровой стоимости участка в отношении прочих земельных участков.

Статья 4. Налоговые льготы, основания и порядок их применения

(в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 28.11.2017 N 188)

1. Не являются объектами налогообложения земельные участки, занятые под захоронения (кладбища), расположенные на территории муниципального образования «Город Астрахань».

2. Освобождаются от уплаты земельного налога:

1) Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

2) ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

3) инвалиды I, II, III групп;

4) дети-инвалиды;

(в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 20. 12.2007 N 178)

12.2007 N 178)

5) пенсионеры, пенсии которым назначены в порядке, установленном пенсионным законодательством Российской Федерации, в отношении земельных участков в размере 600 квадратных метров площади земельного участка;

6) родители воинов, погибших в горячих точках страны и мира;

7) физические лица, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, на производственном объединении «Маяк», сбросов радиоактивных отходов в реку Теча, ядерных испытаний на Семипалатинском полигоне;

8) физические лица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

9) физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

(п. 2 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 26.10.2007 N 117)

Решения Городской Думы муниципального образования «Город Астрахань» от 26.10.2007 N 117)

3. Исключен с 1 января 2013 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 25.10.2012 N 196.

3. Освобождаются от уплаты земельного налога бюджетные учреждения, финансируемые за счет средств бюджета муниципального образования «Город Астрахань», в отношении принадлежащих им земельных участков, предоставленных для непосредственного выполнения возложенных на эти учреждения функций.

(п. 3 введен Решением Городской Думы муниципального образования «Город Астрахань» от 20.11.2014 N 228)

4. Освобождаются от уплаты земельного налога органы местного самоуправления муниципального образования «Город Астрахань», их структурные подразделения, являющиеся юридическими лицами, казенные и автономные муниципальные учреждения, финансируемые за счет средств бюджета муниципального образования «Город Астрахань», в отношении принадлежащих им земельных участков, предоставленных для непосредственного выполнения возложенных на них функций.

(п. 4 введен Решением Городской Думы муниципального образования «Город Астрахань» от 04.12.2014 N 233)

Статья 5. Порядок и сроки уплаты налога и авансовых платежей по налогу

Абзац первый пункта 1 статьи 5 распространяется на правоотношения, возникшие с 1 января 2015 года (Решение Городской Думы муниципального образования «Город Астрахань» от 31.03.2016 N 26 (ред. 16.06.2016). |

1. Налог, подлежащий уплате в бюджет по истечении налогового периода, уплачивается налогоплательщиками — организациями не позднее 1 февраля года, следующего за налоговым периодом.

(в ред. Решения Совета муниципального образования «Город Астрахань» от 24.11.2005 N 225, Решения Городской Думы муниципального образования «Город Астрахань» от 31.03.2016 N 26 (ред. 16.06.2016)

Абзац второй пункта 1 статьи 5 распространяется на правоотношения, возникшие с 1 января 2015 года (Решение Городской Думы муниципального образования «Город Астрахань» от 31. |

Налогоплательщики — организации в течение налогового периода уплачивают три авансовых платежа по налогу по истечении первого, второго и третьего квартала текущего налогового периода, не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

(в ред. Решений Городской Думы муниципального образования «Город Астрахань» от 11.06.2008 N 91, от 31.03.2016 N 26 (ред. 16.06.2016)

Абзац исключен. — Решение Городской Думы муниципального образования «Город Астрахань» от 28.12.2015 N 74.

2. Налог и авансовые платежи по налогу уплачиваются в бюджет по месту нахождения земельных участков, признаваемых объектом налогообложения.

Статья 6. Исключена. — Решение Городской Думы муниципального образования «Город Астрахань» от 31.03.2016 N 26.

| |||

| В Государственную налоговую инспекцию___________________района (города) Налогоплательщик______________________________________________________ | |||

(наименование предприятия, организации) | |||

Идентификационный номер __ __ __ __ __ __ __ __ __ | |||

Ответственное лицо за расчет__________________________________________ | |||

| (должность и фамилия) | |||

Телефон____________ Местоположение участка_______________________________________________ | |||

| (населенный пункт) | |||

Расчетный счет №______________________________________________________ | |||

(наименование учреждения банка, код) | |||

РАСЧЕТ | |||

Виды угодий | Площадь, га | Ставка налога на 1 га, сумов | Сумма налога, сумов |

А | 1 | 2 | 3 |

1. Орошаемые общественные сельскохозяйственные угодья: 1 класса (0 — 10 балов) Орошаемые общественные сельскохозяйственные угодья: 1 класса (0 — 10 балов) | |||

| 2. класса (11 — 20 балов) | |||

| 3. класса (21 —30 балов) | |||

| 4. класса (31 — 40 балов) | |||

| 5. класса (41 — 50 балов) | |||

| 6. класса (51 — 60 балов) | |||

| 7. класса (61— 70 балов) | |||

| 8. класса (71 — 80 балов) | |||

9. класса (81 — 90 балов) класса (81 — 90 балов) | |||

| 10. класса (91 — 100 балов) | |||

| неоцененные земли | |||

| ИТОГО: | |||

| 2. Богарные, пашня, залежи и неорошаемые многолетние насаждения: в равнинной (не обеспеченной осадка) зоне | |||

| в равнинно-холмистой (полуобеспеченной осадками) зоне | |||

| в предгорной и горной (обеспеченной осадками) зонах | |||

| ИТОГО: | |||

3. Неорошаемые сенокосы и пастбища: Неорошаемые сенокосы и пастбища: в поясе «Чуль» | |||

| в поясе «Адырь» | |||

| в поясе «Тау» | |||

| ИТОГО: | |||

| 3. а. Неорошаемые сенокосы и пастбища лесохозяйственных предприятий, неиспользуемых для пастьбы скота | |||

| 4. Земли, находящиеся под водоемами, каналами, коллекторами, дорогами | |||

| 5. Общественные постройки и дворы | |||

6. Прочие земли, не используемые в сельском хозяйстве Прочие земли, не используемые в сельском хозяйстве | |||

| ИТОГО земли, облагаемые налогом: | |||

| 7. Земли, необлагаемые налогом | |||

| а) приусадебные земли и огорода | |||

| б) леса и другие защитные насаждения | |||

| в) объекты культуры, образования, здравоохранения, земли общего пользования населенных пунктов, кладбищ | |||

| г) вновь осваиваемые земли и земли существующего орошения, находящиеся в процессе мелиоративного улучшения | |||

| д) земли сельскохозяйственного и лесохозяйственного назначения используемые для научных и учебных целей | |||

| е) неплодоносящие сады и виноградники | |||

8. ИТОГО земель, не необлагаемых налогом: ИТОГО земель, не необлагаемых налогом: | |||

| 9. ВСЕГО ЗЕМЕЛЬ | |||

| Руководитель__________________________________________________ | |||

| (подпись, фамилия, инициалы) | |||

Главный бухгалтер_____________________________________________________ | |||

| (подпись, фамилия, инициалы) | |||

| Получил: Налоговый инспектор___________________________________________________ | |||

| (подпись, фамилия, инициалы) | |||

| |||

| |||

По настоящему расчету в лицевой счет плательщика начислено:__________ ____________________________________________________________ сумов. Экономист_____________________________________________________________ | |||

| (подпись, фамилия, инициалы) | |||

| |||

Земельный налог 2018 для юридических лиц

25 июня 2021

Земельный налог для юридических лиц устанавливается нормативными правовыми актами представительных органов муниципальных образований, а также законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя. Налогом облагаются земельные участки, расположенные в пределах таких муниципальных образований. Уплачивать земельный налог обязаны юридические лица, обладающие земельными участками на праве собственности либо праве постоянного (бессрочного) пользования.

Налоговая база (стоимость земельного участка, с которой будет рассчитываться налог) определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, за который уплачивается налог.

Если земельный участок образован в течение года, то налоговая база будет определяться как его кадастровая стоимость на день внесения в Единый государственный реестр недвижимости сведений.

Причем, если в течении года произошло изменение кадастровой стоимости земельного участка, то измененная стоимость будет использоваться для расчета налога только в последующие периоды. При определении налоговой базы в текущем и предыдущих годах такое изменение не учитывается за исключением:

- изменение кадастровой стоимости земельного участка произошло вследствие исправления ошибок, допущенных при определении его кадастровой стоимости. В этом случае изменения учитывается, начиная с года, в котором была применена ошибочно определенная кадастровая стоимость;

- изменения кадастровой стоимости земельного участка произведено по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда. В такой ситуации изменения учитываются, начиная с года, в котором подано заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

- изменение кадастровой стоимости земельного участка произошло вследствие изменения вида разрешенного использования земельного участка, его перевода из одной категории земель в другую и (или) изменения площади земельного участка. Такие изменения учитываются со дня внесения их в Единый государственный реестр недвижимости.

Налогоплательщики-юридические лица определяют налоговую базу самостоятельно на основании сведений Единого государственного реестра недвижимости о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования.

Куда платить земельный налог юридическим лицам в 2018 году

Уплачиваются земельный налог для юридических лиц и авансовые платежи по налогу в бюджет по месту нахождения земельных участков.

Сроки уплаты земельного налога в 2018 году юридическими лицами

Сроки уплаты земельного налога для юридических лиц, а также авансовых платежей по налогу устанавливаются нормативными правовыми актами представительных органов муниципальных образований или законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя.

При этом срок уплаты налога для юридических лиц-плательщиков налога не может быть установлен ранее 1 февраля года, следующего за истекшим налоговым периодом (календарным годом).

Как правило, в течение налогового периода юридические лица должны уплачивать авансовые платежи по налогу. Однако муниципальные образования могут предусмотреть порядок уплаты земельного налога, не предполагающий уплату авансовых платежей.

Ставка земельного налога в 2018 для юридических лиц

Ставки для уплаты земельного налога для юридических лиц устанавливаются решениями представительных органов муниципальных образований либо законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя.

Размеры таких ставок не могут превышать:

- 0,3 процента в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного

- использования в населенных пунктах и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

- ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд;

- 1,5 процента в отношении прочих земельных участков.

Муниципальными образованиями могут устанавливаться налоговые ставки в зависимости от категорий земель и (или) разрешенного использования земельного участка. В Москве ставка может меняться в зависимости от места нахождения земельного участка применительно к муниципальным образованиям, включенным в состав внутригородской территории города федерального значения Москвы в результате изменения его границ, в случае, если в соответствии с законом города федерального значения Москвы земельный налог отнесен к источникам доходов бюджетов указанных муниципальных образований.

В случае, если налоговые ставки не определены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя), налог уплачивается по приведенным выше ставкам.

Калькулятор налога на имущество— SmartAsset

Все о налогах на недвижимость На карте показана относительная стоимость налогов на недвижимость в США.При покупке дома вам необходимо учитывать налоги на недвижимость как текущие расходы. В конце концов, вы можете рассчитывать на получение налогового счета до тех пор, пока владеете недвижимостью. Это расходы, которые не исчезают со временем и обычно увеличиваются с годами по мере того, как ваш дом дорожает.

Федеральное правительство не регулирует размер вашей оплаты.Вместо этого он основан на налоговых сборах штата и округа. Таким образом, ваши налоговые обязательства по налогу на имущество зависят от того, где вы живете, и от стоимости вашей собственности.

В некоторых регионах страны ваш годовой счет по налогу на недвижимость может быть меньше суммы платежа по ипотеке за один месяц. В других местах он может в три-четыре раза превышать ваши ежемесячные расходы по ипотеке. Поскольку налоги на недвижимость настолько разнообразны и зависят от местоположения, вы захотите принять их во внимание, когда решаете, где жить. Во многих районах с высокими налогами на недвижимость есть отличные удобства, такие как хорошие школы и государственные программы, но вам нужно будет иметь место в вашем бюджете для налогов, если вы хотите там жить.

Финансовый консультант в вашем районе может помочь вам понять, как домовладение соответствует вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая налоги, выход на пенсию, планирование наследства и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Что такое налог на недвижимость?Проще говоря, налоги на имущество — это налоги, взимаемые с недвижимого имущества правительствами, как правило, на уровне штата, округа и на местном уровне. Налоги на имущество — одна из старейших форм налогообложения.Фактически, самые ранние известные записи о налогах на недвижимость относятся к VI веку до нашей эры. В США налоги на недвижимость предшествуют даже налогам на прибыль. Хотя некоторые штаты не взимают подоходный налог, во всех штатах, а также в Вашингтоне, округ Колумбия, есть налоги на имущество.

Для государственных и местных органов власти налоги на имущество необходимы для функционирования. На них приходится большая часть доходов, необходимых для финансирования инфраструктуры, общественной безопасности и государственных школ, не говоря уже о самоуправлении округа.

Возможно, вы уже заметили, что лучшие государственные школы обычно находятся в муниципалитетах с высокой стоимостью жилья и высокими налогами на недвижимость.В то время как некоторые штаты предоставляют государственные фонды для проектов округов, в других штатах округа оставляют налоги и используют их полностью по своему усмотрению. Для последней группы это означает финансирование всех услуг округа за счет налогов на недвижимость.

Чтобы получить представление о том, куда могут пойти ваши деньги от налога на недвижимость, взгляните на разбивку налогов на недвижимость в Эйвондейле, штат Аризона.

Вы можете видеть, что округ Марикопа получает сокращение, так же как и местные школьные округа и колледжи, библиотека и пожарная часть. Хотя здесь показан конкретный пример, вы можете не найти такой же разбивки налоговых сборов там, где вы живете.Счет вашего налога на имущество часто зависит от бюджетов округа, голосов по бюджету школьного округа и других переменных факторов, которые зависят от того, где вы владеете недвижимостью.

Как работают налоги на имущество?Давайте определим пару ключевых терминов, прежде чем мы углубимся в детали того, как работают налоги на имущество. Во-первых, вы должны ознакомиться с «оценочным коэффициентом». Коэффициент оценки — это соотношение стоимости дома, определенного официальной оценкой (обычно проводимой оценщиком округа), и стоимостью, определенной рынком.Итак, если оценочная стоимость вашего дома составляет 200 000 долларов, а рыночная стоимость — 250 000 долларов, то коэффициент оценки составляет 80% (200 000/250 000). Рыночная стоимость вашего дома, умноженная на коэффициент оценки в вашем районе, равна оценочной стоимости вашей собственности для целей налогообложения.

Хотите знать, как окружной асессор оценивает вашу собственность? Опять же, это будет зависеть от практики вашего округа, но обычно аттестация проводится раз в год, раз в пять лет или где-то между ними. Иногда процесс может усложняться.В некоторых штатах ваша оценочная стоимость равна текущему рыночному курсу вашего дома. Оценщик определяет это, сравнивая недавние продажи домов, подобных вашему. В других штатах ваша оценочная стоимость на тысячи меньше рыночной. Почти в каждом уездном правительстве объясняется, как действуют налоги на имущество в пределах его границ, и вы можете найти дополнительную информацию лично или на веб-сайте местного правительства.

Еще один важный термин, который необходимо понять, — это ставки помола. Ставка вознаграждения — это сумма налога на 1000 долларов оценочной стоимости, которая взимается в виде налогов.Ставки миллинга выражаются в десятых долях цента, что означает, что один миллион составляет 0,001 доллара. Например, для дома стоимостью 300 000 долларов ставка мельницы в 0,003 доллара будет равна 900 долларам в виде причитающихся налогов (0,003 доллара x 300 000 долларов США оценочной стоимости = 900 долларов США).

Чтобы собрать все вместе, возьмите свою оценочную стоимость и вычтите все применимые льготы, на которые вы имеете право, и вы получите налогооблагаемую стоимость своей собственности.

Затем эта налогооблагаемая стоимость умножается на сумму всех применимых ставок за милю. Как вы можете видеть в приведенном выше примере Avondale, у каждого школьного округа есть своя собственная ставка за милю.Все отдельные налоговые сборы добавляются и затем применяются к вашей налогооблагаемой стоимости. Подсчитанное вами число (миллаж, умноженное на налогооблагаемую стоимость) показывает сумму налога на недвижимость до вычета любых кредитов. Обратите внимание, что налоговые льготы отличаются от налоговых льгот и доступны не везде. Вам нужно будет узнать в своем округе, имеете ли вы право на получение такой помощи.

Эти кредиты вычитаются из любых налогов, которые вы должны заплатить. Как только вы найдете это число, у вас будет общий счет по налогу на имущество.

То, как вы платите налоги на недвижимость, варьируется от места к месту.Некоторые люди ежемесячно доплачивают своему ипотечному кредитору. Кредитор хранит эти деньги на условном депонировании, а затем платит правительству от имени домовладельца. Другие люди оплачивают счет по налогу на имущество непосредственно правительству округа ежемесячно, ежеквартально, раз в полгода или год. Ваш график платежей будет зависеть от того, как ваш округ собирает налоги.

Что такое освобождение от налога на имущество?Вот некоторые из наиболее распространенных освобождений от налога на имущество:

- Усадьба

- Лица с ограниченными возможностями

- Пожилые граждане

- Ветераны / ветераны-инвалиды

Большинство штатов и округов включают определенные льготы по налогу на имущество сверх полной льготы, предоставленные религиозным или некоммерческим группам.Эти специальные льготы обычно представляют собой снижение налогооблагаемой стоимости до 50%. Однако ставки могут отличаться в зависимости от местоположения.

Некоторые штаты предлагают льготы, структурированные как автоматические сокращения без какого-либо участия домовладельца, если ваша собственность является вашим основным местом жительства. В других штатах и округах требуются заявления и доказательства для конкретных исключений, например, для домовладельца, который является ветераном-инвалидом.

Давайте рассмотрим пример освобождения усадьбы, которое защищает пережившего супруга и защищает стоимость дома от налогов на имущество и кредиторов в случае смерти домовладельца.

Предположим, ваш штат предлагает освобождение от уплаты налога на приусадебное хозяйство для основного места жительства домовладельца, которое предлагает 50% -ную скидку от налогооблагаемой стоимости дома.

Это означает, что если ваш дом был оценен в 150 000 долларов и вы соответствуете требованиям для освобождения от уплаты налога в размере 50%, стоимость вашего дома, облагаемого налогом, составит 75 000 долларов. Ставки погашения будут применяться к уменьшенному количеству, а не к полной оценочной стоимости.

Стоит потратить некоторое время на то, чтобы выяснить, имеете ли вы право на какие-либо применимые льготы в вашем регионе.Если вы это сделаете, вы сможете сэкономить тысячи за годы.

Налоги на недвижимость по штатамВ целом домовладельцы платят больше всего налогов на недвижимость в Нью-Джерси, который имеет одни из самых высоких эффективных налоговых ставок в стране. Средняя эффективная ставка штата составляет 2,42% от стоимости дома по сравнению со средним показателем по стране 1,07%.

При средней эффективной ставке 0,28%, как ни удивительно, наименее дорогим штатом для уплаты налогов на недвижимость являются Гавайи. Несмотря на свою репутацию дорогостоящего места для жизни, Гавайи имеют щедрые льготы для домовладельцев для основных жителей, что значительно снижает налогооблагаемую стоимость.Налоговые льготы обычно помогают тем, кто постоянно живет на Гавайях, а не тем, кто владеет там вторым домом.

Также следует отметить законы Колорадо и Орегона о налоге на имущество, которые избиратели приняли для ограничения значительного увеличения налогооблагаемой стоимости. Во многих штатах нет ограничений на то, сколько налогов на недвижимость может изменяться ежегодно, но эти два являются примерами правительств штатов, которые принимают законы из-за беспокойства налогоплательщиков.

Bottom LineКогда вы решаете, где вы хотите купить дом, налоги на недвижимость должны играть роль в ваших обсуждениях.Разница между округами и школьными округами может быть значительной. В отличие от платежей по ипотеке, налоги на недвижимость никогда не исчезают. Возможно, вы сможете получить льготу по налогу на имущество, когда станете пожилым человеком, но вам следует запланировать включение налога на имущество в качестве постоянной части вашего бюджета, прежде чем вы сделаете прыжок в домовладение.

Определение налога на имущество

Что такое налог на имущество?

Налог на имущество — это налог, уплачиваемый с имущества, принадлежащего физическому или юридическому лицу, например корпорации.Чаще всего налог на недвижимость представляет собой адвалорный налог на недвижимость, который можно рассматривать как регрессивный налог. Он рассчитывается органом местного самоуправления по месту нахождения объекта недвижимости и оплачивается владельцем недвижимости. Налог обычно основан на стоимости собственности, в том числе земли. Однако во многих юрисдикциях также облагается налогом материальное личное имущество, такое как автомобили и лодки.

Местный орган управления будет использовать начисленные налоги для финансирования работ по улучшению водоснабжения и канализации, а также для обеспечения правоохранительных органов, противопожарной защиты, образования, строительства дорог и шоссе, библиотек и других услуг, приносящих пользу сообществу.Акты перераспределения не взаимодействуют с налогами на имущество.

Ключевые выводы

- Владельцы недвижимости платят налог на недвижимость, рассчитываемый местным правительством по месту нахождения объекта недвижимости.

- Налог на имущество основан на стоимости имущества, которое может быть недвижимостью или, во многих юрисдикциях, также и материальным личным имуществом.

- Улучшения водоснабжения и канализации используют начисленные налоги.

Общие сведения о налоге на недвижимость

Ставки налога на имущество и типы имущества, облагаемого налогом, зависят от юрисдикции.При покупке недвижимости важно внимательно изучить применимое налоговое законодательство.

В большинстве стран Организации экономического сотрудничества и развития (ОЭСР) налог на недвижимое имущество представляет собой низкую долю федеральных доходов по сравнению с подоходным налогом и налогом на добавленную стоимость. Однако ставка в Соединенных Штатах значительно выше, чем во многих европейских странах. Многие эмпирики и эксперты призывали к повышению ставок налога на имущество в развитых странах.Они утверждают, что предсказуемость и рыночно-корректирующий характер налога способствует стабильности и правильному развитию недвижимости.

Оценка вашего налога на имущество: что это значит?

Как работает налог на имущество?

Сумма задолженности владельцев по налогу на имущество определяется путем умножения ставки налога на имущество на текущую рыночную стоимость соответствующих земель. Большинство налоговых органов ежегодно пересчитывают ставку налога. Практически все налоги на недвижимость взимаются с недвижимого имущества, которое законодательно определяется и классифицируется государственным аппаратом.Недвижимость включает землю, строения или другие стационарные постройки.

В конечном счете, владельцы собственности должны платить ставки, определяемые муниципальным правительством. Муниципалитет наймет налогового инспектора, который оценит местную собственность. В некоторых областях налоговый инспектор может быть выборным должностным лицом. Оценщик назначит налог на недвижимость владельцам на основе текущей справедливой рыночной стоимости. Эта стоимость становится оценочной стоимостью дома.

График уплаты налога на имущество зависит от населенного пункта.Почти во всех местных кодексах налога на имущество существуют механизмы, с помощью которых владелец может обсудить свою налоговую ставку с оценщиком или официально оспорить ее. Если налоги на имущество остаются неуплаченными, налоговый орган может наложить арест на имущество. Покупатели всегда должны пройти полный обзор неоплаченных залоговых прав перед покупкой любой собственности.

Налог на недвижимость против налога на недвижимость

Люди часто используют термины «налог на имущество» и «налог на недвижимость» как синонимы. И отчасти это правда: налог на недвижимость — это налог на недвижимость.Однако наоборот. Не все налоги на недвижимость относятся к налогам на недвижимость.

Как отмечалось выше, помимо недвижимости, многие юрисдикции также взимают налоги на недвижимость с материальной личной собственности. Согласно отчету Налогового фонда за 2019 год, в 43 государствах облагается налогом материальное личное имущество. Оба типа имущества подлежат вычету из налогооблагаемой базы, если вы подадите Приложение А вместе с подоходным налогом. Однако после принятия Закона о сокращении налогов и занятости сумма государственных и местных налогов (ОСВ), которые налогоплательщики могли вычитать из своих федеральных подоходных налогов, упала с неограниченного лимита до 10 000 долларов в год как для супружеских пар, так и для налогоплательщиков-одиночек.Лица, состоящие в браке, имеют ограничение в размере 5 000 долларов США.

Итак, разница в следующем: налоги на недвижимость — это налоги только на недвижимость; налоги на имущество могут включать как недвижимое имущество, так и материальное личное имущество.

Как исчисляется налог на имущество

Ежегодно миллионы домовладельцев платят налоги на недвижимость. Вместо того, чтобы просто оплачивать налоговый счет в срок, важно понимать расчеты того, как налоги на недвижимость оцениваются офисом оценщика в вашем районе.Таким образом, вы можете быть уверены, что вам не переплачивают.

Оценка налога на имущество

Разные типы собственности имеют разные виды налогов, начисляемых на землю и ее структуры. Например, пустая земля будет иметь значительно более низкую оценочную стоимость, чем сопоставимая часть собственности, которая улучшена, и, как следствие, она будет иметь более низкие налоги на недвижимость. Если есть доступ к коммунальным услугам, таким как канализация, вода и газ, оценка земли может быть выше. Если оценщик считает, что земля имеет потенциал для развития, это может привести к более высокой оценке и увеличению налогов для собственника.Сумма налога на недвижимость исходит из процента от оценочной стоимости недвижимости.

Ключевые выводы

- Налоги на недвижимость являются основным источником дохода для органов местного самоуправления и штата и используются для финансирования таких услуг, как образование, транспорт, чрезвычайные ситуации, парки, места отдыха и библиотеки.

- Города, округа и школьные округа в регионе имеют право взимать налоги с собственности в пределах своих границ.

- Ставки налога для каждой юрисдикции рассчитываются отдельно; затем все сборы складываются, чтобы определить общую ставку налога — так называемую ставку налога — для всего региона.

- Налог на недвижимость рассчитывается путем умножения установленной ставки на оценочную стоимость вашей собственности.

- Чтобы получить оценочную стоимость, оценщик сначала оценивает рыночную стоимость вашей собственности, используя один или комбинацию трех методов: оценка продаж, метод затрат и метод дохода.

- Затем рыночная стоимость умножается на оценочную ставку, чтобы получить оценочную стоимость.

Налоги на недвижимость являются основным источником дохода для городских и уездных властей.Различные правления, советы и законодательные органы встречаются, чтобы определить соответствующие ставки. Они проводят бюджетные слушания, чтобы определить, сколько денег необходимо выделить для оказания различных услуг, необходимых местному сообществу. Эти услуги, такие как образование, транспорт, экстренная помощь, парки, места отдыха и библиотеки, финансируются за счет налогов на собственность.

Начиная с 2018 налогового года, Закон о сокращении налогов и рабочих местах установил ограничение в размере 10 000 долларов США в год (5 000 долларов США для тех, кто состоит в браке и подает документы отдельно) на федеральные отчисления по налогам штата и местным налогам (SALT).Эта цифра включает в себя все налоги на недвижимость, прибыль и налоги с продаж.

СМОТРЕТЬ: Как рассчитываются налоги на недвижимость?

Расчет налога на имущество

Налог на недвижимость рассчитывается исходя из стоимости недвижимости. Это касается как земли, так и построек на ней. Как правило, налоговые инспекторы оценивают имущество каждые один-пять лет и взимают с зарегистрированного владельца соответствующую ставку в соответствии со стандартами, установленными налоговым органом. Оценщики рассчитывают эту стоимость, используя заводской сбор, также называемый налогом на землю, и оценочную стоимость имущества.

Миллионный сбор или налог

Сбор за фабрику — это ставка налога, взимаемая со стоимости вашей собственности, при этом одна мельница составляет одну десятую цента. Таким образом, для 1000 долларов оценочной стоимости собственности одна мельница будет равна 1 доллару.

Налоговые сборы для каждой налоговой юрисдикции в районе рассчитываются отдельно; затем все сборы складываются, чтобы определить общую ставку проката для всего региона. Как правило, каждый город, округ и школьный округ имеют право взимать налоги с собственности в пределах своих границ.Каждая организация рассчитывает требуемый заводской сбор, а затем они суммируются, чтобы рассчитать общий заводской сбор.

Например, предположим, что общая оценочная стоимость недвижимости в округе составляет 100 миллионов долларов, и округ решает, что ему нужны налоговые поступления в размере 1 миллиона долларов для выполнения необходимых операций. Комиссионный сбор составит 1 миллион долларов, разделенный на 100 миллионов долларов, что равно 1%.

Теперь предположим, что город и школьный округ рассчитали заводской сбор в размере 0,5% и 3% соответственно. Общий заводской сбор для региона составит 4.5% (1% + 0,5% + 3%) или 45 мельниц.

3 способа оценки стоимости имущества

Налог на недвижимость рассчитывается путем умножения сбора фабрики на оценочную стоимость собственности владельца. Оценочная стоимость определяет разумную рыночную стоимость вашего дома. Он основан на преобладающих условиях местного рынка недвижимости.

Оценщик изучит всю соответствующую информацию о вашей собственности, чтобы оценить ее общую стоимость. Чтобы дать вам наиболее точную оценку, оценщик должен посмотреть, за что продаются сопоставимые объекты недвижимости в текущих рыночных условиях, сколько будет стоить замена имущества, затраты на обслуживание для владельца недвижимости, любые улучшения, которые были завершены, любой доход, который вы получаете от собственности, и сколько процентов будет взиматься за покупку или строительство собственности, сопоставимой с вашей.

Оценщик может оценить рыночную стоимость собственности, используя три различных метода, и у него есть возможность выбрать один или любую комбинацию из трех.

1. Выполнение оценки продаж

Оценщик оценивает недвижимость, используя сопоставимые продажи в этом районе. Критерии включают местоположение, состояние собственности, любые улучшения и общие рыночные условия. Затем оценщик вносит поправки в цифры, чтобы показать конкретные изменения в собственности, такие как новые дополнения и обновления.

2. Метод затрат

Это когда оценщик определяет стоимость вашего имущества на основе того, сколько будет стоить его замена. Если собственность более старая, оценщики определяют сумму амортизации, которая произошла, и сколько это имущество было бы стоить, если бы оно было пустым. Для более новой собственности оценщик вычитает любую реалистичную амортизацию и смотрит на затраты на строительные материалы и рабочую силу, включая эти цифры в окончательную стоимость имущества.

3.Метод дохода

Этот метод основан на том, какой доход вы могли бы получить от собственности, если бы она была сдана в аренду. Используя доходный подход, оценщик рассматривает расходы на содержание собственности, управление имуществом, страхование и налоги, а также доход, который вы могли бы разумно ожидать от собственности. После определения рыночной стоимости имущества оценочная стоимость будет получена путем умножения ее фактической стоимости на оценочную ставку. Эта ставка представляет собой единый процент, варьируется в зависимости от налоговой юрисдикции и может составлять любой процент ниже 100%.После получения оценочной стоимости она умножается на заводской сбор, чтобы определить подлежащие уплате налоги на недвижимость.

Например, предположим, что оценщик определяет, что стоимость вашей собственности составляет 500 000 долларов, а ставка оценки составляет 8%. Оценочная стоимость составит 40 000 долларов. Если взять заводской сбор в размере 4,5%, который мы рассчитали ранее, то сумма налога составит 1800 долларов (40 000 долларов x 4,5%).

После того, как оценщик определил стоимость, он работает в два этапа: во-первых, он отправляет оценочную стоимость собственности владельцу; затем они вносят налоговый счет.

Полезная информация по налогу на имущество

Большинство налогов на недвижимость проводится ежегодно или каждые пять лет, в зависимости от общины, в которой находится недвижимость. После того, как собственник получил оценку имущества, счет по налогу на имущество отправляется отдельно.

Информация, которой располагает оценщик, считается частью публичного реестра. Владельцы могут увидеть, сколько они должны заплатить, перейдя на веб-сайт оценщика и введя свой адрес.Иногда с них могут взимать небольшую плату за доступ к этим материалам. Другой вариант — пойти в кабинет эксперта в окружном суде. Оказавшись в окружном суде, вы можете найти информацию и распечатать копию за символическую плату.

Итог

Налоги на недвижимость могут сбивать с толку. Чтобы заплатить правильную сумму, необходимо понимать, как рассчитывается налог, где получить эту информацию, а также когда налоговые счета отправлены и подлежат оплате. Некоторые города позволяют своим жителям просматривать и / или оплачивать свои счета по налогу на недвижимость в Интернете.Владельцы собственности должны вносить свой вклад, чтобы оставаться образованными, зная, как рассчитываются налоги в период выставления счетов и где они могут их найти.

Калькулятор налога на имущество и как работает налог на имущество

Налог на имущество, иногда называемый адвалорным налогом, представляет собой налог на недвижимость и некоторые другие виды собственности. Местные органы власти обычно исчисляют налог на недвижимость, и владелец недвижимости платит налог. Налог на недвижимость обычно зависит от местоположения недвижимости и ее стоимости.

Как правило, налоги на имущество поступают в местные органы власти для финансирования школьных округов, полиции и пожарных служб, строительства дорог и других местных служб.

Неуплата налога на недвижимость может привести к наложению налоговым органом налогового залога на недвижимость. Налоговое удержание — это судебный иск против собственности или финансовых активов, которыми вы владеете или которые могли получить. Это не арест ваших активов, это требование на них. Если вы продадите актив, государство может иметь право на часть или всю выручку.

Покупатели и продавцы часто обнаруживают налоговые залоговые права на недвижимость, выполняя поиск по названию.

Налог на имущество обычно определяется путем умножения стоимости имущества на ставку налога: Налог на имущество = стоимость имущества x ставка налога

Вот что входит в определение двух компонентов вашего налогового счета.

1. Стоимость собственности

Оценщики (иногда называемые оценщиками), работающие в местных налоговых органах, отслеживают стоимость каждого участка земли и недвижимости в налоговом округе, таком как город или округ. .Они поддерживают базы данных о стоимости местной собственности, часто используя сложное картографическое программное обеспечение.

Оценочная стоимость вашего дома, скорее всего, будет меньше его рыночной стоимости. Насколько меньше будет зависеть от местоположения, но это обычное дело.

В округе может быть много способов обнаружить изменения в стоимости вашего дома, включая проверки, заявки на получение разрешений от проекта реконструкции, отчеты от соседей или регулярные обновления.

Автомобили, машины и другое имущество могут облагаться налогом на личное имущество.

2. Ставка налога

Ставки налога на недвижимость часто основаны на «ставке мельницы», где одна мельница равна одной тысячной доллара. Ваша налоговая ставка может быть выражена не в процентах, а в количестве предприятий.

Например, если местная ставка налога на недвижимость для домов составляет 15 мельниц, домовладельцы платят налог в размере 15 долларов за каждые 1000 долларов оценочной стоимости дома. Соответственно, дом с оценочной стоимостью 200 000 долларов будет облагаться налогом в 3 000 долларов.

Некоторые налоговые органы применяют ставку налога только к части стоимости дома, а не к полной стоимости дома. Это может уменьшить счет.

Местный налоговый орган, скорее всего, ваш округ, но, возможно, ваш город или поселок, как правило, определяет ставку налога.

Можете ли вы снизить сумму налога на имущество?

Если вы не согласны с счетом по налогу на имущество в отношении вашего дома, вы можете оспорить его, оспорив оценочную стоимость вашего дома.Вам нужно будет доказать, что оценочная стоимость не отражает истинную стоимость вашей собственности. В случае успеха ваша апелляция может привести к снижению суммы налога на имущество.

Убедитесь, что данные оценки точны и соответствуют сведениям о вашей собственности.

Соберите сопоставимые списки или попросите агента по недвижимости получить для вас записи сопоставимых продаж. Часто налоговые отчеты доступны в Интернете у местного налогового инспектора.

Позвоните в офис эксперта, чтобы узнать о процессе разрешения споров.Стремитесь показать, что дома с аналогичной налоговой стоимостью лучше, чем ваши. Начните с обсуждения результатов по телефону или лично.

Если вы не удовлетворены, вы можете продолжить рассмотрение дела в независимой налоговой апелляционной комиссии.

Узнайте больше о способах заработать на своем доме

Как платить налоги на недвижимость

Как правило, есть два способа оплаты счета:

Выпишите чек или оплатите онлайн один раз в год или один раз в полгода при поступлении счета от налогового органа.

Откладывайте деньги каждый месяц на счет условного депонирования при оплате ипотеки.

Не предполагайте, что вы платите налог на недвижимость, когда передаете деньги эскроу-компании. Думайте об этом как о «сбережениях» на налоговых счетах. Компания условного депонирования использует деньги на вашем счете условного депонирования для оплаты налога при поступлении счета.

Если вы пытаетесь заплатить налог на недвижимость в Интернете, найти налоговую отчетность или хотите узнать, сколько налога взимается в вашем районе, посетите веб-сайт налогового инспектора вашего округа.

Как вычесть налог на недвижимость из вашей налоговой декларации

Используйте таблицу А при подаче декларации, чтобы рассчитать размер вычета.

Вы можете вычесть до 10 000 долларов США (5 000 долларов США при раздельном оформлении брака) за комбинацию налогов на собственность и государственных и местных налогов на прибыль или налогов с продаж.

Вам нужно будет разбить налоги по статьям вместо стандартного вычета, если вы хотите вычесть налог на недвижимость. Если вы разберете по статьям, то, вероятно, у вас уйдет больше времени на уплату налогов, но в конечном итоге вы получите более низкий налоговый счет.

Налог на недвижимость | Департамент доходов штата Вашингтон

Ваш окружной асессор и казначей управляют налогом на недвижимость. Оценщики округа оценивают (оценивают) вашего имущества, а казначеи округа собирают налога на имущество.

Налоговое управление собирает налог на имущество , а не . Мы контролируем администрирование налогов на недвижимость на уровне штата и на местном уровне.

Исключения для некоммерческих организаций

Оплата налога на недвижимость

Вы должны платить налоги на недвижимость непосредственно в казначейство графства, где находится ваша собственность.Чтобы помочь вам, мы предоставили контактную информацию 39 округов Вашингтона.

Узнайте больше об уплате или обжаловании налога на недвижимость.

Могу ли я подать апелляцию на оценку моего имущества?

Вы можете подать апелляцию на оценку вашего имущества в окружной совет по уравнениям в округе, где находится ваша собственность.

Что делать, если я не могу заплатить налог на недвижимость?

Если вы живете в Вашингтоне и соответствуете определенным критериям, таким как возраст и доход, вы можете иметь право на освобождение или отсрочку.

Как финансирование школ влияет на мои налоги на недвижимость?

Около одной трети вашего налога на недвижимость идет на финансирование образования. Законодательный орган принял законопроект об объединенной палате (EHB) 2242 в 2017 году в ответ на постановление Верховного суда о финансировании образования. В этот счет вносятся изменения на:

- налоги на имущество, взимаемые государством.

- утвержденные избирателями налоги на имущество, взимаемые школьными округами.

- государственное финансирование отдельных школьных округов.

В 2018 году Законодательное собрание внесло дополнительные изменения, чтобы снизить ставку сбора налогов в 2019 году.

Куда идет ваш налог на недвижимость?

Налоги на недвижимость составляют не менее 9,4 процента Общего фонда штата, который поддерживает общественные услуги для жителей Вашингтона. В обзоре Revenue at a Glance содержится более подробная информация о налогах на недвижимость и о том, как они помогают финансировать эти услуги.

Вопросов?

Пожалуйста, свяжитесь с местными властями округа.

Налог на недвижимость | Сервис

Ставка налога

от оценочной стоимости имущества.

Кто платит налог

Каждый, кто владеет облагаемой налогом недвижимостью в Филадельфии, несет ответственность за уплату налога на недвижимость. Как правило, налог на недвижимость должен платить собственник. Однако любой, у кого есть интерес к собственности, например, кто-то, кто живет в ней, должен убедиться, что налоги на недвижимость уплачиваются.

Важные даты

Платежи подлежат оплате 31 марта.Налоговое управление обычно отправляет налоговые декларации на недвижимость владельцам недвижимости в декабре, за несколько месяцев до установленного срока в марте.

Налоговые ставки, пени и сборы

Сколько это стоит?

Город Филадельфия и школьный округ Филадельфии облагают налогом всю недвижимость в городе. Ставки на 2021 налоговый год:

.0,6317% (город) + 0,7681% (школьный округ) = 1,3998% (всего)

Сумма налога на недвижимость, которую вы должны, определяется стоимостью вашей собственности, оцененной Управлением по оценке имущества (OPA).Если вы не согласны с оценкой вашей собственности, вы можете подать апелляцию в Налоговую комиссию (BRT). Апелляции должны быть поданы до первого понедельника октября года, предшествующего налоговому году, в который вы подаете апелляцию. (Например, чтобы оспорить повышение оценки вашего имущества, которое должно вступить в силу в 2020 налоговом году, вам необходимо подать апелляцию до первого понедельника октября 2019 года.)

Что произойдет, если вы не заплатите вовремя?

Если вы не уплатите налоги на недвижимость до 31 марта, повышенные сборы, включая проценты, будут добавлены к основной сумме налога.Эти сборы, вместе называемые «надбавками», начисляются по ставке 1,5% в месяц, начиная с 1 апреля до 1 января следующего года.

Если налоги остаются неуплаченными 1 января следующего года:

- Максимальное добавление 15% добавляется к основному сальдо;

- Налоги зарегистрированы как просроченные; и

- Залог подано в размере общей просрочки с учетом дополнений.

- Городские власти могут начать процесс продажи вашего дома на распродаже шерифа.

Скидки и льготы

Имеете ли вы право на скидку?

Срок уплаты налога на недвижимость — 31 марта.

Город Филадельфия также предлагает ряд программ помощи на основе дохода для домашних хозяйств, занимаемых владельцами, и пожилых людей. Эти программы включают:

Пенсильвания также предлагает программу, основанную на доходе, для пенсионеров. Программа налога на имущество / скидки при аренде. Посетите веб-сайт Содружества Пенсильвании, чтобы получить полную информацию о праве на участие и подробную информацию о заявлении. Вы также можете позвонить в окружной офис Содружества Наций в Филадельфии по телефону (215) 560-2056. Вам не нужна квитанция об уплате городского налога на недвижимость, чтобы подать заявку на получение льготы по налогу на недвижимость Содружества.

Можно ли освободить вас от уплаты налога?

Городские власти предлагают ряд программ снижения и освобождения от налогов на недвижимость. Эти программы включают:

- Освобождение от прав на усадьбу для всех домовладельцев Филадельфии, заполнивших заявление.Эта программа снижает налогооблагаемую часть оценки вашего имущества на 45000 долларов США, действующую для счетов за налоги на недвижимость за 2020 год.

- Льготы по налогу на имущество для жилых и коммерческих проектов. Уменьшение выбросов способствует новому строительству или восстановлению собственности, делая их более доступными.

- Налоговые льготы для некоммерческих организаций для соответствующих некоммерческих организаций.

- Корректировка катастрофических убытков для людей, чье имущество было повреждено в результате пожара или другого стихийного бедствия.Чтобы считаться катастрофическим, ущерб должен приводить к снижению стоимости имущества на 50% или более.

Содружество Пенсильвании также предлагает освобождение от уплаты налога на недвижимость для ветеранов-инвалидов , которое позволяет освобождать дом ветерана от налога на недвижимость, если ветеран имеет инвалидность, связанную с обслуживанием.

Как платить

Оплатить онлайн

Платите онлайн через городской налоговый портал по налогу на недвижимость, указав свой физический адрес или номер Управления оценки имущества (OPA).Вы сможете проверить свой налоговый баланс и произвести платеж с помощью инструмента поиска адресов.

Оплата по почте