Что это такое кредиторская задолженность простыми словами: определение и классификация

- Определение кредиторской задолженности и дебиторской

- Виды

- Базовые знания

- Разновидности

- Отражение дебиторских обязательств

- Когда можно покрывать обязательства

- Какие долги нельзя просрочить

- Расчеты по страховке

- Как списать долги

- Как восстановить доход после акта

- Рассмотрение дела в суде

Определение кредиторской задолженности и дебиторской

Ключевое различие заключается в том, что дебиторка – это объем финансовых средств, которые должны быть выплачены в пользу предприятия. К примеру, заказчик еще не внес деньги на счет, чтобы оплатить товар, но сама фирма его уж отправила. А вот долг по кредиту – это средства, которые уже должна внести компания за какие-то услуги или по иным поводам.

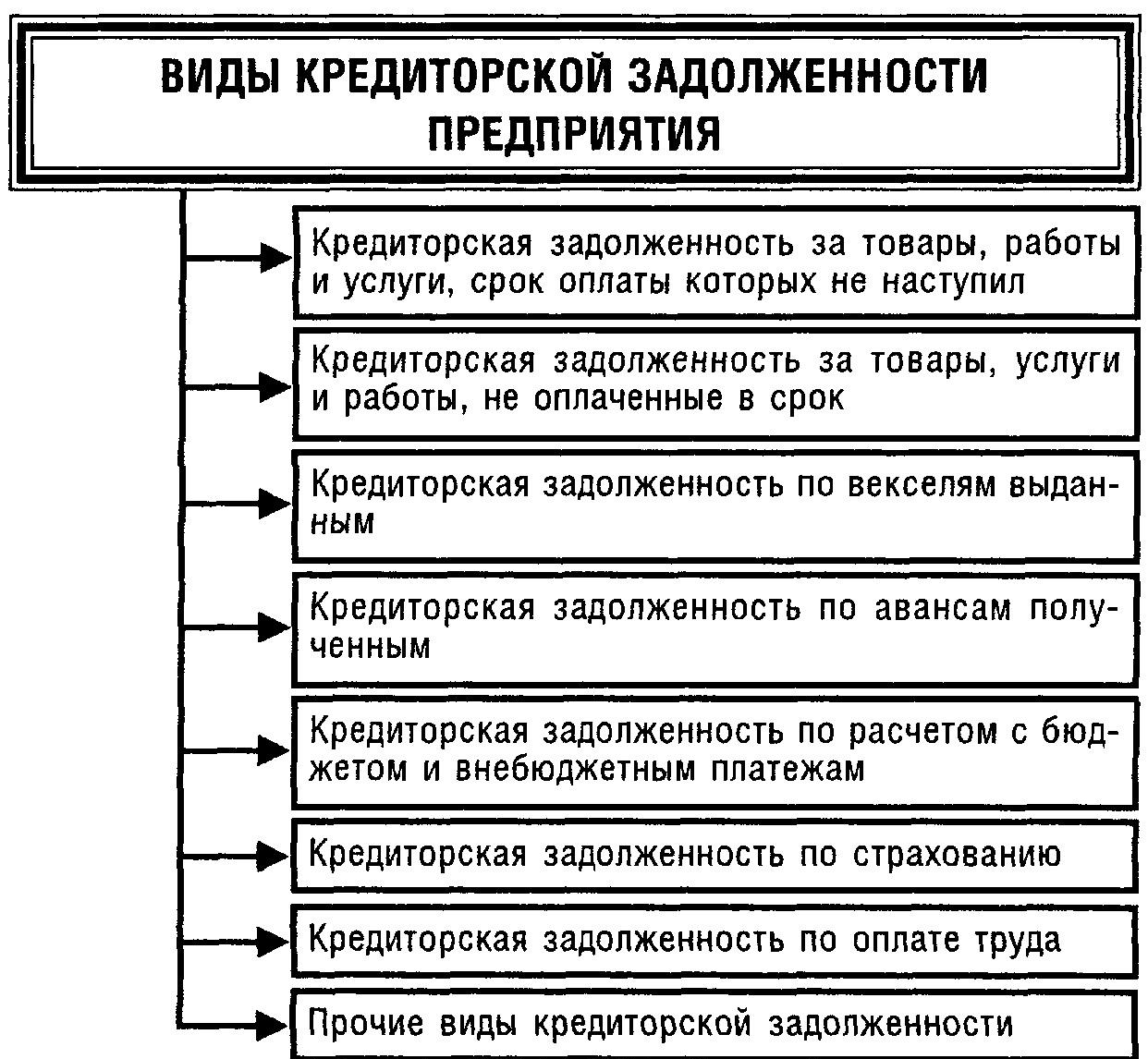

Виды

Принято градировать эту статью на несколько видов, которые отличаются своим происхождением, источником.

- Задержанные переводы поставщикам или подрядчикам.

- Транспортировка товарных единиц, когда деньги за него уже были получены.

- Оплата подсобных работ.

- Расчеты с аутсорсинг проектами.

- Передача заработка сотрудникам предприятия.

- Векселя.

- Переводы в налоговые органы, фонды и схожее.

Просроченная дебиторка опасна

Разумеется, если анализ отчетности показал, что дебиторка висит уже порядка месяца и более, то это весьма серьезная ситуация. Тысячи компаний банкротились просто потому что им нечем была рассчитываться с сотрудниками и поставщиками. Хотя потенциально баланс предприятия был в плюсе. Только вот деньги еще не перевели. Скажем, в течение полугода.

А если взять в расчет еще и наличие кредиторской задолженности, статьи расходов все возрастают, а дохода как не было, так и нет.

Банкротство физических лиц

от 7200 руб/месяц

ПодробнееСписание долгов по кредитам

от 7200 руб/месяц

ПодробнееОпределение

Фактически это финансовое обязательство, обязательное к уплате. Но не на основе стандартной схемы. Оппонент не дает деньги взаймы, а лишь выполняет свою сторону сделки. Платит или, напротив, высылает товар. А вот вторая сторона пока не успела исполнить свои обязанности.

Базовые знания

Стоит понимать, кредиторская задолженность организации относится к бухгалтерскому учету. Как и дебиторка, собственно. Главное, что нужно знать – наличие этих двух статей вполне нормально для любой компании на разных этапах жизни. Нет ничего плохого в том, что вам не перевели финансы за услугу в течение недели и даже месяца. Это основной принцип работы коммерческих структур, если бы все сделки совершались только по факту и за наличную форму, рынок бы встал. Но вот когда ваши долги превалируют на теми деньгами, которые должны вам – это звоночек об отрицательном балансе. И это уже плохо.

Если разрыв будет увеличиваться, да еще и время расчетов (возврата и расхода) не будет схожим, то компания физически не сможет это пережить. Если не возьмет новые ссуды, по которым начнут капать проценты. А они еще сильнее уведут вас в минус.

Область применения

Эти знания нужны как руководителям, так и бухгалтерам. Кроме того, всем, кто связан с финансовой стороной жизни проекта. От аналитиков до коммивояжеров. Но главное значение, конечно, в области менеджмента. Ведь бухгалтера и так отлично ориентируются в сфере.

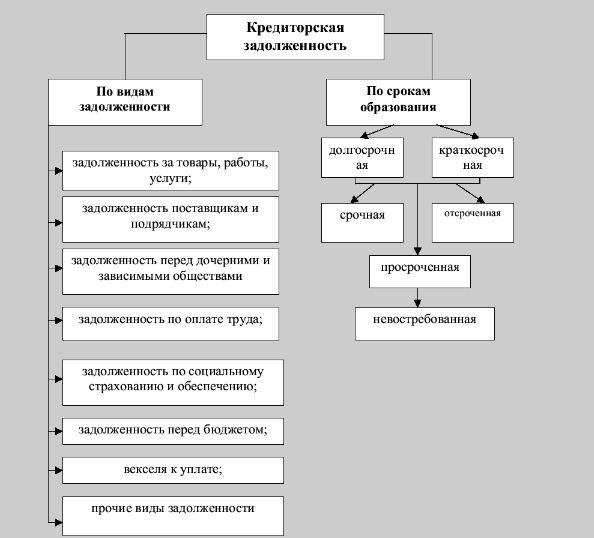

Разновидности

Принято разделять долги, которые имеют денежную или товарную форму. А также есть градация на основе сроков. Это уже деление на статьи, которые имеют срочный характер, и на тех, что могут подождать. И соответственно, крайне плохо, если весь массив находится в срочной зоне.

Виды по направлению

Нужно четко соотносить важность выплат контрагентам, уполномоченным службам и сотрудникам. Именно такие группы выделяются. Если пренебречь первыми, можно получить судебный иск, вторыми – проверку, третьими – забастовку или уголовную ответственность. Информация о кредиторской задолженности должна отражать приоритетность направлений.

Особенности и нюансы

Поскольку, долги логично отправляются в пассивную часть баланса, необходимо соотносить их с активом. Постоянная сверка выявляет положительную динамику предприятия. Как только пассив превалирует, стоит срочно искать новые пути для формирования стратегии.

Стоит помнить, что понятие имеет срочность. И некоторые его части можно соотносить с активом более поздних временных промежутков, если это долгосрочная сделка.

Главные отличия

Итак, что такое кредиторская задолженность предприятия, что входит в это понятие? Это все статьи долговых обязанностей. Дебиторка – потенциальный доход, формирующий маржу. Но обе статьи – потенциальные.

Отражение дебиторских обязательств

Они фиксируются в бухгалтерской отчетности. В какой-то мере это может считаться эфемерным имуществом компании, но полагаться на его наличие в крупных сделках – опасно.

Аналитика

Проводятся с периодикой, определяемой руководством. Рекомендуется проводить анализ как можно чаще. Лучше не реже раза в месяц. Он выявляет общую ценность оборота на каждому этапе.

Для оценки используется формула:

Дкз = КЗ/Пт x 100%

Где: Дкз – общая часть КЗ в составе пассивной части отчетности, а Пт представляют собой все пассивные статьи.

Равновесие достигается по следующей формуле:

ДЗдоп + ∆ОП ≥ ∆ОЗ + РПС + КЗдоп

Где: ДЗ-КЗ представляют собой допустимые цифры, ОП-ОЗ рост или падение прибыли, РПС – полностью вышедшие из баланса финансы из-за клиентов, отказавшихся от погашения.

Отражение задолженностей

Также зафиксированы, но в иной плоскости. Это ордера на выплаты. Соответственно, можно считать расходами, но снова зависящими от временного фактора.

Когда можно покрывать обязательства

В момент поступления средств, разумеется. Выявляем равновесие, как только пришли финансы, погашаем долги. Как только возникли ордера на уплату, в противовес должен появиться обещанный доход.

Почему КЗ так важна

Дело в том, что если игнорировать этот аспект, то можно получить серьезные законные претензии. А просрочка грозит штрафами, пени, предусмотренными договорами. Но если попытаться исключить этот фактор, просто работать только по факту, то оборот замедлится вдвое. Ведь что показывает сумма кредиторской задолженности – в какой-то мере динамику развития проекта.

Срок КЗ

Всегда ориентируйтесь в первую очередь на срочные выплаты. Среднесрочные на втором этапе. Долгосрочные, легко понять, на третьем. Но при этом, всегда должны быть все виды временных перспектив в активе. Иначе если все расходы накопятся в одной плоскости, то устойчивость фирмы пошатнется.

Товар или деньги

Опять же, для компании наиболее удачен случай, когда присутствуют оба варианта. Иначе будет дефицит.

Источники обязательств

Зачастую это юридические лица. Но возможны и физические. К примеру, сотрудники.

Расчет с подрядчиками

Один из основных способов получить серьезную КЗ. Ведь переводы в пользу подрядчиков почти всегда оформляются постфактум.

Как появляется КЗ

Услуга еще не была оказана, но ее уже купили. Онлайн-заявка, предоплата, аванс, предзаказ и так далее. Кроме того, случаи, когда услуги были оказаны, но компания еще не успела оформить через бухгалтерию расчет.

Какие долги нельзя просрочить

Выплата ЗП сотрудникам. Если у предприятия есть возможность, оно обязано соблюдать условия трудового договора.

Социальное страхование

Также часто становится причиной расходов. Ведь часто фирмы просто игнорируют необходимые расчеты с ПФР.

Векселя

КЗ по ценным бумагам, а конкретно векселям – это вполне распространенная ситуация. Этот документ дает право на истребование денежной суммы.

Аванс и предоплата

Чем больше подобных форм используется в деятельности юридического лица, тем чаще будет возникать КЗ. Даже если ее аналога, дебиторки, практически не формируется.

Дочернее и головное предприятие

Еще один аспект, выявляющий, что относится к кредиторской задолженности. Головной офис обычно может брать взаймы у филиалов или наоборот. Но в товарной форме, разумеется. Продукция ушла в филиалы, реализована, но средства еще не поступили.

Банковский займ

Если не хватает денег, баланс в минусе, остается пользоваться ссудами. И банки для этого – лучшее решение.

Расчеты по страховке

Зависит от количества и общего объема услуг. А также вида договоров со страхователем.

Важные показатели

Фактически главное следить за преобладанием дебиторки над КЗ не только в объеме, но и по срокам.

| Параметр | КЗ | ДЗ |

| Срок | Важен в любом случае | Важен лишь свыше месяца |

| Просрочка | Инициируются штрафные санкции | Вызывает колебания финансовой устойчивости |

| Если показатель преобладает | Отрицательный баланс | Положительный |

КЗ с истекшим сроком давности

Если исковая давность прошла, а дело не передали в суд, то обязанности более не имеют силы. Можно забыть про эту сделку.

Оборачиваемость КЗ

Это важный коэффициент, который демонтирует рост обязательства по сравнению с движением общего оборота, дохода и прибыли. Задолженность перед кредиторами – это тормозящий фактор, который не должен превышать маржу.

Как списать долги

Фактически, это возможно только при истечении срока давности. Либо если кредитор отказался от истребования.

Как избавиться от КЗ

Есть три основных варианта. Погашение, если есть на это возможность. А также рефинансирование и ликвидация предприятия по причине банкротства.

Документ, уменьшающий КЗ

Речь об акте на списание. По сути, это способ избавиться от несуществующих долгов, которые, однако, все еще отражаются в учете. Чем вызывают неправильный анализ баланса.

Как восстановить доход после акта

Необходимо тщательно проверить бухгалтерскую документацию, провести новый анализ после вычета списанных пассивов. Ведь все то, что является кредиторской задолженностью, легко может изменить общую картину на бумаге. Что провоцирует руководство на нелогичные решения стратегического плана.

Банкротство физических лиц

от 7200 руб/месяц

ПодробнееСписание долгов по кредитам

от 7200 руб/месяц

ПодробнееПродление периода пользования

Еще один способ снизить нагрузку расходов. Это может быть:

| Рефинансирование | Реструктуризация | Пролонгация | |

| Эффективность | Высокая | Зависит от нюансов нового договора | Средняя |

| Срок продления | Зачастую возрастает на полгода-год | Возрастает на период «кредитных каникул» | Зависит от договора, зачастую один годовой период |

Снижение суммы

Зачастую это следствие либо мирного соглашения с кредитором, либо судебного решения. Второе – невыгодный момент, ведь он также инициирует и исполнительное производство.

Поиск новых кредиторов

Для получения ссуды, которая покроет текущей отрицательный баланс. Решение вполне логичное, если условия займа подходящие.

Рассмотрение дела в суде

Судья практически всегда принимает сторону кредитора, он может снизить давление, а также исключить накопление штрафов.

Правда, если основной дела является кредиторская задолженность организации перед покупателем – это не лучший вариант для передачи дела в суд. Ведь в этом случае, на руку оппоненту будет играть и Закон о правах потребителя.

Кредиторская задолженность предприятия

Понятие кредиторской задолженности

Определение 1

Кредиторская задолженность организации – это ее обязательства перед поставщиками и прочими юридическими и физическими лицами, которые образуются вследствие ведения хозяйственной деятельности.

Возникновение кредиторской задолженности неизбежно для любой организации, так как ежедневно на предприятиях имеют место различные хозяйственные события, которые формируют такую задолженность.

Как правило, кредиторскую задолженность формируют следующие события:

- поступление от поставщиков товаров для реализации или сырья для производства;

- поступление от других предприятий услуг или работ;

- получение авансов от покупателей;

- начислений заработной платы и других выплат работникам;

- начислений налогов и сборов;

- прочие начисления обязательств.

В каждой организации существует своя схема деятельности, которая образовывает различные источники и объем задолженности. Например, если предприятие реализует товары только на условиях предоплаты, то в структуре кредиторской задолженности организации всегда, будет отражаться сумма задолженности покупателям по отгрузке.

Готовые работы на аналогичную тему

Виды и порядок учета кредиторской задолженности

В зависимости от источников образования, существует несколько видов кредиторской задолженности.

Замечание 1

Классификация кредиторской задолженности также определена содержанием пассива баланса предприятия.

Задолженность перед поставщиками.

Для осуществления своей деятельности предприятие приобретает у поставщиков товары или материалы. Также предприятию могут быть оказаны услуги (например, предоставление помещений в аренду) или выполнены работы для нужд предприятия (например, ремонт помещений). Данные операции формируют кредиторскую задолженность только в том случае, если оплата поставщикам и подрядчикам была позже поставки товарно-материальных ценностей или выполнения работ (услуг).

В учете задолженность перед поставщиками отражается по кредиту счета 60 и, если на конец отчетного периода, такая задолженность не погашена, то она отражается в балансе предприятия.

Задолженность перед покупателями.

Кредиторская задолженность перед покупателями может возникнуть в трех случаях:

- перечисление авансов;

- возврат, ранее отгруженной продукции;

- перерасчет стоимости по разным причинам.

Задолженность перед покупателями в учете отражается по кредиту счета 62 если на конец отчетного периода, такая задолженность не погашена, то она отражается в балансе предприятия.

Задолженность перед работниками предприятия.

Кредиторская задолженность перед работниками предприятия возникает в момент, когда на предприятии начисляют заработную плату за определенный период. До тех пор, пока начисленная заработная плата не будет выплачена работникам фактически – она будет составлять часть кредиторской задолженности в балансе. В учете такая задолженность отражается по кредиту счета 70.

Задолженность перед бюджетом и внебюджетными фондами

Кредиторская задолженность перед бюджетом и внебюджетными фондами возникает в момент, когда на предприятии начисляют различные налоги и сборы. Это касается «зарплатных» налогов и сборов, а также налога на прибыль, транспортного налога и прочих налогов, плательщиком которых является предприятие. В учете такая задолженность отражается по кредиту счетов 68,69.

Задолженность перед участниками

Кредиторская задолженность перед участниками возникает в момент начисления им дивидендов. Такое начисление, как правило, имеет место при определении нераспределенной прибыли предприятия за отчетный период. В учете такая задолженность отражается по кредиту счета 75.

Кредиторская задолженность — это… Что такое Кредиторская задолженность?

Теория кредиторской задолженности

Анализ и аудит кредиторской задолженности

Содержание

Раздел 1. Суть кредиторской задолженности.

Раздел 2. Анализ кредиторской задолженности.

Раздел 3. Аудит кредиторской задолженности.

Кредиторская задолженность — это задолженность предприятия другим юридическим и физ. лицам в результате совершенных ранее действий (событий).

Кредиторская задолженность — это задолженность субъекта (предприятия, компании, физ. лица) перед другими лицами, которую этот субъект обязан погасить.

Суть кредиторской задолженности

кредиторская задолженность возникает, в случае если дата поступления услуг (работ, товаров, материалов и т. д.) не совпадает с датой их фактической оплаты.

Ответственность за злостное уклонение от возврата кредиторской задолженности предусмотрена статьей 177 УК РФ.

В бухгалтерском учёте принято выделять несколько видов кредиторской задолженности:

задолженность перед поставщиками и подрядчиками;

задолженность перед персоналом фирмы;

задолженность перед внебюджетными фондами;

задолженность по налогам и сборам;

задолженность перед прочими заемщиками.

Наличие кредиторской задолженности не является благоприятным фактором для компании и существенно снижает показатели при оценке финансового состояния предприятия, платежеспособности и ликвидности.

Кредиторская задолженность часто упоминается в сокращенном варианте «payables».

Иногда под аббревиатурой «AP» имеется в виду отдел или подразделение, которое ответственно за осуществление платежей по текущим обязательствам организации перед поставщиками и другими заемщиками.поставщикамиalign=»justify»> Кредиторская задолженность является долговыми обязательствами, которые должны быть выплачены в пределах установленного контрактом периода времени, чтобы избежать дефолта. Например, на корпоративном уровне, кредиторской задолженностью являются краткосрочные обязательства перед поставщиками и банками.поставщикамиfy»> Кредиторская задолженность может возникать не только у корпораций. На уровне домохозяйства люди также оплачивают счета за Товары или услуги, которые им выставляют Заемщики. Например, например оператор мобильной связи, газовая Организация или Организация кабельного Телевидения могут являться Заемщиками для частных лиц. Каждый из этих Заемщиков сначала предоставляет услугу, а затем выставляет клиенту счет по факту ее предоставления. Кредиторская задолженность является по существу краткосрочным долговым распискам (IOU) от клиента кредитору.

Каждое требование Оплаты за Товары или оказанные услуги должно быть оплачено соответствующим образом. Если физическое или Юр. лицо не в состоянии оплатить свои счета, они находятся в состоянии дефолта.

Долговое обязательство считается обеспечено, если Заемщики обращаются к Активам Фирмы на собственной основе, либо в противном случае, всеобщими претензии к Фирмы. Частный Долг, включает в себя, Банком обязательств по кредиту. Государственный Долг охватывает все финансовые инструменты, которые свободно торгуемых на открытом обмене или по счетчику, при почти полном отсутствии каких-либо ограничений.

Анализ Кредиторской задолженности

Значительный удельный вес в составе источников Предприятия, как известно, принадлежит средствам, в том числе и Кредиторской задолженности.

Поэтому необходимо изучать и анализировать наряду с дебиторской задолженностью и кредиторской, ее состав, структуру, а затем провести сравнительный анализ с дебиторской задолженностью.

Прежде всего, нужно проверить достоверность относительно видов и Сроков Кредиторской задолженности. Для этого пользуются прямым подтверждением контрагентов, изучением контрактов и договоров, личными беседами с сотрудниками, которые имеют информацию о Долгах и обязательствах Предприятия.

В Процессе анализа необходимо дать оценку условий задолженности, обратить внимание на сроки, ограничения использования ресурсов, возможности привлечения дополнительных источников финансирования.

Анализ собственно Кредиторской задолженности начинается с изучения состава и структуры Кредиторской задолженности по Данным формы № 1 «Баланс». Для этого рассчитывают удельный вес каждого вида Кредиторской задолженности в общей сумме.

Такие показатели рассчитываются по отчету и по плану, а сравнивая их, определяют отклонения в структуре Кредиторской задолженности, устанавливают причины изменений ее отдельных составляющих и разрабатывают меры по регулированию задолженности, особенно тех ее составляющих, которые негативно влияют на деятельность Предприятия.

Как правило, основной причиной изменений структуры Кредиторской задолженности являются взаимные неплатежи. Это может подтвердить сравнительный анализ кредиторской и дебиторской задолженности. Детализация анализа Кредиторской задолженности может проводиться с использованием предложенной выше методики анализа дебиторской задолженности.

Оборачиваемость Кредиторской задолженности рассчитывается по той же формуле, что и дебиторской, с той лишь разницей, что в знаменателе отражают сумму оборота для закупки сырья, материалов и т.п.

Анализ состояния дебиторской и кредиторской на конец отчетного Периода задолженности предусматривает также ее сравнительный анализ.

Результатом такого анализа может быть выявление:

увеличение или уменьшение дебиторской задолженности;

увеличение или уменьшение Кредиторской задолженности.

Как увеличение, так и уменьшение дебиторской и Кредиторской задолженности могут привести к негативным последствиям для финансового состояния Предприятия.

Так, уменьшение дебиторской задолженности против кредиторской может произойти из-за ухудшения отношений с клиентами, то есть из-за уменьшения количества покупателей продукции. Увеличение дебиторской задолженности против кредиторской может быть следствием Неплатежеспособности покупателей.

Некоторые экономисты-теоретики считают, что это свидетельствует о рациональном использовании средств, поскольку Предприятие привлекает в оборот больше, чем отвлекает из оборота. Но бухгалтеры-практики оценивают такую ситуацию только негативно, поскольку Предприятие должно погашать свои Долги независимо от состояния дебиторской задолженности.

Так, анализируя Данные дебиторской и Кредиторской задолженности, необходимо изучить причины возникновения каждого вида задолженности, исходя из конкретной производственной ситуации на предприятии.

Аудит Кредиторской задолженности

Поэтому аудитору необходимо также изучать, проверять наряду с дебиторской задолженностью и кредиторской, ее состав, структуру.

Кредиторская задолженность — это часть Предприятия обязательств, в которые включаются долгосрочные и текущие обязательства.

Во время проверки Кредиторской задолженности должны быть решены следующие задачи:

изучение реальности Кредиторской задолженности — как долгосрочной, так и текущей;

установление причин и Сроков образования задолженности;

проверка наличия просроченной Кредиторской задолженности;

изучение Кредиторской задолженности, по которой истек срок исковой давности;

выяснения правильности списания задолженности, срок исковой давности которой истек, проверка достоверности отражения по соответствующим статьям баланса суммы Кредиторской задолженности;

проверка правильности и обоснованности списания задолженности и оформления и отражения в учете задолженности по полученным авансам.

В источниках Информации для проверки Кредиторской задолженности являются: договоры Поставки продукции (работ, услуг), акты сверки расчетов, протоколы о зачете взаимных требований, акты инвентаризации расчетов, векселя, копии платежных документов, книга покупки, книга продаж, учетные регистры.

Главная книга, отчетность, а также первичные документы и учетные регистры по учету расчетов с Поставщиками, разными Заемщиками, расчеты по претензиям, по возмещению материального ущерба.

Аудит Кредиторской задолженности проводится в несколько этапов. Необходимо установить, не была отражена в балансе задолженность. Это осуществляется сопоставлением Сроков расчетов, указанных в договорах, счетах-фактурах.

Проверяется Кредиторская задолженность, по которой истек срок исковой давности.

Устанавливается наличие Кредиторской задолженности с истекшим Сроком иска и проверяется ее списания. Для подтверждения реальности Кредиторской задолженности аудитор может разослать письма Заемщикам для подтверждения остатка. Поступления и перечисления средств, проверяется по Данным журнала № 1.

Таким же образом выявляется наличие задолженности, просроченным трехлетним Сроком давности и проверяется правильность ее списания.

Кредиторская задолженность (Accounts payable) — это

Источники

Википедия – Свободная энциклопедия, WikiPedia

allfi.biz – Образовательный центр

abc.informbureau.com – Экономический словарь

E-reading.org.ua – Библиотека

bank24.ru – Словарь терминов

Энциклопедия инвестора. 2013.

Что такое кредиторская задолженность | Современный предприниматель

Кредиторская задолженность предприятия должна быть отражена в бухгалтерском учете и отчетности. Анализ структуры этих сумм и динамики их изменения позволяет компании выстраивать эффективную политику взаимодействия с контрагентами. Кредиторская задолженность организации – это инструмент, который дает возможность субъектам хозяйствования наращивать производственные объемы при фактическом отсутствии в текущем периоде собственных денежных резервов.

Понятие кредиторской задолженности и ее виды

«Кредиторка» может возникнуть на любом этапе развития бизнес-проекта. Кредиторская задолженность – это мы должны или нам? Это те средства, которые подлежат оплате предприятием в пользу его контрагентов или третьих лиц, т.е. «мы должны». Объясним, что такое кредиторская задолженность простыми словами – например:

- у предприятия возникли обязательства перед поставщиком в результате того, что была получена партия товара, но по факту по ней не произведена оплата;

- понятие кредиторской задолженности актуально и для ситуаций, когда работодатель начислил заработную плату персоналу, исчислил по ней налог и взносы, но не осуществил перечисление средств в пользу получателей;

- что значит кредиторская задолженность в расчетах с подотчетными лицами – расходы, понесенные сотрудником при выполнении служебного поручения, когда их оплата произведена из собственных средств работника, а работодателю представлен авансовый отчет с подтверждающей документацией и ожидается возмещение издержек.

Период погашения кредиторской задолженности определяет тип долга – краткосрочный (до 12 месяцев) или долгосрочный (свыше 1 года). Рассмотрим, что входит в кредиторскую задолженность с точки зрения бухучета:

- кредитовое сальдо по бухгалтерскому счету 62, если речь идет о взаимоотношениях с покупателями и заказчиками;

- кредитовый остаток по счету 60 при отражении долга перед поставщиками или подрядной организацией;

- задолженность перед прочими контрагентами по кредиту счета 76;

- задолженность по налогам, страхвзносам и иным платежам в бюджет – кредитовый остаток по счетам 68, 69;

- кредитовые сальдо по счетам 70, 71, 73 при проведении расчетов с персоналом;

- задолженность перед учредителями определяется по остатку счета 75.

Погашение кредиторской задолженности осуществляется при перечислении денег в счет оплаты выставленных счетов, требований, авансовых отчетов, при проведении выплат по оплате труда и налогам. В учете эти операции показываются дебетовыми оборотами по указанным счетам в корреспонденции со счетами учета денежных средств.

Срок погашения кредиторской задолженности регулируется договорной документацией между участниками сделки, в отношении расчетов с персоналом – трудовым законодательством, по налогам – Налоговым кодексом. В отчетности кредиторская задолженность относится к пассиву баланса.

Переуступка кредиторской задолженности

Переуступка предполагает изменение должника. Фактически задолженность передается третьим юридическим или физическим лицам. При заключении сделки по отчуждению долговых обязательств оформляется договор цессии. В соглашении должно быть обозначено согласие кредитора на переуступку. Процедура регламентируется нормами гражданского права и может носить возмездный или безвозмездный характер.

Факторинг кредиторской задолженности

Факторинг может осуществляться банковской организацией или факторинговой компанией. Суть этой операции – оформление кредитных ресурсов под уже полученные товары или принятые по акту услуги. Факторинговая структура оплачивает счет вместо плательщика по сделке, продавец вовремя получает деньги, покупатель – товары. Выгода для факторинговой организации – за оказанные услуги она взимает плату в виде процента от суммы договора. Отличие от банковского займа – отсутствие требований к залогу и поручителям.

Оценка кредиторской задолженности

Абсолютные значения задолженности можно отследить по бухгалтерским регистрам и отчетности. Относительные показатели отражаются через:

- коэффициент кредиторской задолженности и ее оборачиваемости для определения скорости погашения долгов;

- коэффициент зависимости от заемных ресурсов;

- период оборота кредиторской задолженности;

- коэффициент, отображающий уровень финансовой независимости.

Для оптимизации финансовой политики необходимо систематически высчитывать эти показатели, дополняя их исследованиями по динамике изменений и сравнением с объемом дебиторской задолженности. Снижение кредиторской задолженности свидетельствует о положительной динамике, но при условии, что падение показателя реализовано в разумных пределах. Резкое сокращение величины привлеченных ресурсов – это не всегда положительная тенденция для предприятия. Полное отсутствие «кредиторки» или ее минимальный объем может сигнализировать о проведении излишне осторожной финансовой политики, невозможности оперативно нарастить объемы производства.

Уменьшение кредиторской задолженности говорит о повышении уровня инвестиционной привлекательности компании и росте ее платежеспособности. Снижение кредиторской задолженности может быть достигнуто несколькими путями:

- взаимозачет долгов с контрагентом при наличии встречных требований;

- реализация части имущества или сдача активов в аренду для частичного или полного погашения займов;

- реструктуризация кредиторской задолженности;

- корректировка суммы долга в судебном порядке.

Снятие «кредиторки» с баланса возможно при погашении обязательств или при их списании после истечения срока исковой давности.

Рост кредиторской задолженности

Привлекаемые денежные ресурсы помогают предприятию оперативно наращивать производственную мощность, реализовывать крупные проекты и приобретать дорогостоящие активы. Увеличение кредиторской задолженности говорит о возникновении дополнительных обязательств перед кредиторами или о расширении списка кредиторов. Также рост кредиторской задолженности свидетельствует об ухудшении финансовой ситуации внутри компании. Нормальным считается явление, при котором увеличение «кредиторки» сопровождается наращиванием «дебиторки» в аналогичном объеме.

Наибольший риск для предприятия – наличие долгов перед персоналом. В такой ситуации увеличение кредиторской задолженности свидетельствует о нарушении трудового законодательства и грядущем назначении штрафных санкций. При оценке состояния расчетов с контрагентами сравнивается объем дебиторской и кредиторской задолженности – если «кредиторка» выше в 2 раза, чем обязательства дебиторов, то положение предприятия описывается как кризисное с характерной утратой ликвидности.

Дебиторская и кредиторская задолженность — это

Значение дебиторской и кредиторской задолженности

В современном, быстроменяющемся мире и не простой сложившейся экономической ситуации, увеличиваются риски, связанные с продажей товаров, оказанием услуг с отсрочкой платежа. В свою очередь уровень конкурентоспособности компании зависит как от наличия ликвидных активов, так и оптимального соотношения дебиторской и кредиторской задолженности.

В целом, наличие как дебиторской, так и кредиторской задолженности в коммерческой организации, является нормальным состоянием, при этом эффективное управление дебиторской и кредиторской задолженностью, является залогом успеха компании. Дебиторская и кредиторская задолженность является прямым фактором формирования показателей финансового положения предприятия, она влияет на уровень ликвидности бухгалтерского баланса, на показатели платежеспособности, на относительные и абсолютные показатели финансовой устойчивости, а так же на показатели деловой активности. Все перечисленные выше показатели формируют облик предприятия, именно тот ее вид, на который акцентируют внимание ее инвесторы и партнеры.

Величина и объем дебиторской и кредиторской задолженности в организации зависит от различных факторов, а именно: объема производства и реализации продукции (товаров и услуг), вида произведенной продукции и оказываемых услуг, емкости рынка, степени наполняемости рынка этой продукцией, системы установленных расчетов с покупателями и поставщиками компании, их финансового состояния, системы маркетинга, а также уровня экономического развития страны. Даже в довольно слаженной и тщательной системе отбора покупателей в компании, в ходе взаимодействия с ними нельзя исключать различные накладки, поэтому организация не может полностью избавиться от дебиторской задолженности. В данный период развиваются дополнительные методы для возмещения убытков от безнадежной и сомнительной дебиторской задолженности. Одним из таких примеров является страхование предпринимательской деятельности, в частности страхование предпринимательских рисков на случай неисполнения (ненадлежащего исполнения) контрагентами обязательств по договорам.

Сущность дебиторской и кредиторской задолженности

В ходе осуществления хозяйственной деятельности, коммерческие организации вынуждены работать с различными физическими и юридическими лицами, расчеты осуществляемые между которыми формируют дебиторскую и кредиторскую задолженность.

В экономической литературе существует достаточно большое количество подходов различных авторов к определению терминов дебиторской и кредиторской задолженности, кроме того некоторые авторы по разному могут представлять как ее виды так и классификацию в целом.

Изначально, такой термин как «дебиторская задолженность» происходит от латинских слов «debeo», «debui», «debitum», которые имеют значение «быть должным», быть «обязанным»]. В свою очередь понятие «кредиторская задолженность» происходит от «credit», что означает – «вера», «доверие».

Согласно экономическому словарю: «по своему содержанию дебиторская задолженность является задолженностью покупателей за отгруженные товары и сданные работы, неоплаченные в срок, а также за товары, документы по которым не переданы в банк на инкассо в обеспечение ссуд; превышение задолженности рабочих и служащих по ссудам, полученным на индивидуальное жилищное строительство или на приобретение товаров в кредит, над банковскими ссудами, выданными на эти цели».

По своей экономической сущности «дебиторская задолженность представляет собой средства, временно отвлеченные из оборота предприятия. Это деньги, которые, в сущности, у предприятия есть, но не в денежном выражении, а в виде обязательств в той или иной форме». Что касается кредиторской задолженности, то автор отмечает, что кредиторская задолженность представляет собой привлеченные средства в оборот предприятия и является обязательствами компании в отчетном и будущих периодах.

Дебиторские и кредиторские задолженности имеют общее и отличное друг от друга. Общим является то, что в основе обоих долговых обязательств лежит разрыв по времени между выполнением и оплатой. Такой процесс представляет собой неосуществление функции денежных средств как средства оплаты.

Можно выделить внешние и внутренние факторы, влияющие на уровень дебиторской и кредиторской задолженности организации. Так к внешним факторам относятся: уровень развития и состояние экономики страны в целом, курс иностранных валют по отношению к рублю, уровень и объем импорта в структуре товарооборота, проводимая ЦБ РФ денежно – кредитная политика, уровень инфляции, емкость и насыщенность рынка. К внутренним факторам относятся: направление и организация кредитной политики предприятия, организация системы контроля и учета дебиторской кредиторской задолженности, профессионализм финансовых менеджеров и работников бухгалтерии, система взаимосвязи с контрагентами, налоговыми органами и органами социального страхования, а так же другие факторы.

Если рассматривать основные причины возникновения дебиторской кредиторской задолженности, то к ним можно отнести: коммерческое кредитование поставщиком покупателя, несвоевременная оплата долгов, нарушения сроков оплаты налогов и иных платежей, нарушения трудового законодательства в области организации труда и заработной платы, хищения, недостачи, растраты, поставки бракованной и некомплектной продукции от поставщиков.

Экономический, правовой и бухгалтерский подход к дебиторской и кредиторской задолженности

С точки зрения различных научных дисциплин, существуют разные подходы к определению дебиторской и кредиторской задолженности: юридический, экономически – правовой, экономический и бухгалтерский. Данные подходы представлены на рисунке 1.

Подходы к определению дебиторской и кредиторской задолженности

Подходы к определению дебиторской и кредиторской задолженностиКак можно заметить, с точки зрения различных подходов, понятие дебиторской и кредиторской задолженности трактуется по-разному, но сущность этих понятий схожа.

Понятие дебиторской и кредиторской задолженности: позиция разных авторов

В таблице 1 представлены основные подходы к определению понятия и сущности таких категорий как дебиторская и кредиторская задолженность.

Таблица 1 – Основные подходы к определению понятия и сущности дебиторской и кредиторской задолженности

| Автор | Характеристика понятия |

| Райзберг Б.А. | «дебиторская задолженность – это сумма долгов, причитающихся предприятию, фирме, компании со стороны других предприятий, фирм, а также граждан, являющихся их должниками, дебиторами». |

| Борисов А.Б. | «дебиторская задолженность — сумма долгов, причитающихся предприятию, организации или учреждению от юридических или физических лиц в итоге хозяйственных взаимоотношений с ними». «кредиторская задолженность — это денежные средства, временно привлеченные предприятием, фирмой, подлежащие возврату юридическим или физическим лицам, у которых они заимствованы и которым они не выплачены». |

| Бакаев А. | «кредиторская задолженность – это вид обязательств, характеризующих: 1) сумму долгов, причитающихся к уплате организацией в пользу других юридических и физических лиц в результате хозяйственных взаимоотношений с ними; 2) счета, причитающиеся к получению в связи с поставками в кредит или оплатой в рассрочку» |

| Яшина Н.И. | «дебиторская задолженность — элемент оборотных средств, ее уменьшение снижает коэффициент покрытия, поэтому финансовые менеджеры решают не только задачу снижения дебиторской задолженности, но и ее балансирования с кредиторской». «кредиторская задолженность – задолженность самой организации юридическим или физическим лицам, которые являются для данной организации кредиторами». |

| Носова Ю.А. | «под кредиторской задолженностью следует понимать стоимостную оценку обязательств организации перед третьими лицами, возникших в процессе хозяйственной деятельности и подлежащих уплате или взысканию в определенные сроки». |

Таким образом, исходя из выше представленных определений, можно сделать логический вывод о том, что дебиторская и кредиторская задолженность это задолженность, возникающая в ходе операций проводимых с различными контрагентами организации, говоря простыми словами – задолженность нашей организации перед физическими и юридическими лицами, а так же задолженность физических и юридических лиц перед нашей организацией.

Классификация дебиторской и кредиторской задолженности

Условно, дебиторская задолженность делится на 2 большие группы (рисунок 2).

Структура дебиторской задолженности

Структура дебиторской задолженностиВ зависимости от характеристики дебитора дебиторскую задолженность организации можно разделить на следующие виды:

— дебиторская задолженность покупателей и заказчиков за реализованную им продукцию, оказанные услуги и выполненные работы;

— дебиторская задолженность сотрудников компании. К данной категории относится задолженность подотчетных лиц, а так же лиц, являющихся плательщиками по возмещению материального ущерба;

— задолженность налоговых органов и органов социального страхования по переплатам в бюджет и внебюджетные фонды.

В зависимости от характеристики кредитора кредиторскую задолженность организации можно разделить на следующие виды:

— кредиторская задолженность в бюджет и внебюджетные фонды. К данному виду задолженности можно отнести также задолженность по пеням и штрафам;

— кредиторская задолженность работникам компании;

— кредиторская задолженность за товары, работы, услуги сторонним организациям, а также долги по выплате дивидендов и др.

Как уже было отмечено выше, дебиторская задолженность делится на нормальную и просроченную:

— нормальная дебиторская задолженность – это дебиторская задолженность за продукцию, товары и услуги, фактически уже отгруженную, но срок оплаты по данным операциям еще не наступил;

— просроченная дебиторская задолженность — это дебиторская задолженность за продукцию, товары и услуги, фактически уже отгруженную, по которой срок оплаты уже наступил, но денежные средства от покупателей и заказчиков не перечислены.

Таким образом, под дебиторской задолженностью понимают задолженность различных организаций, физических или юридических лиц, а в свете последних вариантов изменения законодательства, возможно и такой категории как самозанятого населения, конкретной организации (задолженность покупателей за приобретенную продукцию, задолженность подотчетных лиц за выданные в подотчет средства и пр.). При этом дебиторская задолженность входит в более общее понятие «обязательство». В соответствии с п. 1 ст. 307 Гражданского кодекса РФ (ГК РФ) «в силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как то: передать имущество, выполнить работу, уплатить деньги и т.п., либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности».

Основными составляющими кредиторской задолженности организации являются задолженность продавцам товаро – материальных ценностей, сырья, готовой продукции, товаров или услуг, задолженность перед кредитными организациями, банками, налоговыми органами и органами социального страхования и обеспечения.

Похожие статьи…

Просмотров 3 086

Виды кредиторской задолженности | Современный предприниматель

Кредиторской задолженностью называется задолженность перед другими лицами – кредиторами. Возникает задолженность с момента исполнения своей части обязательства кредитором, либо с даты, которая указана в договоре.

Какие бывают виды кредиторской задолженности? В соответствии с нормами законодательства нашего государства выделяется определенная классификация кредиторской задолженности, которая варьируется в зависимости от субъекта правоотношений. Например, задолженность перед банками, внебюджетными фондами, персоналом организаций, налоговыми органами, перед поставщиками и подрядчиками.

Наличие просроченной кредиторской задолженности не является благоприятным фактором ни для организации, ни для физического лица. Положения об ответственности за неисполнение долговых обязательств регулируются нормами уголовного и гражданского законодательства Российской Федерации. Если не истекли сроки исковой давности с момента последнего платежа по долговым обязательствам, то ее можно взыскать путем обращения в судебные органы. Обычно инициируют производство кредиторы в отношении физических лиц в судах общей юрисдикции и в отношении юридических лиц в арбитражных и третейских судах. Остановимся на правовых классификациях задолженности.

Краткосрочная задолженность

Типичная краткосрочная кредиторская задолженность возникает как перед физическими, так и перед юридическими лицами. Для краткосрочной «кредиторки» срок погашения не должен превышать 12 календарных месяцев с момента ее возникновения.

Краткосрочная кредиторская задолженность может появиться, например, в следующих ситуациях:

- Перед продавцами/исполнителями в случае неоплаты поставок товаров, оказанных услуг, или выполненных работ;

- Перед покупателями по авансам, полученным в счет будущих поставок;

- По неотфактурованным поставкам перед поставщиками;

- По краткосрочным займам и банковским кредитам;

- Перед работниками по выплате заработной платы;

- Перед внебюджетными фондами и бюджетом по страховым взносам, налогам, сборам, пеням, штрафам.

Долгосрочная кредиторская задолженность

В целом, кредиторская задолженность считается допустимой в случае, если срок ее погашения еще не наступил. Долгосрочная кредиторская задолженность – это задолженность со сроком погашения более одного календарного года.

К подобному виду задолженности в том числе относятся:

- Долгосрочные обязательства по кредитам банков, а также по займам, взятым у других организаций,

- Векселя со сроком погашения от 1 года и облигации, выпущенные на срок более одного года,

- Длительные арендные обязательства,

- Отложенные налоговые обязательства.

Просроченная долгосрочная задолженность по обязательствам взыскивается кредитором в судебном порядке путем подачи искового заявления.

Безнадежные, сомнительные и невостребованные задолженности

Особого внимания требует безнадежная и сомнительная кредиторская задолженность. Такие категории долгов завышают показатель кредиторской задолженности, что может приводить к недостоверности бухгалтерского отчета.

Сомнительная задолженность в соответствии с нормами налогового законодательства Российской Федерации формируется в связи с реализацией товаров, оказанием должных работ или услуг, при этом ее срок погашения истек, а какое-либо обеспечение (залог, поручительство, банковская гарантия) отсутствует (п. 1 ст. 266 Налогового кодекса РФ).

Безнадежная кредиторская задолженность признается таковой, если исполнение обязательства перед кредитором невозможно. Такая ситуация возникает:

- в случае ликвидации компании-кредитора,

- при истечении установленного срока исковой давности, т.е. когда с момента последней оплаты по договору прошло более 3 лет.

Невозможность взыскания должна быть подтверждена документально, например, решением суда, вступившего в законную силу, актами инвентаризации и т.п.

Невостребованная кредиторская задолженность – это такой вид задолженности, при котором обязательства кредитора утрачивают свою силу из-за истечения срока исковой давности. Она возникает если требования по ней не были предъявлены кредитором в течение трех календарных лет в соответствии с нормами ст. 196 Гражданского кодекса России. Причем высчитывается исковая давность по невостребованной кредиторской задолженности с даты невыплаты последнего платежа по долговым обязательствам.

Как взыскивается проблемная задолженность? В первую очередь кредитор должен предъявить претензию должнику с просьбой погашения. Если она не исполняется в установленные сроки, то кредитор может обратиться с исковым заявлением в районный, мировой или арбитражный суд, в зависимости от цены иска и от того, является ли должник физическим или юридическим лицом.

Пошаговый анализ кредиторской задолженности

Автор: Юрий Смирнов, специалист отдела аудита департамента финансового консультирования, аудита и МСФО КСК ГРУПП

Попробуем разобраться, что представляет собой оценка и анализ кредиторской задолженности и каким образом данный показатель может помочь предприятию на пути безопасного и устойчивого развития.

На всех этапах развития организации, начиная от становления и заканчивая периодом замедления роста, одним из самых жизненно важных элементов финансового анализа деятельности предприятия является оценка и анализ состояния кредиторской задолженности.

Недостаток работы с данным показателем может привести в «лучшем» случае к появлению кассовых разрывов, а в худшем привести предприятие к полноценному банкротству. И наоборот, наблюдение и постоянный анализ кредиторской задолженности позволит предприятию с наибольшей для себя выгодой распоряжаться как привлеченными ресурсами кредиторов, так и собственными денежными средствами.

В широком смысле слова кредиторская задолженность – это те счета, которые наше предприятие должно оплатить. Но, помимо счетов, кредиторская задолженность это еще и неоплаченные налоги и сборы, задолженность перед персоналом по оплате труда, а также любые другие виды обязательств, непогашенные предприятием (за исключением разве что кредитов и займов – их принято отражать в балансе отдельно от кредиторской задолженности).

Классификация и анализ кредиторской задолженности

Одним из основных этапов анализа кредиторской задолженности является ее классификация на виды и источники возникновения. По моему мнению, основную классификацию кредиторской задолженности можно разделить на пять видов:

Долгосрочная и краткосрочная

Как правило, в классическом, бухгалтерском представлении, кредиторская задолженность бывает либо долгосрочной, либо краткосрочной. Чтобы понимать, к какому типу задолженности отнести кредиторскую задолженность, необходимо знать в течение какого времени (по отношению к отчетной дате) она должна быть погашена:

- в течение 12 месяцев, после отчетной даты;

- либо через 12 месяцев после отчетной даты.

Если при составлении бухгалтерского баланса, например, на 31 декабря 2016 года, задолженность необходимо погасить в апреле 2017 года, т.е. в течение 12 месяцев после отчетной даты, то она должна быть отнесена в состав краткосрочной.

И наоборот, если, например, задолженность необходимо погасить аж в 2018 году, то ее необходимо отразить в составе долгосрочной.

Конечно, собственник либо руководитель в целях управленческого учета может избрать и иные временные отрезки для классификации кредиторской задолженности, но приведенные выше примеры считаются общепринятыми.

Важность понимания того, когда и в какие сроки необходимо оплатить кредиторскую задолженность – позволяет более эффективно распоряжаться денежными ресурсами предприятия. Любой финансист подтвердит, что лучше всего погасить задолженность в последний возможный день оплаты, предусмотренный договором, чем перечислить все и сразу. Оставленные в организации денежные средства можно смело «пустить в оборот».

По источникам возникновения

Кредиторка по источникам возникновения это:

- задолженность перед поставщиками и подрядчиками;

- перед персоналом организации;

- перед государственными внебюджетными фондами;

- задолженность по налогам и сборам;

- прочие кредиторы.

Классификация кредиторской задолженности по источникам возникновения также необходима для понимания дальнейших действий. Например, задолженность перед персоналом и бюджетом во избежание штрафных санкций лучше гасить своевременно, тогда как с поставщиками вы можете договориться о небольшой отсрочке платежа без каких-либо последствий для организации.

По видам имущества

Здесь имеется в виду задолженность либо от поставщиков за уже поставленные материальные ценности (сырье, товары) или оказанные услуги, либо за полученные от покупателей авансы в виде денежных средств.

Понимание того, задолженность за какой вид имущества преобладает на предприятии в данный момент времени, может повлиять на последующие управленческие решения. Например, если соотношение кредиторской задолженности за поставленное сырье от поставщиков существенно выше кредиторской задолженности за авансы, полученные от покупателей, то данная тенденция может в скором времени привести к кассовым разрывам, а значит и к необходимости привлечения заемных средств.

Появление кассового разрыва может привести и к более печальным последствиям, чем привлечение заемных средств. Постоянная просрочка платежей может «хорошенько» подмочить деловую репутацию компании. Вследствие чего вам могут перестать предоставлять скидки ваши поставщики или, что самое худшее, ваша кампания может ославиться с помощью различных реестров недобросовестных контрагентов.

Не лишним стоит упомянуть и то что, при составлении годовой бухгалтерской отчетности, бухгалтеру необходимо раскрыть в пояснениях (к годовой бухгалтерской отчетности) информацию о видах кредиторской задолженности компании имеющей место на начало и на конец финансового года.

По видам валют, в которых выражено обязательство

Если с задолженностью, выраженной в российских рублях, все более-менее понятно (разве что помним золотое правило финансового анализа, согласно которому деньги сегодня стоят дороже, чем завтра, а значит гасить кредиторскую задолженность нужно в последний возможный момент), то с иностранной валютой дело обстоит как с «пороховой бочкой». Здесь как раз таки золотое правило финансового анализа может сыграть злую шутку. Ведь ни для кого не секрет, что в России действует режим плавающего валютного курса, а значит, каждый день необходимо отслеживать курс рубля по отношению к иностранной валюте, в которой выражено обязательство. И чем крепче становится наш рубль, тем увереннее нужно гасить задолженность перед нашим контрагентом.

Текущая и просроченная

Еще одна классификация, наверное, одна из самых важных, т.к. отсутствие представления о том в каком состоянии находится кредиторская задолженность, может существенно повлиять на настоящее и на будущее организации.

Особенно важно понимать какую угрозу может таить в себе просроченная кредиторка. Например, если вы не оплатили в установленные сроки задолженность поставщику, то в силу может вступить ст. 3 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)», и в отношении компании может быть инициирована процедура банкротства.

Еще один подводный камень, который может содержать в себе просроченная кредиторская задолженность – это так называемый срок исковой давности. Согласно пункту 1 статьи 196 Гражданского кодекса РФ он равен трем годам. Согласно пункту 18 части 2 статьи 250 Налогового кодекса РФ суммы кредиторской задолженности (обязательств перед кредиторами), списанные в связи с истечением срока исковой давности или по другим основаниям, признаются внереализационным доходом.

Т.е. возможно такое развитие событий, при котором налоговые органы отнесут кредиторскую задолженность с истекшим сроком исковой давности, в состав доходов, а значит доначислять налог на прибыль в размере 20% от суммы кредиторской задолженности, а также начислят штраф в размере 20% от суммы недоначисленного налога на прибыль.

Коэффициент оборачиваемости и период оборота кредиторской задолженности

Помимо возможных классификаций приведенных выше, для полноценного анализа состояния кредиторской задолженности можно применить коэффициент оборачиваемости кредиторской задолженности. Рассчитывается он как отношение выручки от реализации к средней за период величине кредиторской задолженности:

Кокз = В / ((КЗнп + КЗкп) / 2)

где КЗнп, КЗкп – кредиторская задолженность на начало и конец периода.

Данный коэффициент показывает, сколько раз в году организация оплачивает среднюю величину своей кредиторской задолженности.

Также можно рассчитать период оборота кредиторской задолженности (оборачиваемость кредиторской задолженности в днях). Данный показатель отражает средний срок возврата долгов предприятия (за исключением обязательств перед банками и по прочим займам):

Пкз = 365 / Кокз

Период оборота кредиторской задолженности отражает среднюю продолжительность отсрочки платежей, предоставляемой предприятию поставщиками.

Чем период оборота кредиторской задолженности больше, тем активнее предприятие финансирует свою деятельность за счет привлеченных средств (например, за счет использования отсрочки оплаты по счетам).

С другой стороны зная, например, что в среднем отсрочка оплаты поставщикам по договору составляет 30 дней, а показатель периода оборота кредиторской задолженности составил 40 дней, не лишним будет спросить у финансового директора, кем и когда было принято решение отсрочить уплату задолженности поставщикам. Ведь просрочка платежа может привести к последствиям, описанным в пункте 5.

И в заключение несколько слов владельцам и управляющим компании: уважаемые собственники, руководители и сотрудники финансовых служб, весь перечисленный выше анализ можно уместить в одну «экселевскую» табличку, которую может вести средней руки специалист финансовой службы. Наличие же подобной таблички, с аналитическими процедурами позволит избежать организации сложностей на тех участках учета, где их, по идее, быть не должно.

Источник: Финансовый директор.

Счета к оплате — значение, процесс, формулы и записи в журнале

Кредиторская задолженность и управление ею — это важный бизнес-процесс, с помощью которого организация эффективно управляет своими кредиторскими обязательствами. Кредиторская задолженность — это сумма, которую организация должна своим продавцам / поставщикам за полученные товары и услуги. Для уточнения: после того, как организация заказывает и получает товары перед оплатой за них, она должна записать обязательство в своих бухгалтерских книгах на основе суммы счета-фактуры.Это краткосрочное обязательство перед поставщиками, продавцами и другими лицами называется кредиторской задолженностью. После того, как поставщику произведен платеж за неоплаченные покупки, соответствующая сумма уменьшается из остатка кредиторской задолженности.

Почему важна кредиторская задолженность и управление ею?

Кредиторская задолженность и управление ею жизненно важны для бесперебойного функционирования любого хозяйственного общества. Это важно для любого бизнеса, потому что:

- Прежде всего, он отвечает за своевременную оплату счетов организации.Это важно для поддержания прочной кредитной истории и долгосрочных отношений с поставщиками.

- Только при своевременной оплате счетов поставщики обеспечат бесперебойный поток товаров и услуг; что, в свою очередь, поможет в систематическом ведении бизнеса.

- Надлежащий процесс кредиторской задолженности гарантирует отсутствие просроченных платежей, пени или штрафов за просрочку платежа.

- Организованный процесс кредиторской задолженности гарантирует, что все подлежащие оплате счета отслеживаются и оплачиваются должным образом.Это поможет избежать пропуска платежей и двукратной оплаты.

- Он также позволяет хозяйствующим субъектам лучше управлять денежными потоками (т. Е. Производить платежи только в установленный срок, используя кредитную линию, предоставленную поставщиком, и т. Д.).

- Мошенничества и краж можно избежать в большей степени, следуя строгому процессу кредиторской задолженности.

Чтобы финансовая отчетность компании была полной и точной, остатки на счетах к оплате должны регистрироваться с точностью.Эта кредиторская задолженность должна обрабатываться эффективно и точно. Если есть двойная запись о расходе или пропуск в конкретном счете-фактуре, в финансовых отчетах не будут указаны правильные суммы, и потери будут огромными, если задействованные цифры большие. Следовательно, необходим надлежащий учет расходов и отслеживание платежа.

Счета к оплате

У каждой организации будет отдел кредиторской задолженности, и его структура зависит от размера бизнеса.Раздел «Счета к оплате» создается на основе вероятного количества продавцов и поставщиков услуг, объема платежей, которые будут обрабатываться в течение определенного периода времени, и характера отчетов, которые потребуются руководством.

Например, для небольшой компании с меньшим количеством транзакций покупки потребуется базовый процесс расчета кредиторской задолженности.

Принимая во внимание, что отдел кредиторской задолженности среднего / крупного предприятия должен иметь набор процедур, которым необходимо следовать, прежде чем производить платежи поставщику.Установленные здесь руководящие принципы имеют важное значение из-за стоимости и объема транзакций в течение любого периода времени. В процессе участвуют:

В случае товаров счет-фактура помогает отследить количество / количество полученных товаров. Время, в течение которого счет действителен, также можно узнать, когда счет получен вовремя.

Подробная информация о счете:

Имя поставщика, полномочия, дата и требования, предъявляемые к поставщику на основании заказа на поставку, также могут быть проверены.

Обновление записей по полученным счетам:

Счета главной книги, связанные с полученными счетами, нуждаются в обновлении. Здесь обычно требуется делать запись о расходах в бухгалтерских книгах. В случаях, когда используется бухгалтерское программное обеспечение, для регистрации некоторых расходов может потребоваться одобрение руководства. Утверждение будет основано на стоимости счета. В качестве меры предосторожности крупные компании обычно используют концепцию «производитель и проверяющий» при публикации.

По мере наступления сроков платежа (на основе взаимопонимания с продавцом / поставщиком / кредитором) платежи должны быть обработаны. Здесь необходимо подготовить и проверить необходимые документы. Сведения, указанные в чеке, реквизиты банковского счета поставщика, платежные чеки, оригинал счета, заказ / соглашение на поставку и т. Д., Должны быть тщательно изучены. Часто может потребоваться подпись уполномоченного лица.

После того, как платежи произведены, счет в бухгалтерской книге поставщиков / поставщиков / кредиторов должен быть закрыт в бухгалтерских книгах.Это уменьшит ранее созданную ответственность. Проще говоря, сумма, указанная как подлежащая выплате, больше не будет рассматриваться как обязательство.

Упомянутые выше процедуры зависят от организации. Они могут быть более строгими для крупных компаний, которым требуется больше разрешений. Однако перед осуществлением платежей необходимо продумать основные шаги, чтобы избежать ошибок и мошенничества.

Автоматизированный учет

Поскольку процесс расчета кредиторской задолженности жизненно важен для каждой организации, необходимо потратить много времени на его успешное внедрение.Чтобы иметь эффективные счета, необходима автоматизация процесса кредиторской задолженности. Это минимизирует время и стоимость обработки счетов, численность сотрудников и многое другое. Автоматизация также поможет уменьшить количество человеческих ошибок и повысить эффективность.

Бухгалтерское программное обеспечение, доступное на рынке, которое может упростить процесс расчета кредиторской задолженности. Это устраняет большую часть бумажной работы, связанной с бухгалтерским учетом. Использование электронных счетов-фактур, сканированных копий отчетов, подтверждений по электронной почте и т. Д. Не только сократит время, затрачиваемое на управление кредиторской задолженностью, но также улучшит повседневную работу предприятий.Вдобавок они обычно интегрируются с ERP организации.

Есть много других дополнительных услуг, которыми можно воспользоваться с помощью этого бухгалтерского программного обеспечения. В конечном итоге они повышают эффективность бизнеса.

,Счета к оплате | AccountingCoach

Процесс или функция кредиторской задолженности чрезвычайно важны, поскольку включают почти все платежи компании, помимо платежной ведомости. Процесс расчета кредиторской задолженности может выполняться отделом кредиторской задолженности в крупной корпорации, небольшим штатом в средней компании, бухгалтером или, возможно, владельцем в малом бизнесе.

Независимо от размера компании, задача по счетам к оплате состоит в том, чтобы оплачивать только те счета и счета компании, которые являются законными и точными. Это означает, что до того, как счет-фактура поставщика будет введен в бухгалтерские записи и запланирован к оплате, в счете-фактуре необходимо отразить:

- то, что заказывала компания

- что получила компания

- собственно удельные затраты, расчеты, итоги, сроки и т. Д.

Для защиты денежных средств и других активов компании процесс кредиторской задолженности должен иметь внутренний контроль . Несколько причин для внутреннего контроля:

- предотвратить оплату поддельного счета

- предотвратить оплату неточного счета

- предотвратить оплату счета поставщика дважды

- убедитесь, что все счета-фактуры поставщиков учтены на

Компаниям периодически следует обращаться за профессиональной помощью для улучшения внутреннего контроля.

Процесс кредиторской задолженности также должен быть эффективным и точным, чтобы финансовая отчетность компании была точной и полной. Из-за двойной записи отсутствие счета-фактуры поставщика фактически приведет к тому, что два счета сообщат неверные суммы. Например, если расходы на ремонт своевременно не учтены:

- обязательство будет исключено из баланса, и

- расходы на ремонт не будут включены в отчет о прибылях и убытках.

Если счет-фактура поставщика на ремонт записывается дважды, также будут две проблемы:

- обязательства будут завышены, и

- затраты на ремонт будут завышены.

Другими словами, без своевременного и эффективного управления процессом расчета кредиторской задолженности руководство компании и другие пользователи финансовой отчетности будут получать неточные отзывы о результатах деятельности и финансовом положении компании.

Плохо организованный процесс расчета кредиторской задолженности также может означать отсутствие скидки за досрочную оплату некоторых счетов. Если счета-фактуры поставщика не оплачиваются в срок, отношения с поставщиками могут быть натянутыми. Это может привести к тому, что некоторые поставщики потребуют наложенный платеж. Если бы это произошло, это могло иметь серьезные последствия для испытывающей нехватку денежных средств компании.

Задержка в оплате счетов может вызвать проблемы, так же как и слишком ранняя оплата счетов. Если счета-фактуры поставщика оплачиваются раньше, чем это необходимо, может отсутствовать наличность для оплаты некоторых других счетов в установленные сроки.

Заказ на поставку

Заказ на поставку или PO готовится компанией, чтобы сообщить и точно задокументировать, что компания заказывает у поставщика. Бумажная версия заказа на поставку представляет собой форму в нескольких экземплярах, копии которой раздаются нескольким людям. Люди или отделы, получающие копию заказа на покупку, включают:

- лицо, запрашивающее оформление заказа на покупку

Счета к оплате | Объяснение | AccountingCoach

Введение в кредиторскую задолженность

Знаете ли вы? Чтобы сделать тему «Счета к оплате» еще проще для понимания, мы создали сборник дополнительных материалов под названием AccountingCoach PRO . Наши пользователи PRO получают пожизненный доступ к шпаргалке по кредиторской задолженности, карточкам, быстрому тесту и многому другому.

Кредиторская задолженность — это , определенное в Новом универсальном несокращенном словаре Вебстера как:

кредиторская задолженность , пл. кредиторская задолженность . обязательство перед кредитором, переносимое на открытый счет, обычно в связи с покупкой товаров и услуг. [1935-40]

Когда компания заказывает и получает товары (или услуги) до их оплаты, мы говорим, что компания покупает товары на счет или в кредит . Поставщик (или продавец) товаров в кредит также называется кредитором. Если компания, получающая товары, не подписывает вексель, счет продавца или счет-фактура будет записан компанией на ее счету обязательств Счета к оплате (или Торговая кредиторская задолженность).

Как и ожидалось для пассивного счета, на счетах к оплате обычно имеется кредитовый баланс. Следовательно, когда регистрируется счет-фактура поставщика, кредиторская задолженность будет кредитоваться, а другой счет должен быть дебетован (как того требует учет с двойной записью). Когда кредиторская задолженность оплачена, кредиторская задолженность будет списана, а денежные средства будут зачислены. Следовательно, кредитовое сальдо в модуле «Счета к оплате» должно быть равно сумме счетов-фактур поставщика, которые были зарегистрированы, но еще не оплачены.

Согласно методу начисления компания, получающая товары или услуги в кредит, должна сообщить об обязательствах не позднее даты их получения. Эта же дата используется для записи дебетовой проводки по счету расходов или активов в зависимости от обстоятельств. Следовательно, бухгалтеры говорят, что по методу начисления расходы учитываются, когда они составляют понесенных (а не когда они оплачиваются).

Термин кредиторская задолженность может также относиться к человеку или персоналу, который обрабатывает счета-фактуры поставщиков и оплачивает счета компании.Вот почему поставщик, не получивший оплаты от клиента, позвонит по телефону и попросит поговорить с «кредиторской задолженностью».

Счета к оплате Процесс включает проверку огромного количества деталей, чтобы гарантировать, что только законные и точные суммы вводятся в систему бухгалтерского учета. Большая часть информации, которую необходимо проанализировать, содержится в следующих документах:

- заказов на закупку, выданных компанией

- получение отчетов, выданных компанией

- счетов-фактур от поставщиков компании

- договоров и прочих соглашений

Точность и полнота финансовой отчетности компании зависят от процесса расчета кредиторской задолженности.Отлаженный процесс кредиторской задолженности будет включать:

- Своевременная обработка точных и законных счетов поставщиков,

- — точная запись в соответствующих счетах главной книги, а —

- — начисление обязательств и расходов, которые еще не полностью обработаны.

Эффективность и действенность процесса расчета кредиторской задолженности также повлияет на денежную позицию компании, кредитный рейтинг и отношения с поставщиками.

Кредиторская задолженность — это дебиторская задолженность другой компании

Может быть полезно отметить, что кредиторская задолженность одной компании является дебиторской задолженностью поставщика, выставившего счет-фактуру. Чтобы проиллюстрировать это, предположим, что DeliverCorp предоставляет услугу YourCo по цене 600 долларов США 1 мая и отправляет счет на 600 долларов США от 1 мая. В счете указано, что сумма подлежит оплате в течение 30 дней. (В нашем объяснении мы будем предполагать, что компании используют метод начисления для учета.)

В следующей таблице подчеркивается симметрия между кредиторской задолженностью компании и дебиторской задолженностью поставщика.

Следующая таблица посвящена счетам главной книги: Счета к оплате и Счета к получению.

,Что такое кредиторская задолженность? (Определение и пример)

Что такое кредиторская задолженность?

Кредиторская задолженность — это средства, которые вы должны другим лицам — они прислали вам счет, который все еще «подлежит оплате» вами.

Кредиторская задолженность обычно подлежит оплате в течение 30 дней и отражается как краткосрочное обязательство на балансе вашей компании.

Только метод начисления признает кредиторскую задолженность (в отличие от учета по кассовому методу).

Где найти кредиторскую задолженность?

Вы можете найти кредиторскую задолженность в разделе «текущие обязательства» вашего баланса или плана счетов.Кредиторская задолженность отличается от других текущих обязательств, таких как краткосрочные кредиты, начисления, предлагаемые дивиденды и векселя к оплате.

В чем разница между кредиторской и дебиторской задолженностью?

Кредиторская задолженность — это пассивный счет, представляющий собой деньги, которые вы должны своим поставщикам. С другой стороны, дебиторская задолженность — это счет активов, представляющий деньги, которые ваши клиенты должны вам .

Допустим, вымышленный бизнес под названием Paint World отправляет вам счет на 500 долларов на оплату партии краски.

Когда вы получите счет, вы запишете его как счет к оплате в своих книгах, потому что это деньги, которые вы должны заплатить кому-то другому.

Keith’s Furniture зарегистрирует это как дебиторскую задолженность на их стороне, потому что она представляет собой деньги, которые получат от кого-то еще в будущем.

Является ли кредиторская задолженность расходом?

Счета к оплате — это счет обязательств, а не счет расходов. Однако при учете по методу начисления расходы, связанные с кредиторской задолженностью, регистрируются одновременно с записью кредиторской задолженности.

(Если вы хотите понять, почему кто-то записывает одну транзакцию с двумя учетными записями, ознакомьтесь с нашим руководством по двойной записи.)

Почему я должен обращать внимание на свою кредиторскую задолженность?

Отслеживание долгов и обеспечение их своевременного погашения — это не только важно для поддержания хороших отношений с поставщиками. Это также может буквально сэкономить вам деньги.

Многие поставщики предлагают скидки покупателям, которые досрочно оплачивают свою кредиторскую задолженность.Например, поставщик может попросить вас оплатить счет в течение 30 дней, а затем предложить вам 2-процентную скидку, если вы заплатите в течение 15 дней.

Например, предположим, что 10 июля 2019 года вы заказываете краску на 500 долларов в Paint World. В этот день вы делаете в своих книгах следующую дневниковую запись:

| Счет | Дебет | Кредит |

|---|---|---|

| Расходные материалы (краска) | $ 500 | – |

| Счета к оплате — Paint World | – | $ 500 |

Допустим, в отправленном вам счете Paint World предлагает вам 2-процентную скидку при оплате в течение 15 дней.Чтобы воспользоваться этим, вы должны заплатить им ровно через неделю, 17 июля 2019 г.

В тот день вы должны сделать следующую запись для записи трех вещей:

скидка, на которую вы имеете право, потому что вы заплатили раньше (500 * 2% = 10 долларов США)

денежный платеж, сделанный вами в Paint World (490 долларов США)

закрытие кредиторской задолженности для Paint World (дебет $ 500)

| Счет | Дебет | Кредит |

|---|---|---|

| Счета к оплате — Paint World | $ 500 | – |

| Наличные | – | $ 490 |

Что будет, если я не смогу заплатить?

В соответствии с общепринятыми принципами бухгалтерского учета (GAAP) кредиторская задолженность должна быть краткосрочными обязательствами, т.е.е. обязательства, которые вы планируете погасить в течение года.

Но что происходит, если вы не можете погасить кредиторскую задолженность в краткосрочной перспективе?

Если вы сильно просрочили платеж, но в остальном у вас хорошие отношения с поставщиком, которому вы должны деньги, он может согласиться реклассифицировать кредиторскую задолженность как долгосрочную записку . Долгосрочные векселя подлежат погашению через 12 месяцев или более и обычно предполагают выплату процентов.

Каков коэффициент оборачиваемости кредиторской задолженности?

Коэффициент оборачиваемости кредиторской задолженности — это простой финансовый расчет, который показывает, насколько быстро предприятие оплачивает свои счета.Мы рассчитываем его путем деления общей суммы закупок поставщика на средней кредиторской задолженности .

Допустим, вы подумываете о сотрудничестве с вымышленной компанией под названием XYZ Inc. У вас только что был неудачный опыт работы с другим поставщиком, который заплатил вам очень поздно, поэтому вы очень осторожны с привлечением новых поставщиков сейчас.

Как оказалось, XYZ Inc. — прозрачная компания. Они передают вам свою финансовую отчетность за 2018 год, чтобы доказать вам, что они быстро оплачивают счета.На какие цифры следует смотреть?

Допустим, в начале 2018 года (1 января) общая кредиторская задолженность XYZ Inc. составляла 3200 долларов. Также предположим, что на конец 2018 года (31 декабря) его общая кредиторская задолженность составляла 2600 долларов. В 2018 году у нее также было закуплено поставщиками на сумму 48000 долларов США.

Чтобы получить средней кредиторской задолженности для XYZ Inc. за этот год, мы складываем начальную и конечную суммы кредиторской задолженности и делим их на два:

3200 долларов + 2600 долларов / 2 = 2900 долларов

Затем для расчета коэффициента оборачиваемости кредиторской задолженности мы делим общую сумму закупок поставщика (48000 долларов США) на среднюю кредиторскую задолженность (2900 долларов США):

48000 долларов / 2900 долларов = 16.55

В данном случае XYZ Inc. имеет коэффициент оборачиваемости кредиторской задолженности 16,55. Чем выше этот коэффициент, тем быстрее компания оплачивает свои счета.

Для расчета среднего периода платежей — среднего времени, которое требуется компании для оплаты своих поставщиков — мы разделим 52 (количество недель в году) на коэффициент оборачиваемости кредиторской задолженности (16,55):

52 недели / 16,55 = 3,14 недели

Это означает, что в 2018 году XYZ Inc.в среднем 3,14 недели на оплату счетов. Если это звучит для вас приемлемым периодом оплаты, вам следует начать с ними бизнес!

Что такое график устаревания кредиторской задолженности?

Если у вас много поставщиков и много разной кредиторской задолженности, может быть сложно точно вспомнить, кому и что вы должны. Некоторые предприятия создадут график сроков погашения кредиторской задолженности для отслеживания.

Вот пример графика старения кредиторской задолженности вымышленной компании XYZ Inc.

График устаревания кредиторской задолженности

XYZ Inc., по состоянию на 22 июля 2019 г.

| Название поставщика | 1-30 дней | 30-60 дней | 60+ | Всего |

|---|---|---|---|---|

| Keith’s Furniture Inc. | $ 500 | $ 0 | $ 0 | $ 500 |

| Orange Interactive | 2000 долларов США | $ 0 | $ 0 | 2000 долларов США |

| Helix Industries | 1 000 долл. США | 400 долл. США | $ 0 | $ 1,400 |

| Точечно-матричная печать | 2000 долларов США | $ 500 | $ 500 | 3000 долларов США |

| Поставка лесной краски | 480 долл. США | $ 0 | $ 0 | 480 долл. США |

| Всего | 5 980 долларов США | $ 900 | $ 500 | $ 7 380 |

Этот график полезен, потому что он сразу показывает, какие поставщики XYZ Inc.находится на пути к выплате в течение 30 дней, о каких просроченных платежах ему следует начать беспокоиться и о каких платежах действительно просрочено.

Например, счета к оплате при матричной печати выглядят немного рискованно. Поставщики обычно не ждут более 60 дней, чтобы получить оплату, но у XYZ есть одна кредиторская задолженность с Dot Matrix, возраст которой превышает 60 дней. Ему следует дважды проверить с помощью Dot Matrix, чтобы убедиться, что платеж не просрочен и не накапливаются ли пени за просрочку платежа.

Больше способов сохранить кредиторскую задолженность

Неоплата счета из-за того, что вы забыли или потеряли его, может серьезно подорвать ваши отношения с поставщиком.Чтобы этого никогда не произошло, выполните следующие действия:

Без бумаги

Многие поставщики предлагают электронные счета-фактуры и варианты оплаты — примите их предложение. Электронные счета-фактуры проще хранить, их можно искать и импортировать в бухгалтерское программное обеспечение. Электронные платежи легче отправлять, они автоматически оставляют бумажный след и автоматизируются.

Если кто-либо пришлет вам физический счет, отсканируйте его и убедитесь, что он присутствует вместе со всеми другими вашими документами.Чем лучше вы храните все документы о кредиторской задолженности в одном месте, тем меньше вероятность того, что вы забудете об одном из них. Отказ от бумажных документов — один из лучших способов сделать это.

Поместите их в свой календарь